✔ 確定申告の際に仮想通貨をどう計算するか知りたい方

✔ 仮想通貨のかかる税金のタイミング・税率を詳しく知りたい方

仮想通貨は大きな利益を期待できる投資対象です。

その一方で、投資には税金の管理が不可欠です。

比較的新しい投資対象である仮想通貨に対する税金を詳しく知らない方も多いのではないでしょうか。

そこで今回は主に仮想通貨にかかる税金が分からない方に向けて、税金の基本や確定申告の手順について分かりやすくご紹介していきます。

- 仮想通貨の所得は「雑所得」として計算される

- 仮想通貨の利益が大きいほど税率も上がる

- 一般に仮想通貨の利益が年間20万円を超えると確定申告が必要

仮想通貨の利益に税金はかかるのか

結論から言えば、仮想通貨で得た利益には税金がかかります。

また、一定額以上の利益をあげると、確定申告が必要となるので損益計算することが必要になってきます。

まずは税率と所得区分について解説していきます。

仮想通貨にかかる税金の種類

仮想通貨の所得は、原則「雑所得」に計算されます。

雑所得とは、給与所得や事業所得、不動産所得などの9種類の所得にあてはまらない所得が区分され、アフィリエイトなどの収入、利子も含まれます。

税金の種類一覧

所得にかかる税金(所得課税)には、仮想通貨に直接かかる所得税のほかに8種類、合計で9種類の税金が発生します。

内訳は以下の通りです。

| 所得税 | 個人の1年間の所得にかかる税金のことです。 |

|---|---|

| 法人税 | 株式会社などの事業年度の所得にかかる税金のことです。 |

| 地方法人税 | 地方法人税法によって定められた、法人税のひとつです。 |

| 地方法人特別税 | 法人事業税の一部を国税として徴収する暫定的な税金です。令和元年10月1日より廃止予定。 |

| 特別法人事業税 | 地方法人特別税に代わる国税です。 |

| 森林環境税 | 国土保全や環境問題への対処のための森林整備に使われる税金です(令和6年より徴収開始)。 |

| 復興特別所得税 | 東日本大震災からの復興財源として使われる税金です。 |

| 住民税 | 都道府県民税と市町村民税を合わせた税金です。 |

| 事業税 | 株式会社などの事業年度の所得にかかる税金のうち、地方税のものです。 |

このうち個人にかかるのは所得税、森林環境税、復興特別所得税、住民税の4つです。

税金の発生するタイミング

仮想通貨は、ただ持っているだけ、つまり含み益、含み損の状態では利益も損失も出ていないため税金はかかりません。

仮想通貨を現金と交換する際の価格差(売った時の金額ー買った時の金額)が利益になり、税金のかかる対象となります。

また、損失が出た際は年間の利益と合算し、損益通算することができます。

ただし、仮想通貨同士の損益、雑所得内での損益は差し引きして相殺することが可能ですが、株式投資など他の金融資産に対して損益通算はできないことに注意が必要です。

仮想通貨取引に発生する税金の税率

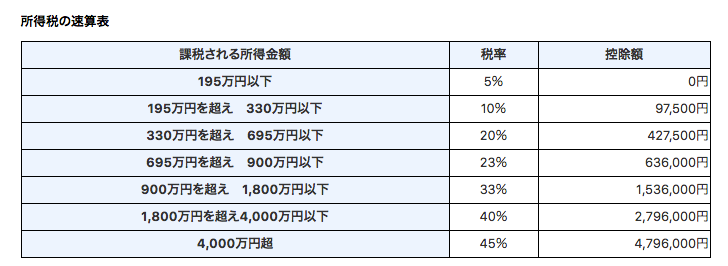

仮想通貨が含まれる雑所得は、総合課税という課税方式が取られています。総合課税とは、給与所得など他の所得の合計と合わせた金額に税率をかけるという方法です。

出典:国税庁HP

株やFXなどの投資はこれに対し分離課税とよばれ他の所得とは別に計算し、一律20.315%がかかります。

つまり、仮想通貨にかかる税金は利益が大きいほど高くなる、累進課税であるわけですね。

また、分離課税ではないので、他にも総合課税の所得があると税率が高くなりやすい特徴があります。

▼おすすめ記事▼

仮想通貨投資で経費になるものとは?

仮想通貨投資で税金が発生する5つのケースとは

それでは、仮想通貨取引を行なった際にかかる税金はどのようなケースで発生するか5つのパターンに分けてご紹介します。

①仮想通貨の売却益を得た場合

1つ目は仮想通貨取引で、売却益を得た場合です。

売却益=収入という扱いになり、手数料や売却に関連した経費を差し引いた金額を所得として考えるのが一般的。

例えば1BTC=100万円のときに1BTCを購入し、1BTC=105万円のときに1BTCを売却します。

関連経費として1万円がかかったとすると、

売却益は

105万円-100万円-1万円=4万円

となります。

数多くある課税ケースの中でも特に分かりやすいといえるでしょう。

②仮想通貨で商品を購入した場合

2つ目は仮想通貨で、物品やサービスを購入した場合です。

一見すると購入=支出ですので、なぜ税金が掛かるのか疑問に感じるところでしょう。

簡単に説明すると、法定通貨で仮想通貨を購入した時のレートに対して、商品を購入する時のレートが高くなっていると仮想通貨購入時よりも少ない通貨量で商品を購入できてしまいます。

1BTC=100万円のときに1BTCを購入し、1BTC=105万円のときに1BTCで時計を買います。

このとき100万円で105万円のものを購入したので、

105万円-100万円=5万円

の利益が発生します。

仮想通貨で商品を購入する時は、レート差に注意しましょう。ちなみにレート差が利益の出る方向でなければ、課税対象になりません。

③仮想通貨同士を交換した場合

3つ目は仮想通貨同士の交換です。

仮想通貨同士を交換(売買)した場合は、法定通貨のレートと数種類の仮想通貨レートの変動による価格差が発生するため、利益が出れば課税対象です。

1ETH=100万円で1ETHを購入し、イーサリアムとビットコインを交換します。

1BTC=105万円、1ETH=1BTCのとき、イーサリアムとビットコインを交換することで

105万円×1BTC-100万円×1ETH=5万円

の利益が発生します。

④ハードフォークによって分裂した場合

4つ目はハードフォークによって、保有量が増えた場合です。

ハードフォークは仮想通貨が分裂することで、該当の通貨を保有していると保有量が増えます。

この場合は、無料で仮想通貨を入手した=利益とみなされるため、他のケースと同じく課税対象です。忘れずに帳簿付けしておきましょう。

例えばビットコインがハードフォークによってビットコインとビットコインキャッシュに分かれたとき、1BTCを保有していた人は同じ量、つまり1BCHが配布されました。

1BCH=40万円ならば、40万円が利益として計上されるということです。

ハードフォークとは

ハードフォークとは、仮想通貨の仕様の変更を指します。

同様に仕様変更を指す言葉にソフトフォークがあります。

ハードフォークはそれ以前の仕様を無視して新しい仕様を適用するのに対し、ソフトフォークではそれ以前の仕様もすべて新しい仕様に変えます。

その結果、ハードフォークでは古い仕様の仮想通貨と新しい仕様の仮想通貨に分裂してしまいます。

仮想通貨の分裂はそこまで珍しい例ではありません。

過去にはハードフォークによって、ビットコインが「ビットコイン」と「ビットコインキャッシュ」に、イーサリアムが「イーサリアム」と「イーサリアムクラシック」に分裂したことがあります。

⑤【補足】マイニング報酬を得た場合

5つ目はマイニング報酬が発生した場合です。

マイニングも収入・所得としてみなされるので、報酬得た時点で確定申告義務が発生すると考えておきましょう。(控除額以上の報酬であれば)

また、マイニングは短いスパンで取引が行われますが、国税庁の定義ではマイニングで得た時点の時価を報酬として捉えられています。

マイニングとは

マイニングとは仮想通貨の「ブロック」というものを承認する行為です。

仮想通貨では取引や送金の記録などをまとめたものを「ブロック」と言い、このブロックの中身に誤りがないことを第三者が認め、ブロックを承認することでブロックの中の取引や送金が完了します。

この作業は仮想通貨にとって欠かせないもののため、報酬としてその仮想通貨を受け取ります。そのため「マイナー」と呼ばれる人が承認を請け負い、仮想通貨を稼いでいます。

ブロックを承認するには仮想通貨ごとに定められた「コンセンサスアルゴリズム」という方法に従う必要があります。

マイニングではビットコインなどで採用されるPoW(プルーフオブワーク)が有名で、このコンセンサスアルゴリズムでブロックを承認するために日夜多くのマイナーが計算に励んでいます。

仮想通貨取引における税金の計算方法【シミュレーション】

それでは、仮想通貨取引を行なった際にかかる税金はどのように計算できるのでしょうか。

実際の数値を使って計算してみましょう。

①仮想通貨以外での所得合計額を計算する

まずはじめに、仮想通貨の所得以外、つまり雑所得以外の所得(主に給与所得)を計算します。

ここでは例として給与が650万円で、それ以外の所得はないと仮定します。

②仮想通貨の取引の損益を計算する

続いて仮想通貨取引などで発生した損益を算出します。

損益算出方法は、移動平均法と総平均法の2種類から選びます。

- 移動平均法

- 総平均法

平成31年度の税制改正で総平均法が「法定評価方法」、つまり法律で正当に認められた方法になりました。

そこで今回は、以下に総平均法の具体例をご紹介します。

総平均法ではまず1年に購入した仮想通貨の購入価格と総量を使って平均の購入単価を、1年に売却した仮想通貨の売却価格と総量を使って平均の売却単価を算出します。

そして購入単価から売却単価を引くことで、1年間の利益を計算することができます。

たとえば一年間に次のような取引があったとします。

- 30万円で4ビットコインを購入

- 40万円で2ビットコインを売却

- 45万円で1ビットコインを購入

- 50万円で2ビットコインを売却

- 60万円で1ビットコインを売却

この場合、まず購入単価は、

(30×4+45×1)÷(4+1)=33万円

となり、売却単価は、

(40×2+50×2+60×1)÷(2+2+1)=48万円

と求められます。

これより、

48×5-33×5=75万円

が利益として計算できます。

移動平均法と総平均法とは

移動平均法とは各取得価額を個別に抽出、そして平均化させて取得価額を算出し、損益を算出します。

そのため少々面倒な反面、取得価額が実際に取引してきた価格から大きく変わらないメリットも得られます。

一方、総平均法は、1年間の取引金額をまとめて平均化させるので、計算が楽なのがメリットです。しかし、平均価格が引き上げられるリスクもあるため注意が必要。

③合算した金額から税金を求める

最後に仮想通貨と仮想通貨以外で総合課税に該当する所得を合算し、控除額などを差し引いた上で所得税率を算出します。

よって徴税額は以下のようになります。

給与650万円+仮想通貨取引の利益75万円=725万円、上記の表より税率は23%になる

725万円*23%=1,667,500円

ここから636,000円の控除額を引いた1,031,500円が最終的な納税額となります。

もし株式投資やFXで仮想通貨と同額の利益が出た場合

仮想通貨取引では株取引に比べて、より税金が多くかかってしまうことを確認しましょう。

もし仮に給与所得が650万円で、株式やFXで同じ75万円の利益があったとすると、

- 給与所得の650万円には20%

- 株式・FX投資の75万円には分離課税の20.315%

が適用されます。

650万円*20% = 1,300,000円

ここから、控除額472,500円を引いて872,500円

75万円*20% = 150,000円

合計で1,022,500円の税金が課される

このことから、仮想通貨取引では株などより税金が多くかかってしまうことがわかりますね。

仮想通貨と株式・FXの違い

また仮想通貨と株式・FXの大きな違いとして、税金のほかに「繰越控除」の有無があります。

株式やFXではある年度に仮に損失が出た場合、それを3年間繰り越すことができます。

そしてその3年間で利益が出た場合には、損失を利益と相殺して課税額を減らすことができるのです。この仕組みを繰越控除と言います。

例えばある年にFXでマイナス100万円という損失を出したとします。

この年度にきちんと確定申告をしておけば、翌年度に300万円のプラスを出したときに前年度の損益で相殺し、300万円-100万円=200万円しか課税されなくなります。

仮想通貨にはこの繰越控除が適応されません。なので損失は損失のままです。

同様に2年でマイナス100万円、300万円と計上したときも、300万円分の税金が課せられます。

しかしもし仮想通貨の取引で生計を立てる、専業のトレーダーである場合には、仮想通貨取引による利益を事業所得とできる場合があります。すると繰越控除が適応できるようになります。

仮想通貨取引を事業所得にするのは容易ではありません。専業にする場合は税理士の方などに税務面をよく相談することをおすすめします。

仮想通貨の利益が年間20万円以上なら確定申告が必要【申告手順を解説】

給与所得があり、仮想通貨の利益が年間20万円以上の場合は、確定申告が必要です。

確定申告が不要な場合

まず、一般の所得者(給与所得については会社などで年末調整を済ませている場合)であれば、利益は年間20万円以内であれば、確定申告をする必要はありません。

これが主婦や学生などの扶養家族であれば、年間33万円以内になります。

確定申告が必要な場合

上記の条件に当てはまらない場合、つまり一定額以上の利益を得た場合に、確定申告が必要になります。

毎年2月16日から3月15日の間に、前の1年分の所得を計算して税務署に報告することで確定申告をすることができます。

上記の方法で所得計算さえできれば、後は書類に従えば難しくはないはずです。

確定申告に必要な書類

確定申告に必要な書類は、主に以下の項目です。また、青色申告と白色申告で違いがあります。

青色申告

- 確定申告書B(国税庁のHPからダウンロード可能)

- 本人確認書類

- 青色申告決算書

- 所得の証明ができる書類(添付)、領収書など

- 控除関係の書類

白色申告

- 確定申告書B

- 本人確認書類

- 収支内訳書

- 控除関係の書類

尚、青色申告で申請する場合は、事前に青色申告の申請が必要です。

確定申告の流れ

確定申告の流れについて、各ステップに分けてご紹介していきます。

- 1年の収支をまとめる、(日々の取引は定期的に帳簿付けしておくことが前提)

- 課税所得を整理

- 所得税率を掛けて納税金額を算出

- 確定申告書に各項目を記述

- 青色決算書もしくは収支内訳書にも記述

- 控除関係の書類を添付

- 毎年2月から3月に実施される確定申告期間に書類提出

また、確定申告書類の提出は、イータックスと呼ばれる電子申告でも可能です。そのため忙しい場合は、自宅のパソコンで書類作成から提出まで進められます。

仮想通貨の税金・確定申告に関するQ&A

仮想通貨に掛かる税金について、いくつか分かりにくい部分を解説していきます。

Q1. 年間収支が赤字だった場合税金はどうなる?

年間収支を計算した結果赤字の場合は、納税義務は発生しません。あくまで利益が出た場合に、確定申告の必要性が発生します。

Q2.赤字は翌年に繰り越せる?

仮想通貨の場合は、赤字を翌年に繰り越すことはできません。

雑所得区分は、株式投資などと異なり、損益通算(赤字を繰越翌年以降の黒字に差し引く)で節税や税負担の軽減は出来ない点に注意です。

Q3.確定申告をしないとどうなる

利益が出ているにもかかわらず確定申告しないと、脱税となり重加算税などの追徴課税、より悪質性があれば懲役刑や1000万円以下の罰金が科されます。

仮想通貨に掛かる税金は様々なケースがある

- 仮想通貨の所得は「雑所得」として計算される

- 仮想通貨の利益が大きいほど税率も上がる

- 一般に仮想通貨の利益が年間20万円を超えると確定申告が必要

仮想通貨に掛かる税金は、取引によって発生した売却益だけでなく仮想通貨同士の交換、マイニング報酬、ICO投資、仮想通貨を使った購入活動など様々です。

また、確定申告書類の作成は、時間が掛かるため取引記録は毎日・毎週記録し、添付書類などの準備は年末に済ませておきましょう。

仮想通貨取引で稼ぐことに集中するのではなく、国民の納税義務である確定申告についても、この機会に基礎から理解・準備することが大切です。