2014年にサービスを開始した日本のフィンテック企業で、住宅ローンの借り入れ・借り換え、不動産投資ローンの借り入れ(バウチャー)・借り換えサービスを展開しています。

MFSが取り組む、住宅・不動産投資ローンの日本の現状と課題、市場に対するサービスを通じたアプローチについて、不動産投資部グループリーダーの浦濱様にお話を伺いました。

目次

住宅・不動産投資ローンの借り入れと借り換え時の課題

MFSでは大きく分けて「住宅ローン」と「不動産投資ローン」に関する事業を展開しています。

現在の住宅・不動産投資ローン市場では、実際に住宅を購入でローンを申し込む際、そして返済をしている際で課題があると話してくれました。

| ローンのタイミング | 課題 |

| これからローン申込 | ・自分に最適なローンを選定できていない ・手続きが煩雑で負担が大きい |

| すでにローンがある | ・借り換えのタイミングやローンの管理ができない ・金利変動に合わせて最適なローンを探せない |

このようなことが生まれてしまう背景やそれぞれの課題についてお話を伺いました。

物件を決めてから、ローンを申し込むのは効率が悪い

住宅・不動産投資ローンを借り入れするプロセスには、いくつか慣習的な要因と業界の構造に起因する課題が起こっていると話します。

ー住宅ローン・不動産投資ローンの借り入れにおける課題とはどんなことなんでしょうか。

浦濱さん:何か大きい買い物をされたことがありますか?

例えば、車を購入する場合は予算を決めてからいくじゃないですか。まあ、物を決めてから予算を見るかも知れないですが、高価な商材ほど、おそらく予算をある程度決めてから見に行くじゃないですか。

それが不動産業界では逆になっています。まず物件を決めてから、購入可能な金額かを調べる、という順です。

そのため自分にあったローンを借りれていないという問題が起こっています。

このように①物件を決めてから、②住宅・不動産投資ローンを申し込みする順序の場合、購入者側の負担も大きくなってしまいます。

浦濱さん:購入物件の決定をしてから、ローン借り入れの準備という順番は効率が悪いんです。

この流れでは、銀行に行ってローンの審査に落ちたときにはもう一度物件探しからスタートしなければならず、時間も労力もかかってしまいます。

不動産会社任せのローン申し込み

ーなぜ「自分にあったローン」を借りることができていないのでしょうか。

浦濱さん:皆さん、家を選ぶときってウキウキなんです。未来に心躍っている。ただローンをウキウキしながら選ぶ人っていないですよね。ローンはあくまでも手段なんですよ。

なので、家を買うための手段だから早く選んじゃう。よくわからないからとりあえず「担当者に聞けば大丈夫!」という状態になっています。

紹介してくれるローンだったら大丈夫でしょうと思って不動産事業者と提携しているローンを選んでしまいがちなんです。

物件のブローカーとローンのブローカーが別々に存在する米国に比べると、日本の市場はこのような傾向が顕著だと話します。

浦濱さん:ただ、不動産会社の方も金融のプロフェッショナルではないので、自分の会社が提携している金融機関、それが金利が他の商品に比べて高いか、安いかなど情報を追いきれないのです。

それでお客様が自分にとって最安なローンが選べないという現状があります。

不動産購入のプロセスを最適化するサービスを

ーそのような業界的な”負”を背景に貴社のようなサービスが立ち上がってきているのですね。

ーそのような業界的な”負”を背景に貴社のようなサービスが立ち上がってきているのですね。

浦濱さん:お話をした通り、これまでの不動産購入プロセスでは、最適なローンを探し出せないことや申込みにおける手間や労力が増えてしまうことなどの課題がありました。

お客様が自分にとって最安なローンが選べないという現状があるので、そこはなにか打開しなきゃいけないという思いを持って開発したのが弊社のサービスです。

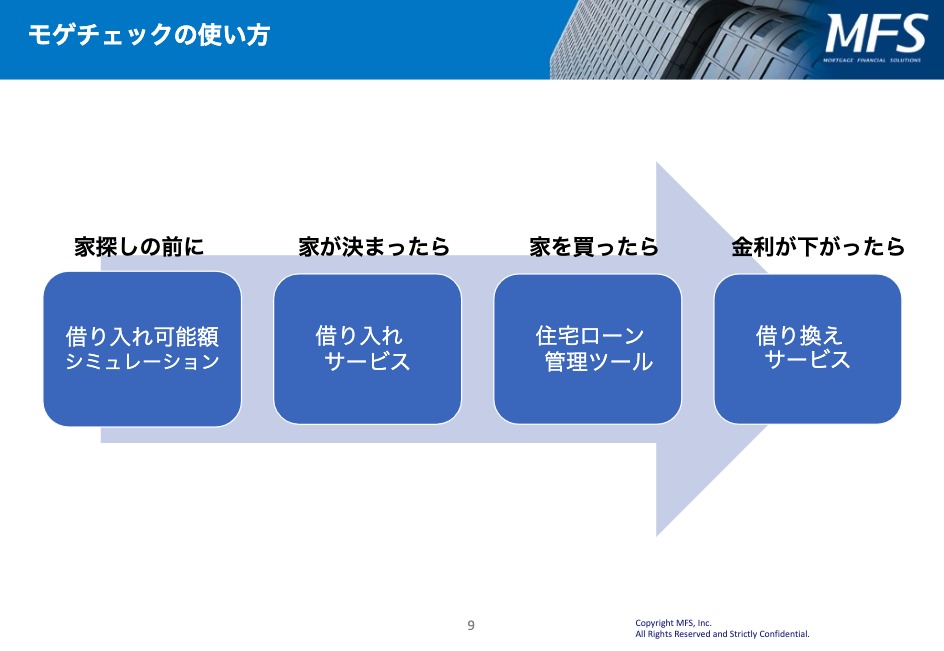

これがMFSが提案する物件購入プロセスです。

MFSはこのプロセスの実現のためにMOGE CHECK(モゲチェック)というサービスを提供しています。

※管理ツールは住宅ローンのみで導入

MFS社ご提供資料より抜粋

浦濱さん:お客様がMOGE CHECK(モゲチェック)を利用することで、家探しの前に借り入れ可能額のシミュレーションを行い、その上で物件探しを行うことができます。

そして、最終的に自分に1番適したローンを提示してくれます。返済のシュミレーションまで行えるのも大きな特徴の一つです。

モゲチェックを利用することで効率化する審査

モゲチェックを利用するメリットについても詳しく伺いました。

ーモゲチェックの特徴や利用する具体的なメリットについて教えてください。

浦濱さん:通常、自分で金融機関の事前審査に申し込む際、100程度入力項目があったり、登記を取らないとわからないような情報など、慣れない情報をを入力しなくてはいけない。それで、結局挫折するお客様というのがいらっしゃるんですね。

だけど、弊社の場合は最初の情報入力項目が本当にお客様がわかる約30個ぐらいの項目に絞っている。

なので、すごく簡単に、「ローンをいくら借りられる」みたいな情報がわかったり。また、借り換えに関しては、「いくらお得になるんだろう」というのがわかります。

金融機関でも自分自身の借り入れ可能額や条件を確かめる事前審査を行いますが。モゲチェックを使えば、オンラインでかつより効率的に確認を進められるのです。

物件購入後も支援。借り換えで数百万円程度の支払いを削減

「モゲチェック」は、新規のローンの借入時だけではなく、すでにローンを利用する方も利用できるサービスです。

オンライン上で最も有利な条件のローンに借り換えできるサービスでもあるのです。

ーすでにローンがある方がモゲチェックの借り換えサービスを利用するメリットについて教えてください。

浦濱さん:住宅ローンや不動産投資ローンでは、通常借り入れまで行ったら、そのあと金融機関も不動産会社も関わりがなくなるんですよ。あとは自分で管理する必要がある。

金利変動があって、安くなる時は自分で見計らって借り換えをしてくださいね、という状態です。逆に金利変動で高くなり危なそうなときは自分で変動から固定にかえてくださいねと。

ただ弊社の場合は一度モゲチェックで借り換えとか借り入れをしていただくと、その後完済まで(最長35年)ずっと毎月モニタリングをしてもらうことができます。

※現在、モリタリング機能は住宅ローンのみ対応。借り換えサービスは住宅・不動産投資ローン両方で提供。

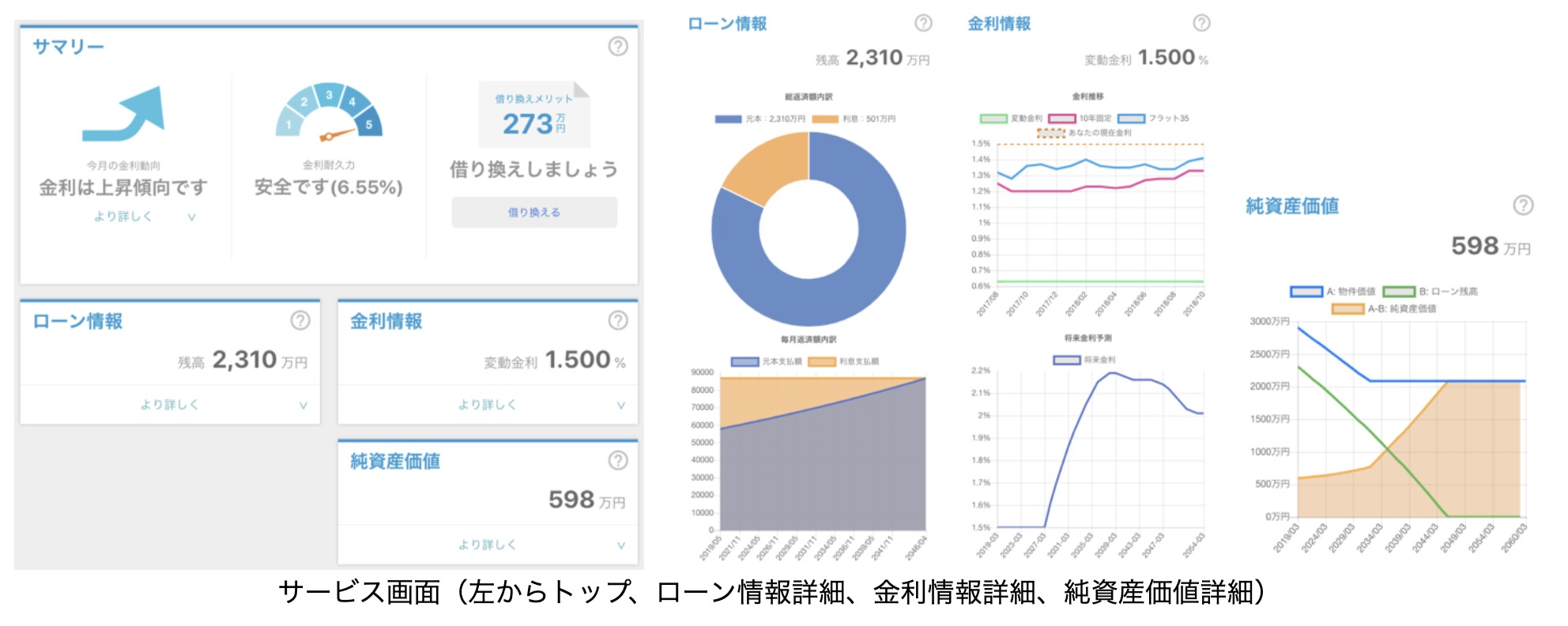

モゲチェックの住宅ローンモニタリング画面は利用者が確認することができます。非常にわかりやすい表示で非常に多くの情報をワンストップで管理することができます。

このサービスを利用することで、以下の情報を継続的に把握することができます。

- 「最適な金利タイプ(変動金利・固定金利)」

- 「借り換えメリット額」

- 「自宅の純資産価値」

金利動向や借り換えローンの検討など、自分で管理するには限界があります。種々の課題は、ワンストップでモゲチェックで解決することができるのです。

借り換えにおける複数のメリット

MFSの借り換えサービスは、その他にも以下のようなメリットがあると話してくれました。

ーそれ以外にモゲチェックを利用することで得られるメリットはありますでしょうか。

浦濱さん:個人の申し込みから借り換えができるところですね。

不動産投資の場合、借り換えを個人の方が銀行にいって申し込むと断られるケースが多いんですね。不動産会社を通してやってくださいと言われます。

ただ、当社を通していただければ来店不要で、かつ個人で申し込みできます。

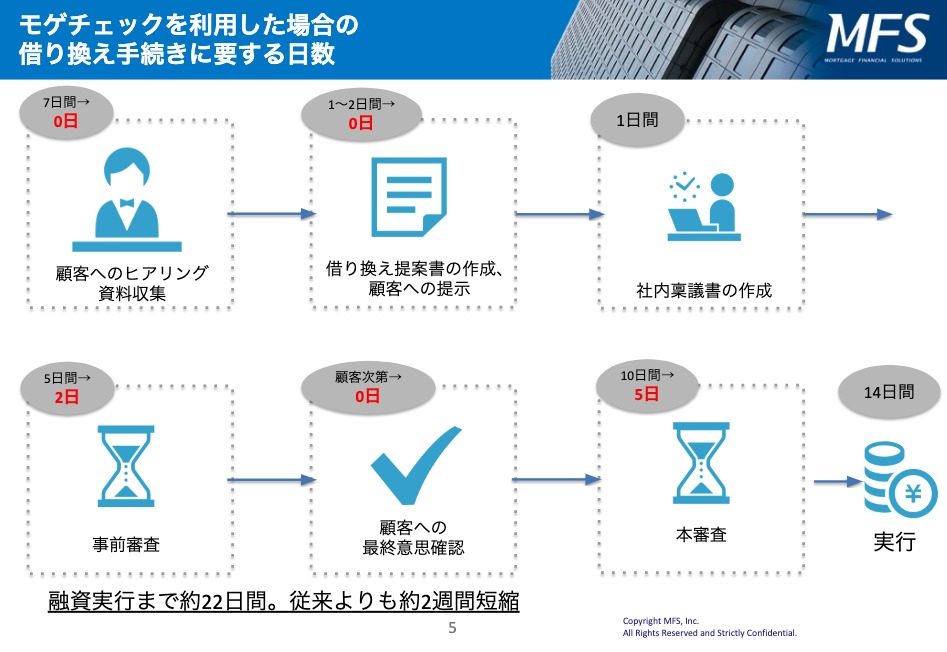

またモゲチェックに登録をしておくことで借り換え自体の手続きも圧倒的に効率化することができます。

浦濱さん:登録してあるユーザー情報に基づき、判定や借り換えの手続きを行なっているので書類準備は不要で、手続きにかかる時間もモゲチェックを使うことで、不動産投資ローン借り換えの場合には約22日間まで短縮することができます。

(自分で借り換え手続きを行なった場合にかかる日数は約38日)

MFS社ご提供資料より抜粋

MFS社ご提供資料より抜粋不動産投資ローン市場の課題

ここからは、不動産投資ローンに特化して見ていきます。

不動産投資ローン市場は、現在、大きく分けて3つの課題を抱えています。

- 不動産購入プロセスの問題

- 不動産会社の不正

- 投資家リスク許容度の問題

不動産購入プロセス問題では、上述のように購入物件決定後に借り入れするという順が一般的です。ただ、借り入れ時の審査に落ちてしまった場合購入が不可になってしまう可能性も出てきます。

不動産会社や金融機関による不正問題もあります。昨今ではスルガ銀行の融資が話題になりました。売上・実行件数を追い求めるが故に起きた問題です。

また特に、投資家リスク許容の問題が一番大きいと話します。

ースルガ銀行の件は記憶に新しいですね。MFSの不動産投資ローンに対するアプローチはどのような形でしょうか。

浦濱さん:一番大きいと思うのが、今から不動産投資する人がリスクが分かっていない状態で借入してしまうケースがあります。

借りれるだけ借りちゃおう、という形で2億とか3億とか借り入れる。その考え方自体が間違っている場合もあります。

投資用不動産ローンの借り換えを申し込むユーザーの中には、借りすぎが原因で借り換え不可となってしまう人がいます。

これは、投資家が許容できるリスクを把握できていれば起こらなかった問題です。

投資用不動産ローン市場向けのサービス

この課題を解決するために、バウチャーというローンを借りるときに無理のない借り入れ可能額内で優良物件を購入できるサービスを始めています。

ーバウチャーサービスでこの課題を解決していくということですね。もう少し詳しくサービス内容について教えてください。

ーバウチャーサービスでこの課題を解決していくということですね。もう少し詳しくサービス内容について教えてください。

浦濱さん:お客様からいただいたプロフィールに対して、どれぐらいの与信が出るかというのをお返しする。それもギリギリの与信ではなく、ちょっとプレッシャーをかけた与信をお返ししています。

どれぐらいのリスク許容、「これぐらいでしたら不動産投資も大丈夫ですよ」という金額を提示して、不動産投資の目安にしていただいています。

バウチャーを使って借り入れ可能額を把握した上で物件を選べば、購入者は買える範囲内で効率的に物件探しができ、不動産会社にとっては審査の心配なく安心して営業をすることができます。

ー利用者にとっても効率的ですし、不動産会社にとっても物件の紹介に集中できる取り組みですね。

浦濱さん:はい。我々が発行したバウチャーをもって実際に物件を買う場合には、弊社と提携している不動産会社を紹介します。

そこでその金額内で物件を選んでいただければ、間違いなく買えますよという形でお返ししているサービスを展開しています。

購入と買い替えのどちらもできるようにしています。

MFSは本当に利用者に寄り添った、利用者に価値のあるサービスを提供する

ー最後にMFSさんのビジネスモデルとサービスを提供する上で大切にしていることについて教えてください。

浦濱さん:『真にユーザーサイドに立った、新しいフィナンシャルサービスを作る』というミッションを掲げています。

弊社はもともとから利用者の皆様から手数料をいただく形でビジネスをさせてもらっています。

つまり、利用者の皆様から手数料をいただくからこそ一番良いローンや条件をご提案させていただくということなんです。

MFSのサービスは基本的に、金融機関からの手数料をもらわないビジネスモデルで成り立っています。申し込みや借り換えを行うサービス利用者である消費者から手数料を受け取っています。

住宅ローンと不動産投資ローンをあわせても、平均の借り換えメリット額は約360万円程度にのぼります。その一部から手数料を受け取る。しっかりと利用者に利益を還元できるからこそのビジネスモデルなのです。

また別の言い方をすれば、ビジネスモデル自体が、利用者のメリットを最も優先するという証でもあります。

編集後記

MFSでは住宅ローンの借り入れ・借り換え、不動産投資ローンの借り入れ・借り換えができます。

金融機関からの手数料をもらわない中立的な立場で利用者に最適なローンを提案するという透明性のあるサービスは、住宅購入を考え始めた30代前後、住宅ローンがすでにある40代以降の方々に素直にお勧めできるサービスだと感じました。

今後は、よりよいユーザー体験を提供するためにオンライン強化にフォーカスをしていくとのことでした。今後の活躍に注目したいと思います。

取材をしていて、MFSが描く世界はあるべき姿であると強く感じました。その姿が実現するのもそう遠くないのかもしれません。

貴重な時間を割いてインタビューを引き受けていただいた、浦濱様、池田様、井上様、ありがとうございました!

働いてお金を増やす