✔ 豪ドルへの投資を始めようとしている方

✔ 豪ドルで儲けようとしている方

FXでは売買のタイミングにより損益が大きく変動するため、売買タイミングは投資成績にとって非常に重要な要素となります。

とはいえ、高金利通貨では、価格のマイナスをスワップでカバーできるというメリットもあります。

ここでは高金利通貨の元祖として人気の豪ドルの買い時について事例を用いながら解説していきます。

- 豪ドルのように大きく動く通貨ではロングでエントリーする場合はなるべく底値で買いを入れたい

- 豪ドルは豪州の要因ではなくても価格が大きく動いてしまう傾向がある

- 豪ドルの価格に影響するファンダメンタルズ要因は「資源価格」「中国景気」「政策金利」

- 今後の豪ドルの見通しは厳しく、現在は「売り時」

目次

豪ドルの買い時を過去の事例や推移から分析

スイングやデイトレだけでなく、スワップ投資でもエントリータイミングは投資成績に大きく影響します。

特に豪ドルのように大きく動く通貨ではロングでエントリーする場合はなるべく底値で買いを入れたいところです。

豪ドルの場合、ショック相場に大きく下落しますので、パニックに惑わされずに冷静に投資タイミングを見つけることができれば底値でエントリーすることも可能になります。

買い時1:2016年6月24日<英国EU離脱国民投票>

2016年6月24日、英国のEU離脱に関する国民投票が行われました。

市場では残留で予想されていましたので朝方は為替市場は穏やかに推移していましたが、投票結果は「離脱」。

市場は騒然とし、豪ドルも大きく下げました。

豪ドルはしばしばこのような他国を発端とするフラッシュクラッシュで大幅下落しますが、新規でポジションを持つ場合は高タイミングとなります。

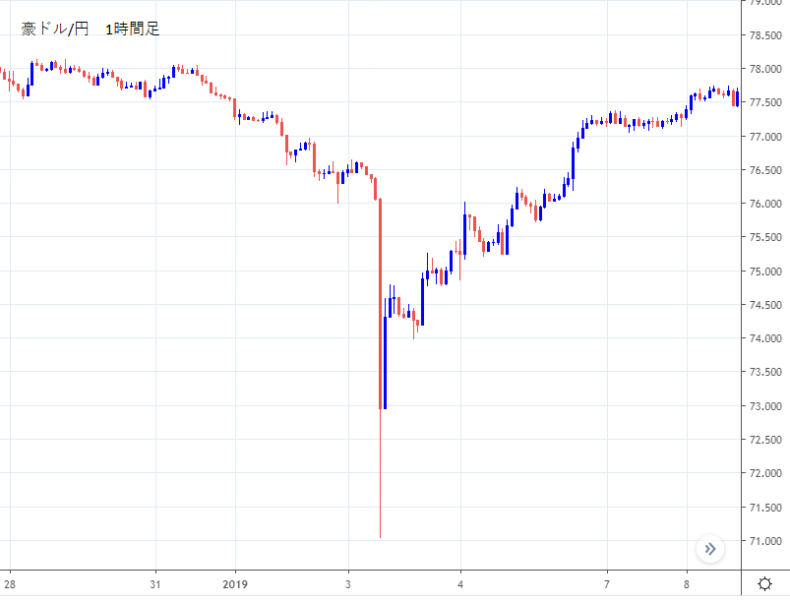

買い時2:2019年1月3日<アップルショックによるフラッシュクラッシュ>

1月3日午前7時35分、1ドル=108円台前半を推移していたドル円はたった1分で104円10銭まで急落します。

1月3日午前7時35分、1ドル=108円台前半を推移していたドル円はたった1分で104円10銭まで急落します。

米大手アップルの業績下方修正によるものと言われていますが、ヘッジファンドによるミセスワタナベ狩りとの見方もあります。

ヘッジファンドは主に個人投資家の保有ポジションのロスカットを狙ってAIを使用して強力な円買い外貨売りを仕掛けることがあります。今回のフラッシュクラッシュでもボラティリティの大きい豪ドルは大きく円高方向に振れました。

この日、日本は正月で休日。まだ正月のおめでたい気分の真っただ中にポジションが解消された人も多くいます。そして、このようなヘッジファンドによるミセスワタナベ狩りは日本の連休中に起こる傾向が多くなっています。

逆を言えばこれから豪ドル円を底値で拾いたい場合は特に日本の連休中の早朝の動きに注視していくとチャンスがあるともいえます。

サラリーマンの方でも休みであれば素早く動きやすいタイミングでもあります。

豪ドルのチャートと金利の推移から買い時を考察

次に豪ドルの10年間の値動きと金利の推移を見ていきたいと思います。

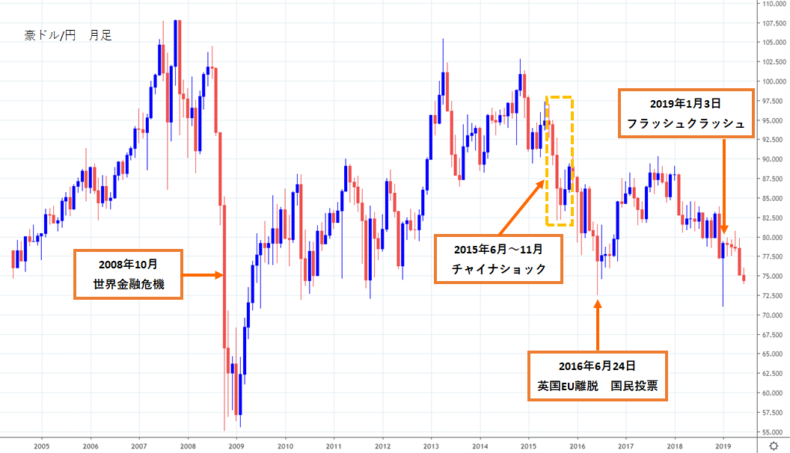

(1)豪ドル・円の為替推移

①2008年、サブプライムローン問題を発端とする世界金融危機により世界の株価、為替が大暴落しました。

豪ドルも10月の世界金融危機では1か月で最大30円もの下落をしました。

②2015年6月には中国の景気後退を懸念したチャイナショックにより数回にわたってショック相場が起こりました。

オーストラリアの最大の輸出相手である中国の景気不安を懸念して豪ドルも大きく値を下げました。

③2016年6月24日は前述の英国のEU離脱の国民投票が行われ、市場の予測に反して離脱という投票結果が出たことで相場はパニックとなりました。

豪ドルも大きく下落しています。

④こちらも前述の2019年1月3日のフラッシュクラッシュです。

豪ドル円は1月は陽線をつけていますが、大きく下ヒゲを付けています。

いずれも要因は豪州国内のものではありません。他国を要因とするショック相場でも豪ドルはボラティリティが高いために大幅下落で反応したものです。

このように、豪ドルは豪州の要因ではなくても価格が大きく動いてしまう傾向があります。

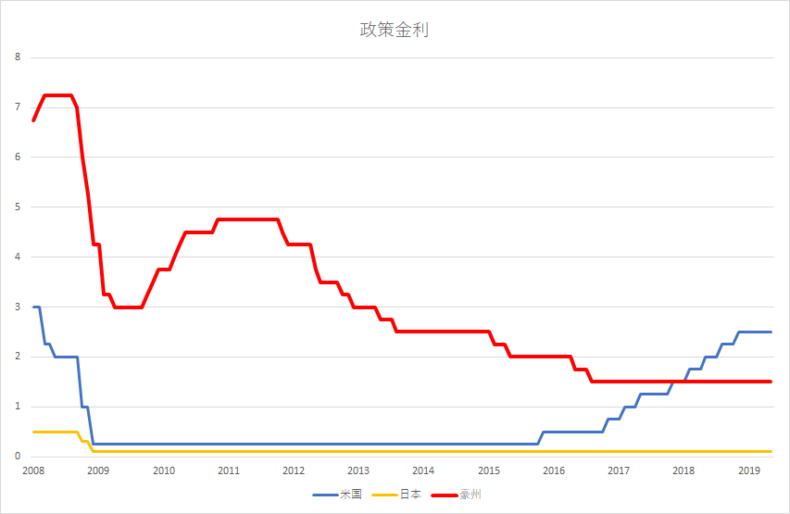

(2)オーストリアの政策金利推移

グラフにはこの10年間のオーストラリア、アメリカ、日本の政策金利の推移を表示させています。

グラフにはこの10年間のオーストラリア、アメリカ、日本の政策金利の推移を表示させています。

赤い線が豪州の金利ですが、2008年のリーマンショック前までは7%を超える高金利であったことが分かります。

徐々に金利を引き下げ、2018年以降は米国の方が高金利となっています。

直近ではオーストラリア準備銀行(RBA)は2019年6月4日の金融政策決定会合でこれまでの1.50%から1.25%に引き下げを行いました。

市場では引き続き追加利下げがあるとみられており、当面豪州の低金利は続くものと見られています。

豪ドル投資戦略は売買で為替差益を取る

今から5年くらい前の2014~2015年までならスワップ金利を目的として「買い」で長期投資するのが豪ドルのオーソドックスな投資戦略でした。

しかし、現在の低金利ではスワップ投資では旨みがありません。

トレンドに従って順張り投資

現在豪ドルで投資するならトレンドに対して順張りで投資するのがおすすめです。

豪ドルの場合、トレンドが継続しやすいため、トレンドが始まったらその方向にエントリーし、押し目買いまたは戻り売りでポジションを増やしていくことが可能です。

急激な相場で大きく動くため、値ごろ感による逆張りは危険です。しかし、テクニカル分析に則り、損切りルールをしっかり設定すれば逆張りで利益を得ることが可能です。

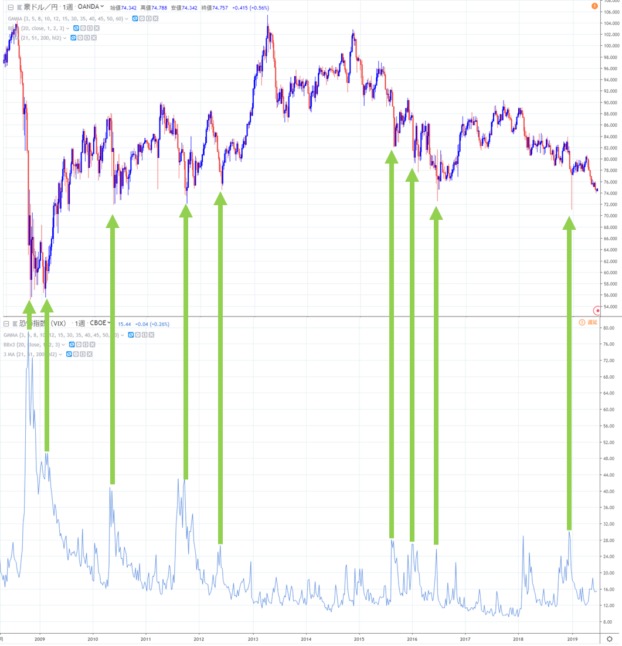

恐怖指数を使って底値を狙う方法もある

恐怖指数(VIX)とは米国のシカゴ・オプション取引所が公表している株価指数のS&P500の予測変動率ですが、投資家の心理状態を表しているとされることから恐怖指数と呼ばれています。

恐怖指数は10~20が通常の相場、30が不安な状態、40以上は市場がパニック状態となります。

つまり、普段は10~20付近を推移していますが、市場に不安が募るにしたがって数値が上昇していき、ちょっとしたネガティブニュースで市場が一方的に動きやすくなります。

実は豪ドルは恐怖指数と相関しやすいという特徴があり、恐怖指数を観察していると豪ドルの底値を狙いやすくなります。

チャートの上段には豪ドルの週足、下段には恐怖指数を表示させています。

2つのチャートをよく見ると恐怖指数が上昇している頂点と豪ドルが暴落している底が一致していることが分かります。

細かく見ると実際には恐怖指数の方がやや早く天井を付け、それを追いかけて豪ドルが底をつけることが多いので、恐怖指数の動きを見ながら豪ドルの底値を狙います。

豪ドルの価格と買い時を左右する要因

豪ドルの価格に影響するファンダメンタルズ要因はいくつかありますが、主に

- 資源価格

- 中国景気

- 政策金利

です。

これらはニュースでサプライズがあると短期で急激な動きをすることもあり、また長期的なトレンドにつながることもあります。

オーストラリア国内以外の要因も豪ドルを動かす原因となるので豪ドル投資では注目しておく必要があります。

(1)資源価格の高騰で豪ドル上昇

オーストラリアは羊毛、肉牛、乳製品、小麦のイメージがありますが、輸出品目の半分程度が鉄鉱石、石炭、アルミニウムという鉱産物です。

そのため、豪ドルは資源価格と連動する傾向があり、特に豪州最大の輸出品である鉄鉱石の価格とは相関関係があります。

(2)中国の好景気で豪ドルも上昇

オーストラリアの鉱産物資源の最大の輸出相手は中国です。

中国への輸出はオーストラリアの輸出額全体の3割にも上りますので、中国の景気が豪ドル相場に大きく影響します。

近年は中国と米国との間で米中貿易摩擦が長期化しています。米中の間で交渉が上手く行かない場合、中国景気の落ち込みが嫌気され、豪ドル売りにつながることがあります。

逆に米中貿易摩擦が解消され、中国の景気拡大が予想される材料が出てくれば豪ドルを押し上げる要素となり得ます。

(3)他国との金利差がでてしまうと下落

豪ドルは以前は高金利通貨として人気がありました。

ここ数年は低金利政策を続けており、高金利通貨としての魅力は無くなってはいますが、今でも高金利通貨としてのイメージは強く、豪州の政策金利の動向には注目されています。

さらに、豪州の政策金利だけでなく、取引通貨である米国、欧州、日本の金利にも注目が集まります。

日本は長く低金利を続けており、政策金利を長年変更していませんが、米国が2016年頃から金利を上げ始めたことで豪ドルと米ドルの金利差が縮まり、豪ドルは下落トレンドになりました。

豪ドルの買い時と売り時を予想

それでは今後の豪ドルの投資タイミングを見ていきます。

結論から言いますと、今後の豪ドルの見通しは厳しく、現在は「売り時」です。

理由は

- 1.米中貿易摩擦による景気後退懸念

- 2.オーストラリア国内の景気拡大の勢いが弱まっている

- 3.RBAが目標値としているインフレ率を下回っている

が目先の問題として挙げられます。

豪ドルの場合、短期的に急落するおそれもあり、スワップにも旨みがないため、今のタイミングに買いで入ると損失を抱えたまま身動きが取れなくなるリスクが出てきます。

短期的に見ても中長期的に見ても下降圧力が強く、今は売り時となりますが、余剰資金が十分にあり、低レバレッジで長期運用する場合のみ買いで入り、注文価格より高くなったら利確して為替差益を狙う方法もあります。

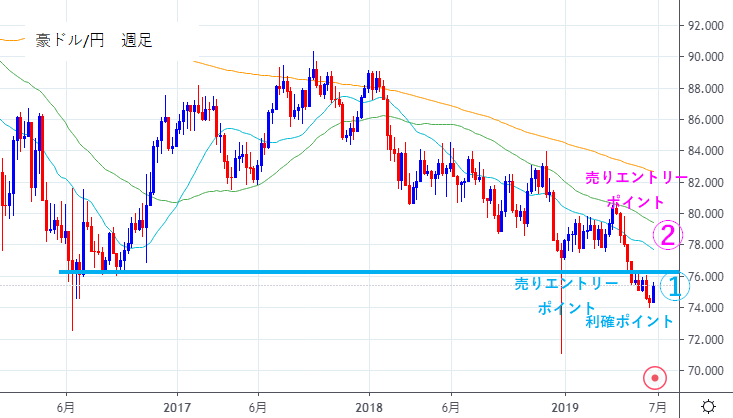

短期見通しの豪ドル買い時と売り時

豪ドル円の日足チャートにボリンジャーバンドを表示させています。

上述したように2019年は売り推奨です。

2019年4月18日から下降トレンドが始まり、現在は下降が一服していますが、まだ完全に下降トレンドが終了したというシグナルは出ていません。

下降していた豪ドルは6月18日にボリンジャーバンド-3σラインを73.92円で跳ね返され、上昇して6月28日時点で+1σライン上におり、価格は1豪ドル=75.40~75.59円付近で推移しています。

①売り時は現在の+1σ、+2σ、+3σいずれかのラインに価格が跳ね返され、再び下降へ向かうタイミングに戻り売りを狙います。

現在+1σラインがある75.50円、+2σラインがある76.00円、+3σラインがある76.50円に価格が到達した時はその後の動きに注目です。時期としては7月第1週~2週までの期間に到達する可能性を睨んで値動きをよく観察します。

利確ポイントは6月18日に付けた74.29円が第一目標、1月3日の安値70.50円付近が第二目標です。

②買い戦略で投資する場合は価格が下がったタイミングで数回に分けて段階的に買いエントリーを行い、再び上昇してきたところで利確します。

ただし下降トレンド中ですので、ナンピンを行う形になり、リスクを伴いますので資金に余裕を持ってトレードする必要があります。

直近では-2σの74.00円付近にタッチしたら買いを入れ、75.00円で利確します。76.00円まで利確を待っても良いですが、下降トレンドが続く限りは早めに利確した方がベターです。

長期見通しの豪ドル買い時と売り時

長期では週足に200日、52日、21日の3本の移動平均線を表示させています。

現在は200日移動平均線の下に価格があり、移動平均線も右下に向かって描かれていますので下降トレンドであることが分かります。

2019年1月3日のフラッシュクラッシュ、2016年6月20日の下値ライン1豪ドル=76.40~80円を下抜けていますのでもう一段安の余地があると言えます。

①76.40~76.80円で戻り売り、第一目標値は5月末に推移していたレート75.00円です。

76.40~76.80円付近は過去の安値の重要ポイントとなりますので、一度下落した価格がこのラインまで戻ってくる可能性があります。価格が戻り、再び下降し始めたところで下降トレンド継続、売りのタイミングとなります。

②もしくは移動平均線に価格が戻ってきた時点で売りを入れます。

52日、21日移動平均線が推移している79.50円付近まで価格が戻り、再び下降したところで売りを入れます。目標値は同じく75.00円付近を一旦の目途とします。

さて、短期・中期的に豪ドル価格に影響しそうなイベントとしては

- (ⅰ)7月、8月 RBA政策金利発表

- (ⅱ)G20後のトランプ大統領の対中国に対する動向

があります。

(ⅰ)RBAの政策金利発表は豪ドルの価格に大きく影響し、時には瞬間で100pipsも動くこともあります。

しかし次回のRBA政策金利は市場の見方が利下げ、据え置き半々くらいですのでよっぽどのサプライズがなければ大きく動く可能性は低いですが、今後の豪ドルのトレンドのきっかけとなることもあるのでチェックしておいた方が良いです。

(ⅱ)トランプ大統領は中国に対する追加関税の発動を巡る決定は、G20の習近平主席との会談後2週間以内に行うとしています。

つまり、7月半ばまでには解決へ向かうのか、追加関税が発動するのか何らかの動きが起こる見通しがあり、その内容によっては豪ドル価格にも影響をもたらすため注視が必要です。

豪ドルを底値・高値で買った場合のシチュエーション別損益の試算

豪ドルを底値・高値で買った場合のそれぞれ損益結果を試算しました。

投資条件は以下とします。

- 投資資金は50万円

- ポジション数は1万通貨

- スワップはくりっく365の実績を採用

豪ドルを底値で購入し10年間保有した場合

| 購入日/為替レート | 2008年10月24日 / 55.07円 |

|---|---|

| 売却日/為替レート | 2018年10月23日 / 79.67円 |

| 為替差益(差損) | +246,000円 |

| 獲得スワップポイント | 246,067円 |

| 損益 | +492,067円 |

| 利回り | 98.41% |

2008年の10月24日の安値で購入した場合です。

為替差益もあり、スワップ金利と合わせて100%近い利回りを実現できています。途中為替の上下動があってもエントリー価格を割る事がなかったため、投資期間中も安心してポジションを保有できるシチュエーションでした。

豪ドルを高値で購入し10年間保有した場合

| 購入日/為替レート | 2007年10月31日 / 107.85円 |

|---|---|

| 売却日/為替レート | 2017年10月30日 / 87.01円 |

| 為替差益(差損) | -208,400円 |

| 獲得スワップポイント | 285,919円 |

| 損益 | +77,519円 |

| 利回り | 15.50% |

2007年10月31日の高値でエントリーした場合です。

その翌年に大暴落が起こっており、大きな含み損を持っている状態が続いていますが、2014年くらいまでの高いスワップ金利により損失をカバーすることができ、結果15.50%の利回りとなっています。

豪ドルを購入できるおすすめ証券会社

豪ドルはかつては高金利通貨でしたので、スワップポイントの高いFX会社がおすすめでしたが、現在は低金利ですので、スワップポイントの高さよりも豪ドルの激しい値動きでも希望通りの注文を出せるスリッページの少ない業者を選ぶのがおすすめです。

FXでは顧客の注文価格に対して約定価格がずれることがあり、これをスリッページ、または「注文がすべる」と言います。

注文に対して約定価格がすべると損益に影響するため、FX投資にとっては重要なポイントです。特に損切りしたいのに希望通りの価格で注文が通らないと損を大きくしてしまいます。豪ドルのように大きく動く通貨ではスリッページが少ない業者を選びましょう。

FX会社のホームページにスリッページ発生率を公表している会社がありますが、スリッページ発生率の公表は義務ではありませんので非公表の会社があります。

しかし、公表しているということはスリッページ発生に関してFX会社が自信を持っていると考えてよいでしょう。

それではスリッページ発生率を公表しているおすすめFX業者をご紹介します。

JFX

- スリッページ発生率:6.9%

- 不利スリップ発生率:41.2%

業界最狭水準のスプレッドと初心者に安心の24時間電話ポートが付いたYahoo!グループのFX会社です。

ヒロセ通商【LION FX】

- スリッページ発生率:13.9%

- 不利スリップ発生率:49.7%

業界最狭水準のスプレッドと業界最高水準のスワップポイントを提供しているFX会社です。スワップ取引をメインにしたい場合におすすめ。

| 総合評価 | ⭐⭐⭐⭐⭐ |

| 信頼度 | ⭐⭐⭐⭐☆ |

| スプレッド | ⭐⭐⭐⭐☆ 0.3銭(ドル円) |

| 手数料 | ⭐⭐⭐⭐⭐ 無料 |

| 通貨ペア数 | ⭐⭐⭐⭐⭐ 50通貨ペア |

| ツール | ⭐⭐⭐☆☆ スマホ |

| スワップポイント | ZAR 15円 |

| 必要証拠金(レバレッジ25倍) | レート×通貨単位×4% |

ここがオススメ!

- デイトレよりも頻度高い取引スキャルピングを推奨

- 少額取引と通貨ペア数の豊富さで、2つめの口座として人気

- 最大50,000円のキャッシュバックが受けられるキャンペーンを実施

SBI FXトレード

- スリッページ発生率:19%

- 不利スリップ発生率:42%

スプレッドは驚きの米ドル/円0.27銭、豪ドル/円0.29銭(原則固定)で低コストで取引が可能。しかも1通貨からトレードが可能な少額投資をしたい人におすすめのFX会社です。

| 総合評価 | ⭐⭐⭐⭐⭐ |

| 信頼度 | ⭐⭐⭐⭐⭐ 金融業界大手のSBIグループが運営 |

| スプレッド | ⭐⭐⭐⭐⭐ 0.27銭(ドル円) |

| 手数料 | ⭐⭐⭐⭐⭐ 無料 |

| 通貨ペア数 | ⭐⭐⭐⭐⭐ 26通貨ペア |

| ツール | ⭐⭐⭐⭐☆ スマホ |

| スワップポイント | ZAR 11円 |

| 必要証拠金(レバレッジ25倍) | レート×通貨単位×4% |

ここがオススメ!

- 通貨ペア数・スプレッドの安さは業界最高峰

- 最低4円から取引が開始できる(デモがなくても少額でお試し可)

- 入会だけで500円もらえるので元手なしですぐ取引可能!