ストーリーハイライト

小売関連施設の不動産投資信託(REIT)であるリアルティ・インカム(NYSE:O)は、配当収入(インカム)を求める投資家にとって信頼できる選択肢として、確固たる評判を得ています。同REITは過去25年間配当を増やし続け、S&P配当貴族指数に加えられており、アナリストはこの銘柄を楽観視しています。なお、マクロ経済が困難な状況下での積極的な拡大戦略にはリスクが伴う可能性があるため、慎重ながらも楽観的なスタンスが望まれます。

リアルティ・インカムを理解する

リアルティ・インカムの戦略は、独立した単一テナント物件を取得することです。これらの物件は、コンビニエンスストア、薬局、ダラーショップ(いわゆる100円ショップ)、有名小売チェーンなど、様々な業種にまたがる多様なテナントに賃貸されます。同社のポートフォリオには、85業種にわたる13,250件の物件が含まれます。

ポートフォリオの多様性とテナントの質は、リスク軽減に大きな役割を果たしています。さまざまなセクターで幅広いテナントが営業しているため、単一業界の不況に伴うリスクは最小限に抑えられています。

この戦略により、1株当たり0.2565ドルの毎月配当が可能になり、「毎月配当会社」の称号を得ています。リアルティ・インカムは、過去10年間で投資家に145%のリターンをもたらしました。

ファンダメンタルズの改善

リアルティ・インカムは、物件を賃貸することにより賃貸収入を得ており、それが収入源となります。テナントは、賃料の他に、維持費、固定資産税、保険料を支払います。

さらに、リアルティ・インカムのリース契約の加重平均リース期間は約9.7年で、収入が経常的であることを意味します。

リアルティ・インカムの第3四半期収入は前年同期比24.1%増の10億4,000万ドルで、アナリスト予想の9億9,487万ドルを上回りました。一株当たり利益は0.33ドルで、コンセンサス予想の0.32ドルを上回りました。

REITは、課税所得の90%を配当として株主に分配することが義務付けられています。REITの場合、AFFO(調整後営業活動キャッシュフロー)は、非REITの純利益と同様に、配当として支払可能な現金と見なされます。リアルティ・インカムの第3四半期AFFOは、前年同期の6億360万ドルから7億2,140万ドルに増加しました。

今後、経営陣は、AFFOが2022年の一株当たり3.92ドルから、2023年通年で一株当たり3.98ドルから4.01ドルの範囲になると予想しています。

高配当利回りは魅力的だが、リスクも

リアルティ・インカムの配当利回りは5.3%と魅力的です。これに対し、セクター平均は3.91%です。利回りは投資家を魅了するかもしれませんが、配当銘柄を選択する際、配当支払いの一貫性は重要です。リアルティ・インカムは、そこでも実績があります。12月の増配は、1994年の上場以来123回目の増配となりました。

さらに、リアルティ・インカムのAFFO配当性向は76.3%で、配当は持続可能であり、配当成長の余地があります。

しかし、リアルティ・インカムは最近、支出を増やしており、計画通りにいかなかった場合のリスクが追加されています。リアルティ・インカムはこのほど、スピリット・リアルティ・キャピタル(NYSE:SRC)を93億ドルという高額の企業価値で買収する全株式合意を発表しました。この取引は、経営陣によると、リアルティの一株あたり年率換算AFFOに「2.5%以上の付加価値」をもたらすと期待されています。

リアルティ・インカムCEO のSumit Roy氏は、「この取引は、高品質な不動産ポートフォリオの分散化と厚みを高めつつ、即座に有意義な収益増加をもたらすと期待しています」と述べています。

この取引は、8月にベラージオ・ラスベガス買収のための9億5,000万ドルの投資に続くものです。金利上昇期にM&Aに多額の資金を費やすのは得策ではないかもしれません。第3四半期には、289物件に20億ドルを投資しています。これは、S&P 500 指数(SPX)が年初来で25%近く上昇したのに対して、リアルティの価格が6.2%下落したことを説明できるでしょう。

アナリストによると、リアルティ・インカムは「買い」ですか?

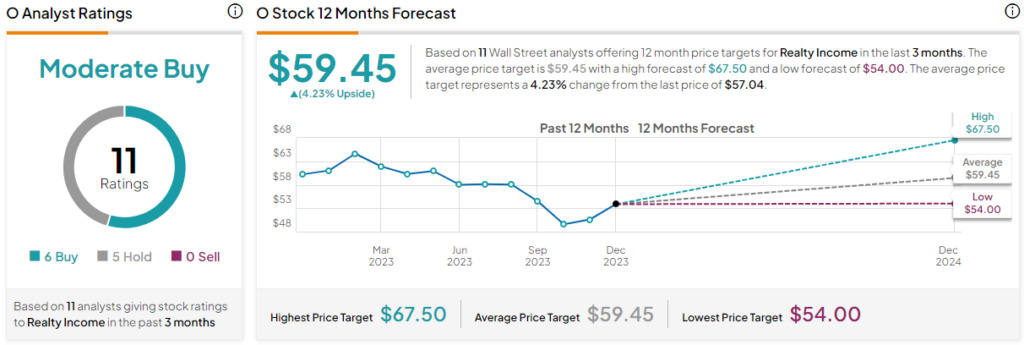

全体として、ウォール街はリアルティ・インカムに強気です。第3四半期決算の発表後、Wolfe Research、みずほ証券、Exane BNP Paribasのアナリストは、「買い」レーティングに格上げしました。

過去3カ月間のアナリストレーティングは、「買い」が6人、「中立」が5人で、コンセンサス評価は「中程度の買い」です。平均目標価格は59.45ドルで、今後12カ月で4.2%の上値余地を示唆しています。

結論

リアルティ・インカムは、投資の安定性と一貫したインカムを求める投資家にとって、魅力的な選択肢です。毎月配当の実績、魅力的な配当利回り、分散が効いたポートフォリオは、リアルティ・インカムの強みです。

リアルティ・インカムの分散ポートフォリオは、いくつかのリスクを軽減するのに役立ちますが、買収関連の課題が影響を与える可能性があります。そのため、リアルティ・インカムが財務に賢明であれば、長期にわたって配当支払いを維持できると慎重ながらも楽観視しています。

さらに、TipRanksは、リアルティ・インカムに「パーフェクト10」スマートスコアを付けており、リアルティが広範な市場をアウトパフォームする可能性が高いことを示しています。

本記事は株式投資分析ツールTipRanksの許可を得て、Realty Income Stock (NYSE:O): Is This Dividend Aristocrat Worth Buying?原文の翻訳を中心にまとめています。

米国株