ストーリーハイライト

EV(電気自動車)セグメントリーダーのテスラ(NASDAQ:TSLA)とは対照的に、リビアン(NASDAQ:RIVN)は第3四半期の出荷台数で市場予想を上回りました。リビアンは、2021年後半の上場以来、同社を悩ませてきた生産および運用上の問題の多くを解決したようです。

しかし先週、リビアンは市場予想を下回る第3四半期暫定決算を発表しました。売上は、ウォール街の予想を7000万ドル下回る13億1000万ドルとなりました。特に投資家の注目を集め、大不評となったのは、同社が発表した15億ドルの転換社債の募集でした。

この結果、株価は一日では前例のない約23%の急落を記録しました。

この発表に、WedbushのアナリストDan Ivesも首をかしげていますが、こういうことは彼にとってこれが初めてというわけではありません。

「リビアンは、2021年11月のIPO以来、EVの需要動向は堅調であったものの、継続的な事業執行およびメッセージ伝達の不手際が影を落としてきたため、強気派にとってはかなり苦しいストーリーとなってきました」とIvesは述べています。

「リビアンが今後数年間、生産/納入を拡大する過程で資本ニーズがあることは十分に理解していますが、投資家へのメッセージと事業執行をめぐる経営陣に対するウォール街の信頼の低さは、株価にとって大きな問題であり、依然として大きな足かせとなっています」と続けています。

これは「一歩前進、二歩後退」のテーマであり、同社は生産面では正しい方向に進んでいますが、同時に経営陣は 「戦略的/投資的な動きでつまずき続けており、今回の転換社債もその一環です」とIves氏は指摘しています。

成長見通しは依然として強気

Ives氏はリビアンの成長見通しには依然強気で、同社は「EV競争における長期的な勝者」の一社として浮上できると考えているものの、そのシナリオに対する彼の確信は「明らかに打撃を受けました」。

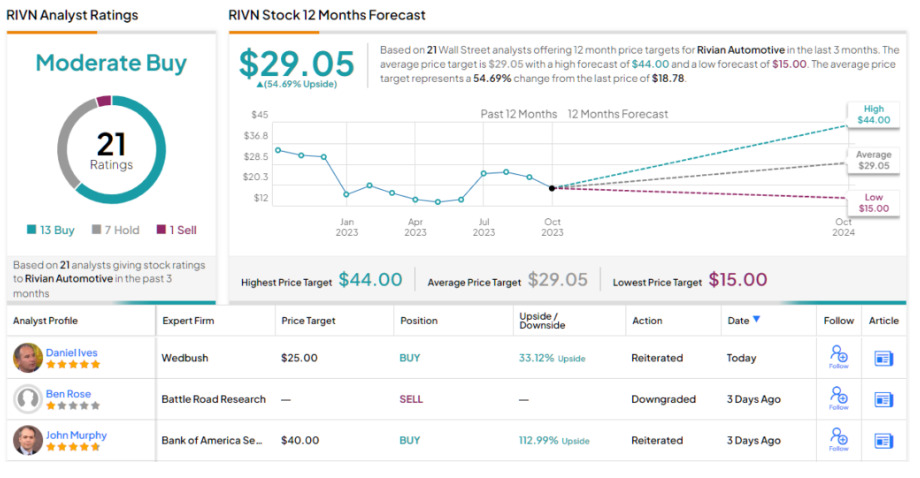

このため、Ives氏は株式のアウトパフォーム(=買い)レーティングを維持する一方で、目標株価を32ドルから25ドルに引き下げました。とはいえ、それでも現在の水準から33%の上昇可能性は残っています。

他のアナリストの評価は「買い」が12、「売り」が7で、コンセンサスレーティングは「適度な買い」です。アナリストは、現在の株価はかなり割安であると考えているようです。平均目標株価は29.05ドルで、株価は今後数ヶ月間で55%前後の上昇可能性があることを示唆しています。

魅力的なバリュエーションで取引されている銘柄候補を見つけるには、TipRanksの株式に関する見識を統合した、新しいツールであるTipRanksのBest Stocks to Buyをご覧ください。

本記事は株式投資分析ツールTipRanksの許可を得て、Rivian Stock: One Step Forward, Two Steps Back原文の翻訳を中心にまとめています。

米国株