目次

ストーリーハイライト

「ヴァンエック半導体ETF(NASDAQ:SMH)」と「SPDR S&P半導体ETF (NYSEARCA:XSD)」は、どちらも人気があり主要な半導体ETF(上場投資信託)であることで類似しています。しかし、いくつか重要な点が異なっています。本記事では、投資家にとってどちらが優れた選択肢であるかを明らかにします。

SMH ETFの戦略とは?

ヴァンエックによると、SMHは「MVIS米国上場半導体25指数 (MVSMHTR)」の価格と利回りに連動する投資成果を目指します。

ヴァンエックは、「ヴァンエック半導体ETFは、進化し続けるこのセクターで個々の銘柄の勝者を選ぼうとするのではなく、半導体の設計・製造から製造機械に至る業界のバリューチェーン全体にまたがる、最も流動性の高い米国上場半導体企業上位25社へのエクスポージャーを提供します」と説明しています。

XSD ETFの戦略とは?

XSDは、「S&P半導体セレクト・インダストリー・インデックス」に連動する投資成果を目指し、S&Pトータル・マーケット・インデックス(TMI)の半導体セクターへのエクスポージャーを投資家に提供することを目的としています。

SMHとXSDの主な違いは、インデックスのウェイトです。SMHは、時価総額加重平均インデックスであるのに対し、XSDは「大型株、中型株、小型株にわたる非集中的な業種別エクスポージャーを提供する修正均等加重インデックス」であることです。

ポートフォリオの比較

SMHはインデックス加重型です。25銘柄を保有し、上位10銘柄で資産の4分の3以上を占めています。

以下は、TipRanksの保有状況ツールを使ったSMHの上位10銘柄の保有状況の概要です。

一方、XSDは修正均等配分法を採用しているため、集中度はかなり低くなっています。XSDは40銘柄を保有しており、上位10位までのポジションはETFの33.5%に過ぎません。

以下はXSDの上位10銘柄の概要です。

エヌビディアの組入比率で大きな違い

同じ半導体ETFでありながら、戦略の違いにより、まったく異なるポートフォリオになっていることにお気づきでしょう。すぐに、エヌビディアが両ETFのトップ保有銘柄であることがわかりますが、SMHの運用資産の4分の1以上を占めているのに対し、XSDでは4.2%と小さく、管理しやすいことがわかります。

しかし、これはSMHにとって必ずしも悪いことではありません。生成AIのリーダー企業であるエヌビディアの株価は過去1年間で235%も急騰しており、SMHはエヌビディアへの大きなエクスポージャーの恩恵を受け、ETFを大幅な上昇に導いています。一方、XSDはポジションが小さく管理しやすいため、エヌビディアの株価が下落した場合のリスクへのエクスポージャーが少ないという見方もできます。

組入比率だけでなく、ETFにはもう一つ重要な違いがあります。

「分散」に関する違い

前述の通り、SMHの半導体分野への投資は、「半導体の設計・製造から製造機械に至るまで、業界のバリューチェーン全体」に及びます。つまりSMHは、台湾積体電路製造(TSMC、NYSE:TSM)のような半導体を製造する企業や、ラム・リサーチ(NASDAQ:LRCX)、アプライド・マテリアルズ(NASDAQ:AMAT)、ASMLホールディング(NASDAQ:ASML)のような半導体製造プロセスで使用される装置を製造する企業に投資しています。

注目すべきは、XSDは、名目上はSMHよりも銘柄数が少なく、集中度が低いという点で、SMHよりも分散されていますが、半導体サプライチェーンのセグメントがポートフォリオに含まれていないことが際立っており、この点ではSMHほど分散されていないということです。

つまり、この点ではSMHほど分散されていないということです。半導体サプライチェーン関連の企業は、株主に素晴らしいリターンをもたらしている優れた企業であるため、これはXSDの投資家にとっては少し残念なことです。例えば、アプライド・マテリアルズは過去1年間で83.2%増、ラム・リサーチは96.9%増。TSMCは51.9%増、ASMLは51.1%増となっています。

半導体製造装置企業、スマートスコアで高い評価

これらの半導体製造装置企業は、TipRanksのスマートスコア・システムでも高く評価されています。スマートスコアは、TipRanksが独自に開発した定量的株式スコアリング・システムです。これは、8つの市場主要要因に基づいて銘柄を1から10までのスコアで評価するものです。8点以上は「アウトパフォーム」と評価されます。TSMCとASMLホールディングのスマートスコアは「パーフェクト10」、ラム・リサーチは「9」、アプライド・マテリアルズのスマートスコアは「ニュートラル」相当の「7」です。

全体として、SMHの上位10銘柄のうち8銘柄がアウトパフォーム相当のスマートスコア8以上を獲得しており、XSDの上位10銘柄のうち7銘柄がアウトパフォーム相当のスマートスコア8以上を獲得しています。

なお、SMH自体のETFスマートスコアは「アウトパフォーム」相当の8、XSDは「中立」相当の7です。XSDのポートフォリオには半導体メーカーや製造機器メーカーが入っていないので、ポートフォリオ構成の点でSMHが優位となっています。

パフォーマンス比較

SMHは、運用リターンに関しても、長年にわたりXSDを上回ってきました。1月31日現在、過去3年間の年率換算リターンは、XSDが5.8%であるのに対し、SMHは18.8%と、XSDを大きく上回っています。過去5年間でも、XSDの24.5%のリターンに対し、SMHは32.1%で勝っています。市場全体で見た場合、これらはどちらも非常に優れたリターンですが、SMHの方がさらに優れています。

最後に、過去10年間のリターンを見ると、その差は少し縮まりますが、SMHの26.1%のリターンは、XSDの22.0%のリターンを上回っています。

近年のパフォーマンス格差の一部は、SMHの最大のポジションであるエヌビディアの輝かしいパフォーマンスによるものです。過去の実績は将来の成果を保証するものではなく、エヌビディアが後退した場合、XSDのパフォーマンスが今後SMHを上回る可能性はありますが、それでもパフォーマンス・カテゴリーではSMHに軍配が上がる可能性が高いとみられます。

同一の手数料

この2つの半導体ETFは、顧客とその投資資金を直接奪い合うため、両方の経費率は同じ0.35%であり、このカテゴリーで一騎打ちとなるのも当然かもしれません。つまり、どちらのETFに投資しても、1万ドルの投資に対して年間35ドルの手数料を支払うことになります。

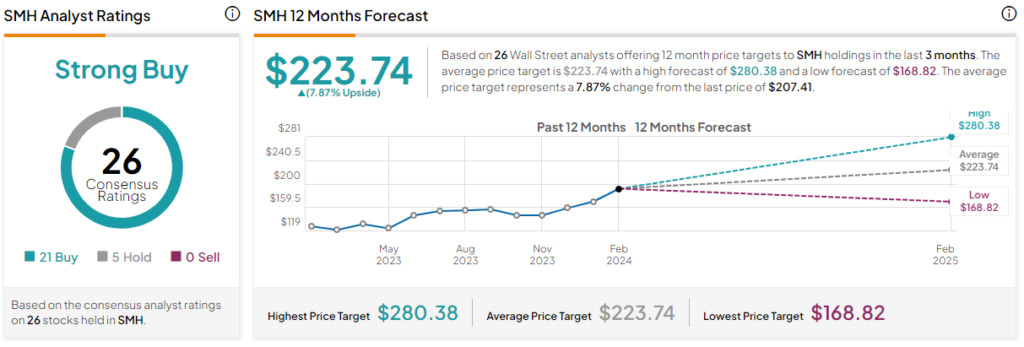

アナリストによれば、SMHは「買い」か?

ウォール街に目を向けると、TipRanksによれば、SMHのコンセンサス評価は「強気買い」です。これは、ポートフォリオで保有する各銘柄の過去3カ月間のコンセンサス評価に基づいており、21件の「買い」、5件の「保留」、0件の「売り」です。SMH の平均目標価格の 223.74 ドルは、今後12カ月で8.0%の上値余地を示唆しています。

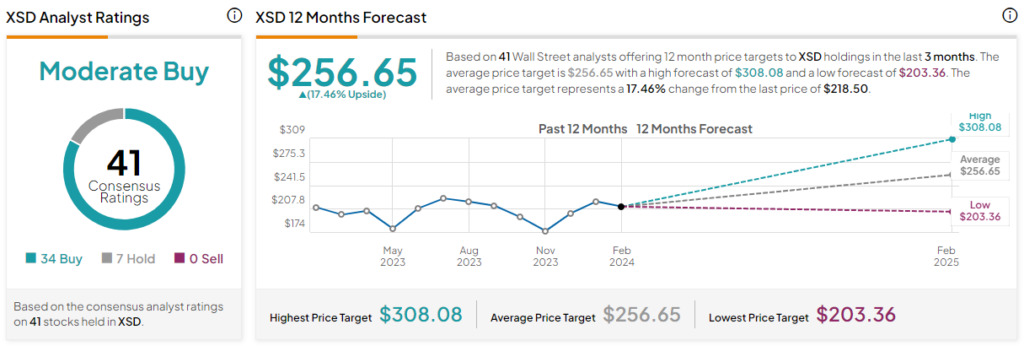

アナリストによれば、XSD は「買い」か?

XSD のコンセンサス評価は「中程度の買い」です。これはポートフォリオで保有する各銘柄の過去3カ月間のコンセンサス評価に基づいており、「買い」が34件、「中立」が7件、「売り」が0件です。XSD の平均目標価格の256.65ドルは、今後12カ月で 17.5%の上値余地を示唆しています。

興味深いことに、セルサイドアナリストは、 XSD の方が上昇幅が大きいと見ています。これは、エヌビディアの大躍進の後、アナリストが、XSDでより多く配分されているセクターのいくつかの出遅れ銘柄の上昇可能性を期待しているためと思われます。

まとめ

2つの半導体ETFは、いずれも長期にわたって投資家に大きなリターンをもたらしてきました。TipRanksのスマートスコアによれば、SMHのポートフォリオの方が強そうであること、また、XSDのポートフォリオには欠けている半導体製造・装置株が含まれていることから、SMHに軍配が上がります。さらに、SMHは過去3年、5年、10年でより強力なパフォーマンスを見せています。

これらの要因からSMHの圧勝ですが、どちらのETFを保有することも可能です。エヌビディアに25%以上のエクスポージャーを持つことに抵抗があり、半導体分野への集中度の低い投資方法を探している保守的な投資家には、XSDがお勧めでしょう。さらに、エヌビディアが減速し、この分野のあまり注目されていない銘柄がエヌビディアに追いつき始めた場合、XSDはSMHをアウトパフォームする可能性があります。

本記事は株式投資分析ツールTipRanksの許可を得て、SMH vs. XSD: Which Semiconductor ETF Is the Better Buy?原文の翻訳を中心にまとめています。

米国株