目次

ストーリーハイライト

ロッキード・マーチンは近年、増配幅が鈍化しているにもかかわらず、S&P500配当貴族指数に採用される可能性があります。約4年以内の組み入れの可能性は、投資家にとって複数の恩恵があり、採用前に同社株に投資するカタリストが整っているようです。

20年以上の連続増配を誇るロッキード・マーチン(NYSE:LMT)は、配当貴族候補です。F-35戦闘機、C-130ハーキュリーズ輸送機、HIMARS(ウクライナ戦争で活用されている高機動性ロケット砲システム)、その他の最先端兵器システムで知られる航空宇宙・防衛大手の株式は、権威ある配当貴族指数に組み入れられると、顕著な恩恵を受ける可能性があります。

「配当貴族」とは?ロッキード・マーチンはいつ配当貴族になれるのか?

「配当貴族」とは、S&P500指数構成銘柄のうち、25年以上連続で増配を続けている企業のことを指します。この条件の他に、S&P500配当貴族指数に採用されるための正式な条件は以下の3つです。

- S&P500指数の構成銘柄であること

- 浮動株調整後の時価総額が30億ドル以上であること

- 採用前の3カ月間、1日の株式売買代金が500万ドルを維持していること

ロッキード・マーチンはこの3つの基準を満たしています。ロッキード・マーチンはすでに21年連続増配の実績があり、現在の軌道を維持すると仮定すれば、今後約4年で、配当貴族指数に組み入れられる最終条件を満たす準備が整っています。

配当貴族に入ることの重要性

配当貴族になることは、単なるステータスではありません。S&P500配当貴族指数に採用されることは、いくつかの恩恵があり、大きな意味を持ちます。

ステータスの高さ

まずはもちろん、ステータスの高さです。現在、配当貴族の称号を持つ企業は68社しかありません。この企業グループは非常にエリートであるため、構成銘柄は投資コミュニティで強い地位を占める傾向があります。

配当貴族企業の経営陣が、不況時や困難な市場環境下を含め、長期にわたって増配で投資家に報いる能力を実証していることを、投資家は高く評価しています。その結果、配当貴族銘柄のボラティリティは、市場平均以下となります。配当貴族指数ETF(BATS:NOBL)のベータ値は現在0.75で、定義上1.00であるS&P 500 ETFのコアベータ値よりも低くなっています。

投資家、配当貴族銘柄にプレミアムを払うことを厭わず

配当貴族のもう一つの恩恵は、投資家が優良銘柄にプレミアムを支払うことを厭わないため、株式のバリュエーションが平均を上回る水準に達する可能性があることです。従って、将来の投資家は、ロッキード・マーチン株購入で若干のプレミアムを支払う必要が出てきます。これを前提とすると、投資家は配当貴族入り前にこの銘柄へのエクスポージャーを確保しておくことで、追加利益の恩恵にあずかることになります。

借り入れコスト低下を享受

最後に、ロッキード・マーチンが配当貴族指数に組み入れられると、同社の債務者が、同社の信頼性と成長する利益を生み出す総合的な能力を再認識するため、借入コストの低下を享受できると考えられます。ロッキード・マーチンは、172億ドルという現在の純有利子負債残高からも明らかなように、設備投資が多いという事業の性質上、負債をかなり多く利用しています。このため、借入コスト削減は収益性改善に大きな効果をもたらす可能性があります。

配当の伸びは鈍化しているが、将来の成長見通しは依然として強力

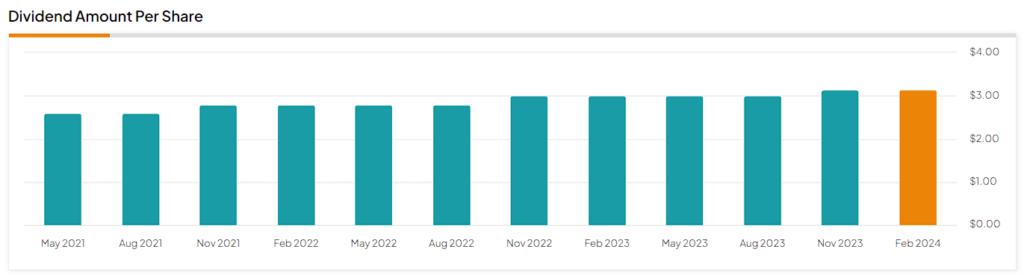

ロッキード・マーチンが配当貴族になるまでの道のりで投資家が抱く可能性のある懸念は、配当成長率が近年減速しているという事実でしょう。ロッキードの過去5回の配当増額率は以下の通りです。

- 2019年の増配率 9.1%

- 2020年の増配率 8.3%

- 2021年の増配率 7.7%

- 2022年の増配率 7.1%

- 2023年の増配率 5.0%

増配ペース低下については、投資家が懸念する必要はないと思われます。これは、経営陣が金利上昇の可能性に事前に備え、それが結果的に招いたものと考えられます。従って、配当の伸びの減速は慎重な行動であり、より大きな増配を追求する収益力がないわけではないでしょう。同期間のEPS(1株当たり利益)の年平均成長率は9.4%と、はるかに力強い伸びを示しています。

実際、EPSは2023年度に27.2%増の27.65ドルとなり、新記録を達成しました。この数字は、この期間に支払われた12.60ドルの配当に対して46%の健全な配当性向を意味します。したがって、同社には配当を増やし続け、さらに増配ペースを再加速させる余地が十分にあります。また、2.9%の配当利回りは、有意義な配当としてに十分な規模です。

アナリストによれば、ロッキード・マーチン株は「買い」か?

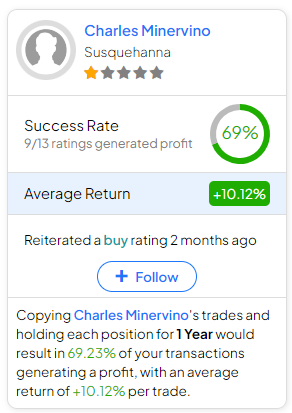

ウォール街の見方については、TipRanksによれば、ロッキード・マーチンの過去3カ月間のアナリストレーティングは、「買い」が3人、「中立」が11人、「売り」が1人で、コンセンサス評価は「中立」です。平均目標株価の477.57ドルは、今後12カ月で10.2%の上値余地を示唆しています。

ロッキード・マーチン株売買で、どのアナリストに従うべきか迷っているのであれば、(1年間の時間枠で)最も正確にこの株をカバーしているアナリストはサスケハナのCharles Minervino氏で、レーティング毎の平均リターンは10.12%、成功率は69%です。

結論

ロッキード・マーチンが配当貴族の仲間入りを果たそうとしていることは明らかです。一貫した増配実績が長く続いていることから、採用に4年以上かかることはないでしょう。投資家にとって、S&P500配当貴族指数に採用される可能性があるということは、同銘柄の投資見通しが今後さらに改善する可能性を意味します。

本記事は株式投資分析ツールTipRanksの許可を得て、Lockheed Martin Stock (NYSE:LMT) Is a Dividend Aristocrat in the Making原文の翻訳を中心にまとめています。

米国株