目次

ストーリーハイライト

量子コンピューティングは、テックセクターに旋風を巻き起こす次の投資テーマになる可能性があります。投資家は、ディファイアンス・クォンタムETF(NYSEARCA:QTUM)を通じて、量子コンピューティングへのエクスポージャーを得ることができます。

量子コンピューティングの長期的な可能性、厳選されたポートフォリオ、過去5年間の優れた実績から、アナリストはQTUMに強気です。

分散ポートフォリオでリスク軽減に成功

量子コンピューティングはまだ初期段階にあり、それに特化したポートフォリオだとハイリスク・ハイリターンの投資になる可能性があります。しかし、後述するように、QTUMは、量子コンピューティングに依存することなく、量子コンピューティングの台頭から恩恵を受ける分散ポートフォリオにより、リスク軽減に成功しています。

量子コンピューティングとは?

量子コンピューティングとは、量子力学を利用して、一般的なコンピューターよりも「指数関数的に速く」、効率的に計算を行うことです。QTUMのスポンサーであるディファイアンスによると、「根本的に異なる方法で情報を処理するため、これまで不可能だった方法でビッグデータを探索できる可能性がある」とのことです。

現時点ではすべての利用ケースが判明しているわけではありませんが、量子コンピューティングは機械学習や暗号化などのアプリケーションに大きな影響を与える可能性が高く、産業、防衛、学術などの分野に影響を与える可能性があります。

この分野はまだ始まったばかりですが、急速に成長しています。CBインサイツの報告によると、この分野へのベンチャーキャピタル投資は2015年から2020年の間に500%増加しました。一方、マッキンゼーは、2023年版McKinsey Technology Trends Outlookで、量子コンピューティングをトップ15トレンドの1つに挙げ、2022年にこの分野が20億ドルの株式投資を受け、求人件数は12%増加したと報告しています。

QTUM ETFの戦略は?

ETFスポンサーのディファイアンスによると、QTUMは「機械学習、量子コンピューティング、クラウドコンピューティング、その他の変革的コンピューティング・テクノロジーの最前線にある企業へのエクスポージャー」を提供することを目指しています。

これは、「量子コンピューティングに使用されるシステムおよび材料の研究開発または商業化に従事する主要グローバル企業」で構成されるインデックスであるBlueStar Quantum Computing and Machine Learning Index (BQTUM)に連動する投資成果を目指します。

このインデックスには、「先進的な従来型コンピューティング・ハードウェア、高出力コンピューティング・データ接続ソリューションおよび冷却システム、機械学習に使用される異種ビッグデータの認識、収集、管理に特化した企業」が含まれます。

このETFは2018年にローンチされ、運用資産は2億840万ドルとまだ比較的小規模です。

QTUMのポートフォリオは、量子コンピューティング分野へのエクスポージャーを得る優れた方法

QTUMはうまく分散されています。71銘柄を保有し、上位10銘柄の保有比率は資産の16.7%に過ぎないため、少数の保有銘柄に過度に依存するETFではありません。これは、ETFの原指数が均等加重で、半年ごとにリバランスされるためです。

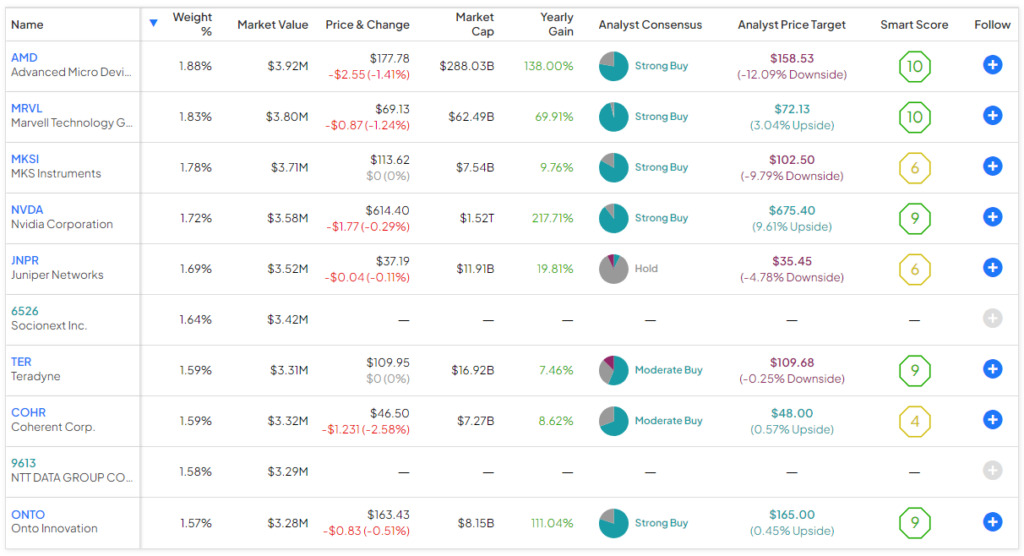

以下は、TipRanksの保有銘柄ツールを使ったQTUMの上位10銘柄の概要です。

QTUMの魅力の1つは、量子コンピューティングがまだ初期段階にあるため、ETFがIonQ(NYSE:IONQ)やRigetti Computing(NASDAQ:RGTI)など、量子コンピューティングを中核事業とする少数の上場企業だけに限定していないことです。

このような企業は数社しかなく、黒字化には数年かかると思われるため、これは慎重なアプローチと思われます。QTUMはこれらの企業に投資する一方で、量子コンピューティングの成長を促進する企業やその恩恵を受ける企業にも投資することでリスクを分散しています。

AMD、エヌビディア、TSMCも保有

例えば、同ETFはアドバンスト・マイクロ・デバイセズ(NASDAQ:AMD)、マーベル(NASDAQ:MRVL)、エヌビディア(NASDAQ:NVDA)といった半導体株を多数保有しています。

また、これら多くの企業向けに半導体を製造している台湾積体電路製造(TSMC、NYSE:TSM)や、半導体の製造に必要な装置を提供しているラム・リサーチ(NASDAQ:LRCX)やアプライド・マテリアルズ(NASDAQ:AMAT)などの銘柄も保有しています。これらの銘柄は、量子コンピューティングへのエクスポージャーを得るための「ピックス・アンド・シャベルズ(新たな産業拡大に不可欠の製品やサービスを提供する企業)」と考えることができます。

量子コンピューティング開発に取り組んでいるものの、それに依存しない超大型テクノロジー銘柄も保有

QTUMは、マイクロソフト(NASDAQ:MSFT)、アルファベット(NASDAQ:GOOG)(NASDAQ:GOOGL)、IBM(NYSE:IBM)など、量子コンピューティング技術の開発に取り組んでいるものの、現在の売上や収益を量子コンピューティングに依存していない超大型テクノロジー銘柄を保有しています。

このような慎重なアプローチは、この黎明期にある分野に投資する賢明な方法であり、以下に示すように、長年にわたって優れたリターンをもたらしています。

これまでの優れたパフォーマンス

QTUMのポートフォリオは、長年にわたり非常に優れたパフォーマンスを上げてきました。当ETFは、テックセクターやより投機的な成長株が大きく下落した2022年に28.8%の損失を計上しました。しかし、テック銘柄が大きく反発した2023年には、39.9%という素晴らしいトータルリターンで立ち直りました。

2021年には35.2%、2020年には42.1%、2019年には48.0%という驚異的なリターンを記録しています。

2023年12月31日時点では、当ETFは年率10.5%の3年リターンと年率25.2%の5年リターンを創出しています。

これらの素晴らしい年率リターンは、市場全体を容易にアウトパフォームしただけでなく、テック中心のナスダック(NDX)取引所の非金融株100銘柄に投資する、インベスコQQQトラスト(NASDAQ:QQQ)もわずかにアウトパフォームしました。12月31日現在、QQQの3年リターンは年率10.0%、5年リターンは年率22.4%です。

QTUMの経費率

QTUMの経費率0.40%は決して低くはありませんが、好調なパフォーマンスを考慮すると、高すぎるというわけでもありません。この経費率は、投資家が10,000ドルの投資に対して毎年40ドルの手数料を支払うことを意味します。経費率が0.40%のままでETFが毎年5%のリターンを上げると仮定すると、投資家は10年間で505ドルの手数料を支払うことになります。

アナリストによれば、QTUMは「買い」か?

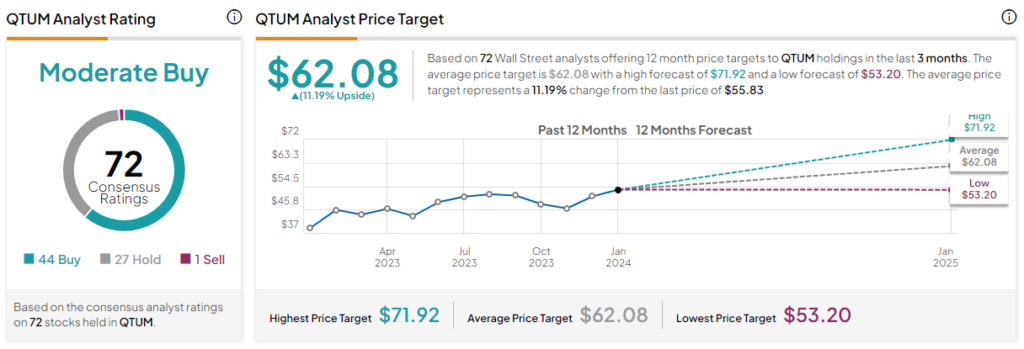

ウォール街に目を向けると、TipRanksによれば、QTUM構成銘柄の過去3カ月間のアナリスト・コンセンサス評価は、「買い」が44件、「中立」が27件、「売り」が1件で、ETF自体のコンセンサス評価は「中程度の買い」です。QTUMの平均目標価格の62.08ドルは、今後12カ月で11.2%の上値余地を示唆しています。

今後の見通し

結論としては、QTUMは、輝かしい実績と量子コンピューティングの長期的な可能性に基づいています。また、このETFが賢く幅広い網を張り、量子コンピューティングの台頭から恩恵を受ける銘柄、その成長を後押しする銘柄、そして純粋な量子コンピューティング銘柄に投資している点は下支えとなります。

量子コンピューティングはまだ初期段階にあり、商業的な成功には程遠いですが、QTUMは、投資家が量子コンピューティングに全てを賭けることなく、量子コンピューティングのアップサイドに触れることができる銘柄に投資するという適切なアプローチを取っています。

本記事は株式投資分析ツールTipRanksの許可を得て、QTUM ETF: Quantum Computing Could be Tech’s Next Hot Theme原文の翻訳を中心にまとめています。

米国株