ストーリーハイライト

米銀行セクターをカバーする米国籍のETF(上場投資信託)であるSPDR S&PバンクETF (SPDR S&P Bank ETF, KBE) は、市場をリードする銘柄が苦戦する中、過去1カ月で17.9%急騰しました。銀行セクターの好業績と割安なバリュエーションから、同ETFは依然として魅力的です。

直近のテックセクター暴落で悲観的になっている投資家もいますが、強気相場は常にどこかにあり、現在、銀行株がそうです。

実際、SPDR S&PバンクETFは、S&P 500指数 (SPX)がほぼ横ばいの中、過去1カ月だけで17.9%も上昇しています。ナスダック100指数(NDX)に投資するテック中心のインベスコQQQトラスト(QQQ)は2.4%減となっています(直近高値からは6.3%減)。

銀行セクター銘柄、大幅上昇の後でも引き続き魅力的

銀行セクター銘柄は、この大幅上昇の後でも引き続き魅力的に見えます。多くのテック株のバリュエーションが極めて高かったのに対し(それが今回の暴落につながったのは確か)、銀行株のバリュエーションは驚くほど割安です。KBEの平均株価収益率(PER)はわずか12.3倍で、S&P 500種指数のPER(24.2倍)の半分です。2023年に困難な環境にあった銀行銘柄は、2024年には好調な業績を上げており、事業がより良い状態にあることを示しています。

KBE ETFの戦略とは?

KBEはステート・ストリートが提供する運用資産残高20億ドルのETFで、「S&P TMI(Total Market Index)」の銀行セグメントへのエクスポージャーを提供することを目的としています。このインデックスには、資産管理銀行、カストディ銀行、総合銀行、地方銀行、さらに総合金融サービスや商業・住宅ローン融資に携わる企業の株式が含まれています。

特筆すべきは、このETFが「修正均等加重指数」使用していることで、投資家は「大型株、中型株、小型株にわたる非集中的な業種エクスポージャーの可能性」を得ることができます。

「ビッグ4」、スーパーリージョナルバンク、小規模な地方銀行を広範にカバー

つまり、米国の「ビッグ4」GSIB(グローバルなシステム上重要な銀行)であるバンク・オブ・アメリカ(BAC) 、JPモルガン・アンド・チェース(JPM) 、ウェルズ・ファーゴ(WFC)、シティグループ(C)、に加え、USバンコープ(USB)、PNCフィナンシャル(PNC)、キーコープ(KEY)などのスーパーリージョナルバンクに加え、さらに小規模な地方銀行へのエクスポージャーを得ることができます。

修正均等加重アプローチにより、KBEは、市場加重型ETFとは異なり、大手4行がETFを支配することがないため、米銀行セクター全体の幅広さと深さに分散したエクスポージャーを得るのに適したものとなっています。

KBEのポートフォリオ

KBEは銀行セクターの93銘柄を保有していますが、均等加重アプローチにより、ETFの上位10銘柄の保有比率はわずか12.7%に過ぎず、集中リスクはほとんどありません。

以下では、TipRanksの保有銘柄ツールを使ってKBEの上位10銘柄の概要をご覧いただけます。

上述したように、KBEは大手4行に投資していますが、ETFの修正均等加重アプローチにより、ETFの上位10銘柄に4大銀行は含まれていません。

上位10銘柄は最近業績が好調な地方銀行

その代わり、上位10銘柄の大半は最近業績が好調な地方銀行で構成されており、ウェイトが若干高くなっています。これらのウェイトは、ETFの次回の四半期リバランスまで継続されます。

KBEが保有している大手4行は、いずれも第2四半期に投資銀行業務が回復し、同部門の収入が前年同期比2桁増となった恩恵を受けています。好調な株式市場における株価上昇も、資産運用およびウェルス・マネジメント事業を後押ししています。これら大手4行はいずれも、今四半期の利益および収入でアナリスト予想を上回りました。

極めて割安なバリュエーション

このような状況にもかかわらず、これらの銘柄は依然として極めて割安なバリュエーションで取引されています。JPモルガン・チェースのPERは12.2倍、ウェルズ・ファーゴは11.7倍、シティグループは10.8倍です。スーパーリージョナルバンクのUSバンコープ(国内第5位)は、2024年の予想利益の11.6倍で取引されています。

KBEが保有する中小銀行にも魅力的な機会があります。例えば、ウェスタン・アライアンス・バンコープ(WAL)は、2023年の銀行危機の際に株価が低迷した地方銀行ですが、過去1年間で66.7%上昇し、好調な第2四半期決算を発表したばかりです。それでも株価はまだ非常に割安で、2024年のコンセンサス利益予想の10.3倍、2025年の予想利益ではさらに割安な8.3倍で取引されています。

配当を忘れずに

ほとんどの投資家は2.6%の配当利回りのためだけにKBEに投資するわけではありませんが、配当利回りは長期的に投資家のトータルリターンにプラスとなる素晴らしいボーナスです。さらに、この配当利回りはS&P500指数の平均配当利回り(1.3%)の約2倍です。

KBEの経費率は?

KBEの経費率は0.35%です。つまり、このETFの投資家は、年間1万ドルの投資に対して35ドルの手数料を支払うことになります。これは最安の経費率ではありませんが、全ETFの平均経費率である0.57%より低く、合理的です。

アナリストによると、KBE ETFは「買い」か?

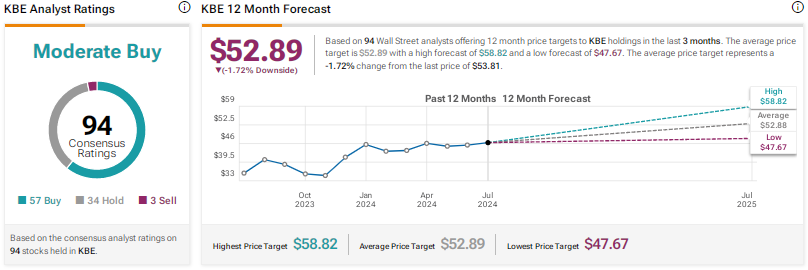

ウォール街に目を向けると、TipRanksによれば、KBEのコンセンサス評価は「中程度の買い」です。これは、ポートフォリオで保有する各銘柄の過去3カ月間のアナリストレーティングに基づいており、「買い」57件、「中立」34件、「売り」3件です。KBEの平均目標価格の52.89ドルは、今後12カ月で1.7%の上値余地を示唆しています。

本記事は株式投資分析ツールTipRanksの許可を得て、KBE ETF: Bank Stocks are on Fire原文の翻訳を中心にまとめています。

米国株