目次

ストーリーハイライト

根強いインフレ懸念やFRBの高金利政策、地政学的情勢の悪化など、現在の市場には深刻な逆風が吹いており、投資家センチメントも動揺しています。

しかし、投資銀行JPモルガンのグローバル投資ストラテジストのMadison Faller氏は、投資家が楽観的になれる理由があると見ています。「市場が不安定なときこそ、長期的にポートフォリオに何を求めるかに焦点を合わせ直すことができます。経済、政策、世界秩序、テクノロジー、気候など、あらゆる観点から見て世界は移行期にあります。移行期の世界は、逆風にもかかわらず、長期投資家にとって魅力的なエントリーポイントになるかもしれません」

Faller氏に倣い、JPモルガンのアナリストは、今後12カ月で40%超のリターンが期待できる2銘柄を挙げています。

TipRanksのデータベースでこの2銘柄を検索し、ウォール街での評価を確認しました。詳しく見てみましょう。

PVH (PVH)

ファッション界で最も有名な2つのブランドを所有する米アパレル企業であるPVHから始めましょう。Calvin KleinとTommy Hilfigerはすでに巨大なブランドであり、PVHは常にブランドイメージの微調整と市場シェアの拡大に取り組んでいます。同社の目標は、CalvinとTommyを世界で最も魅力的なライフスタイルブランドにすることです。

数字で見ると、PVHはその目標に向かって長い道のりを歩んできました。同社は世界40カ国以上で事業を展開し、2022年通年の世界売上高は約90億ドルに達しました。同社は、製品、顧客エンゲージメント、デジタルマーケティングでの全面的な勝利を追求しています。そして、Calvin Kleinのきわどい広告の歴史が示すように、注目を集めるためには物議を醸すことを恐れません。

PVHは1880年代から事業を開始し、現在では1,000以上の衣料品工場と約6,000の小売店舗を展開しています。直近の2023年第2四半期決算は好調で、売上高は前年同期比3.8%増の22億ドルで、予想を2000万ドル上回りました。また、非GAAPベースのEPSは1.98ドルで、予想を23セント上回りました。2023年通年では、3~4%の売上高増加を見込んでいます。PVHの業績は、「消費者直販」売上高の11%増が下支えとなりました。

Calvin KleinとTommy Hilfigerの好感度向上などを評価

JPモルガンのアナリストで、PVHをカバーしているMatthew Boss氏は、同社の事業計画遂行能力を高く評価しています。「複数年にわたるブランド価値向上策が進行中で、経営陣は、Calvin KleinとTommy Hilfigerの好感度向上や、北米での機会拡大(パートナーシップの強化、Hero製品の強化、在庫削減など)に重点を置いています」と指摘しています。

Boss氏は「オーバーウェイト(=買い)」レーティングを付けており、119ドルの目標株価は、今後12カ月で64%の上値余地を示唆しています。

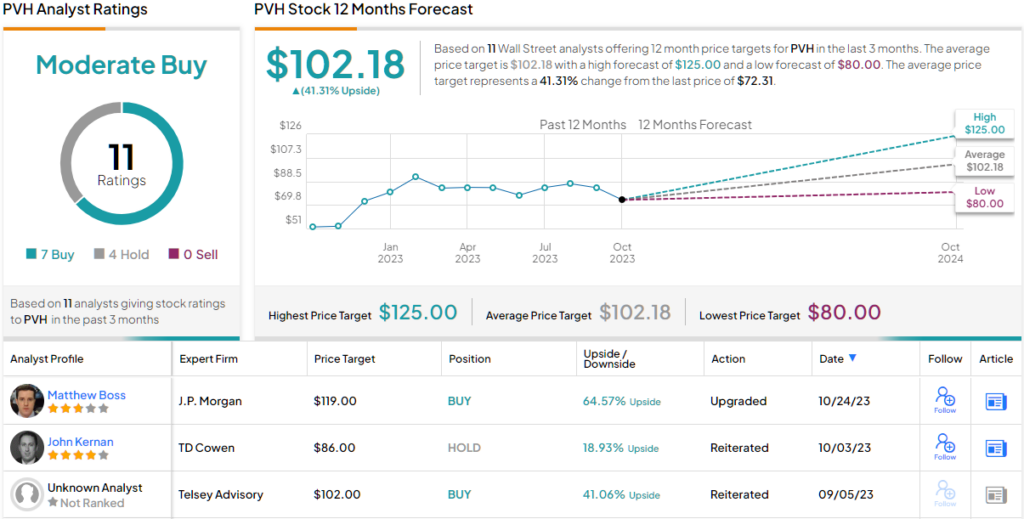

直近3カ月間のトップアナリストレーティングは11人で、うち「買い」7人、「中立」4人で、コンセンサス評価は「中程度の買い」です。株価は現在72.31ドルで、平均目標株価102.18ドルは、今後12カ月で41%の上値余地を示唆しています。

ウォルグリーン・ブーツ・アライアンス (WBA)

米イリノイ州に本社を置くウォルグリーン・ブーツ・ホールディング・カンパニーは、米国と英国の小売薬局セクター(いわゆるドラッグストア)の大手企業です。米国を拠点とするWalgreensチェーンと英国を拠点とするBootsチェーンを保有しています。さらに、医薬品製造・流通センターも複数所有しています。

ウォルグリーン・ブーツは、9カ国に13,000以上の小売店舗を持ち、33万1,000人以上の従業員(うち薬剤師は3万1,000人以上)を雇用しています。同社の最大の拠点は米国で、8,886の小売店舗があり、国際市場には3,989の小売店舗を展開しています。

新型コロナウイルスパンデミック緊急対策の継続的な縮小により、同社はここ数カ月打撃を受けています。最近発表した2023年度第4四半期(6-8月期)決算では、非GAAP基準EPSは67セントとなり、前年同期比18%減で予想を2セント下回りました。売上高が堅調に伸びたにもかかわらず、利益未達となりました。四半期売上高は354億ドルで、前年同期比9%以上増加し、予想を5億8000万ドル上回りました。

ウォルグリーン・ブーツは株主への配当を着実に行っており、10月26日には、12月12日に実施する次回配当を普通株1株当たり48セントと発表しました。これは年換算で1株当たり1.92ドルとなり、利回りは9%です。配当志向の投資家が注目すべきこととして、ウォルグリーン・ブーツとその前身であるウォルグリーンズ社は、91年間配当支払いを欠かしたことがありません。

良好なリスク・リターン、経営の改善などに期待

この銘柄を担当しているJPモルガンの5つ星アナリスト、Lisa Gill氏は、良好なリスク・リターン、経営の改善、良好なバリュエーションなどに基づき、ポジティブな見通しを立てています。

「新しいリーダーシップチームと2024年度のガイダンスは、比較的良好なリスクとリターンのバランスを生み出していると見ています。当社のレーティングは、改善した経営陣が低迷していた業績を達成可能な水準に押し上げることを前提としており、バリュエーションは現在の状況の不確実性を十二分に織り込んでいると思われます」とGill氏は述べています。

Gill氏はこのスタンスを定量化し、ウォルグリーン・ブーツをオーバーウエート(=「買い」)と評価しています。目標株価を30ドルと設定し、今後12カ月で最大42%の上値余地を示唆しています。

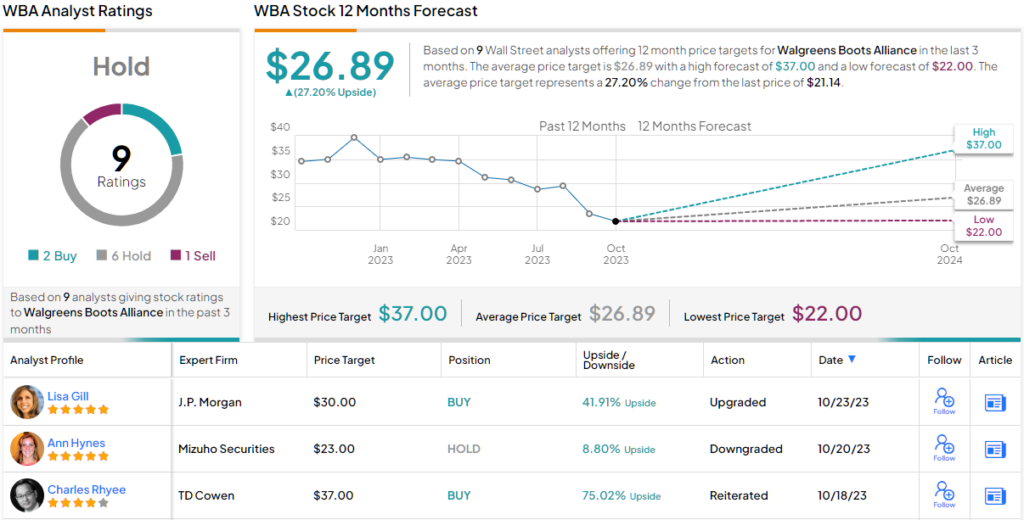

Gill氏の見通しは強気ですが、ウォール街のコンセンサスは慎重です。最近のアナリストレーティングは9人のうち、「買い」2人、「中立」6人、「売り」1人で、コンセンサス評価は「中立」です。しかし、平均目標株価の26.89ドルは、今後12カ月で27%の上値余地を示唆しています。

魅力的なバリュエーションで取引されている銘柄のグッドアイデアを見つけるには、TipRanksの株式に関するあらゆる見識を統合し、新設されたツールであるTipRanksのBest Stocks to Buyをご覧ください。

本記事は株式投資分析ツールTipRanksの許可を得て、J.P. Morgan Is Looking for the Silver Lining in the Current Market Headwinds — Here Are 2 Stocks the Banking Giant Likes Right Now原文の翻訳を中心にまとめています。

米国株