ストーリーハイライト

「JPモルガン・ナスダック米国株式プレミアム・インカムETF」は、エヌビディア、マイクロソフト、ブロードコムなどの一流テック銘柄を保有し、その上で毎月配当を支払います。

一流テック株の成長エクスポージャーとインカムゲインを両立

多くの投資家にとって、一流テック銘柄がもたらす成長へのエクスポージャーと配当銘柄によるインカムゲイン(配当収入)の適切なバランスを取ることは困難です。「JPモルガン・ナスダック米国株式プレミアム・インカムETF(NASDAQ:JEPQ)」は、トップ・テック銘柄で構成されたポートフォリオと9%という高い配当利回りにより、1つのETFで成長と配当の2つの目標達成を目指します。

JPモルガン・チェース(NYSE:JPM)の配当ETFは、高評価のテック株と成長株のポートフォリオであり、毎月配当、平均を上回る配当利回りにより人気となっています。しかし、どんな投資機会にもリスクはつきものなので、いくつかの注意点があります。

JEPQ ETFの戦略とは?

ETFスポンサーのJPモルガンは、「JPモルガン・ナスダック米国株式プレミアム・インカムETFは、毎月分配可能なインカムと、ナスダック100への低ボラティリティのエクスポージャーの提供を目指します」と説明しています。

基本的には、これは、ナスダック100指数(NDX)の株式に投資し、カバードコールを売却して毎月のインカムを保有者にもたらすアクティブ運用ETFです。このETFは2022年5月にローンチされたばかりですが、9%の高い利回りと優良スポンサーにより、すでに運用資産は116億ドルに達し、市場最大級のアクティブ運用ETFとなっています。

インカム投資家や成長株投資家にとっても魅力的な選択肢

JEPQはインカム投資家や、ポートフォリオに利回りを加えたい成長株投資家にとって魅力的な選択肢です。JEPQは毎月分配金を出し、いくつかの配当銘柄を保有し、前述のようにカバードコールを売却して追加収入を得ることでこのインカムを創出します。

JEPQ は投資家に毎月分配金を支払うだけでなく、その年換算の利回り9%は、米国株式(1.4%)、米国 10 年国債(3.9%)、グローバル REIT(4.3%)、さらには米国ハイイールド債(7.6%)の平均利回りよりも大幅に高いため、非常に魅力的です。

魅力的な話に伴うトレードオフ

毎月かなりのインカムを得るには最適のETFです。しかし、「フリーランチ(タダ飯)」などというものは存在せず、魅力的な話には通常、何らかのトレードオフが伴います。

この高額の毎月分配金のトレードオフは、JEPQのようなETFの場合、必然的にトータルリターンの潜在力を犠牲にする点にあります。つまり、コールオプションを売ることで(分配金の一部となるオプション料が手に入ります)、保有銘柄の価格上昇による利益の一部が制限されるのです。原株の価格がオプションの権利行使価格を超えて上昇した場合、(オプションが行使されるため)JEPQ の投資家は追加利益の恩恵を受けられないからです。

トータルリターンはナスダック100指数連動ETFを下回る

例えば、JEPQはナスダックを席巻するメガ・キャップ・テック銘柄のほとんどを保有しており、2023年に36.2%という非常に素晴らしいトータルリターンを記録しました。しかし、ナスダック100指数に連動する投資成果を目指すインベスコQQQトラスト (NASDAQ:QQQ)はナスダックの上位銘柄を保有するだけで、54.9%というはるかに高いリターンを創出しました。

ご覧の通り、JEPQの投資家は、JEPQから受け取る多額の配当収入を考慮しても、ナスダックのトータルリターンを大幅に下回っています。

投資家がこのトレードオフを理解し、毎月の安定したインカムと引き換えに、より高いトータルリターンを見送る可能性に抵抗がない限り、JEPQはバランスポートフォリオの一角を占める価値があります。

ELNに20%まで投資可能なことに留意

また、目論見書によると、JEPQ は資産の最大 20%をエクイティ・リンク・ノート(ELN、株式連動債)に投資可能であることにも注意が必要です。目論見書によると、ELNは「S&P500指数(SPX)の経済的特性と、コールオプションの売却を組み合わせたもので、取引所では取引されない単一の債券形式で特別に設計されたデリバティブ商品です」。ELN は現在、JEPQ のポートフォリオの 14.6%を占めています。

潜在的な投資家が注意すべき追加的な注意点としては、JEPQの分配金は毎月変動する可能性があり、固定的なものではないということです。ただし、通常は似たような範囲内にあります。TipRanksでこのETFの配当履歴を見ると、1月に0.39ドルの配当を支払い、2月は0.34ドルに減少しましたが、3月には0.38ドルに回復しました。

経験豊かな運用チーム

JEPQのもう一つの魅力は、複雑なアクティブ戦略ということもあり、経験豊富なチームが運用していることです。リード・ポートフォリオ・マネジャーのハミルトン・ライナー氏は、株式と株式デリバティブへの投資経験が30年以上あり(投資業界では37年)、他に2人のベテラン・マネジャーが加わっています。

なお、ライナー氏は、利回り7.6%で配当投資家に絶大な人気を誇る同様のETF、JPモルガン米国株式プレミアム・インカムETF (NYSEARCA:JEPI)を運用するポートフォリオ・マネージャーでもあります。

JEPQの上位保有銘柄

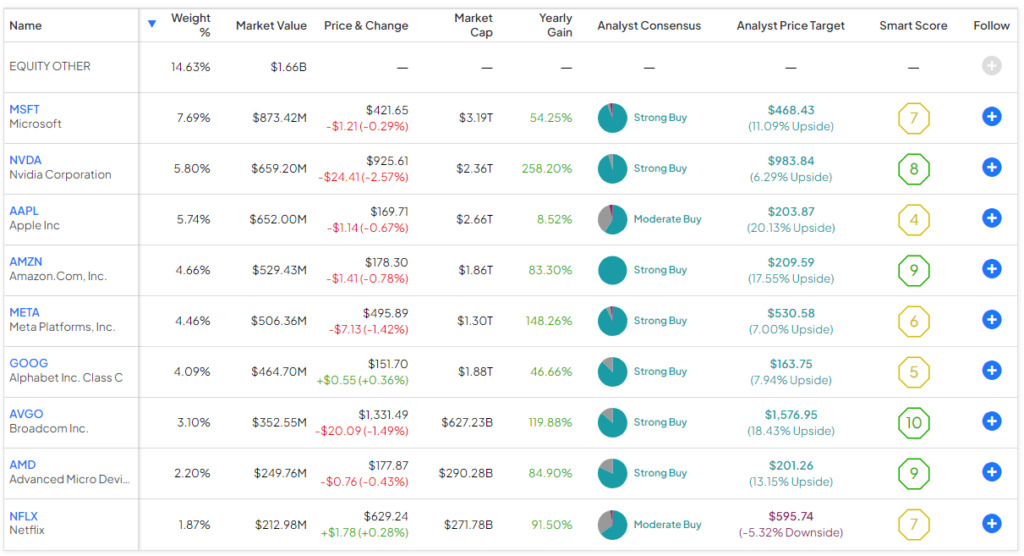

JEPQは88銘柄を保有しており、上位10銘柄でETFの53.9%を占めています。以下は、TipRanksの保有状況ツールを使用したJEPQの上位10銘柄の概要です。

ご覧の通り、ほとんど成長しない高利回り銘柄に投資することで高利回りを達成する多くの配当ETFとは異なり、JEPQは投資家に、株式市場の上昇を牽引しているマイクロソフト(NASDAQ:MSFT)、エヌビディア(NASDAQ:NVDA)、アマゾン(NASDAQ:AMZN)、メタ・プラットフォームズ(NASDAQ:META)、ブロードコム(NASDAQ:AVGO)といったメガキャップのテック企業へのエクスポージャーを提供しています。

テック株以外にも、JEPQはペプシコ (NASDAQ:PEP)、コストコ (NASDAQ:COST)、モンデリーズ (NASDAQ:MDLZ)など、配当実績があるナスダック銘柄のポジションも保有しています。

上述したように、ELNは現在JEPQの最大保有銘柄(14.6%)であり、ETFは資産の最大20%をELNに投資できることにご注意ください。

JEPQの経費率は?

JEPQの経費率は0.35%です。つまり、このETFへの投資家は、毎年1万ドルの投資に対して35ドルの手数料を支払うことを意味します。これは広範な市場インデックスETFよりは割高ですが、かなり複雑な戦略を持つアクティブETFとしては十分合理的と思われます。また、全ETFの平均経費率である0.57%よりもかなり低いです。

アナリストによると、JEPQは「買い」?

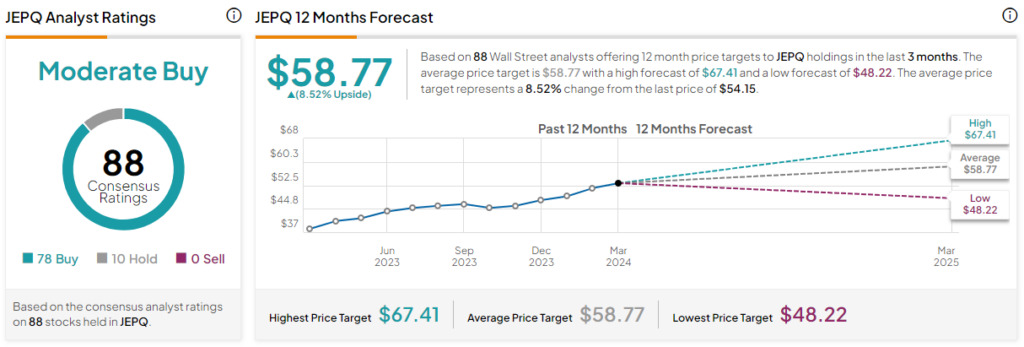

ウォール街に目を向けると、TipRanksによれば、JEPQのコンセンサス評価は「中程度の買い」です。これは、ポートフォリオで保有する各銘柄の過去3カ月間のコンセンサス評価に基づいており、「買い」78件、「中立」10件、「売り」ゼロ件です。JEPQの平均目標価格の58.77ドルは、今後12カ月で8.5%の上値余地を示唆しています。

安定した配当収入

JEPQは、強気市場においてキャピタルゲイン(資本利得)の一部を逃す可能性があっても構わない投資家にとって、自らのポートフォリオに毎月分配される高額のインカムを加えることができる魅力的なETFです。

また、多くの高配当ETFのような低成長株ではなく、魅力的なテック株や成長株へのエクスポージャーを投資家に与えつつ、9%の高利回りを実現している点も魅力的です。

本記事は株式投資分析ツールTipRanksの許可を得て、JEPQ ETF: Get a 9% Yield Investing in Tech Stocks原文の翻訳を中心にまとめています。

米国株