目次

ストーリーハイライト

AI関連などの半導体大手エヌビディア(NASDAQ:NVDA)が世界で最も時価総額が大きい企業の一社にまで上り詰めたのは、四半期ごとの業績の強さに支えられてきたからに他なりません。同社は11月20日に最新の2025年度第3四半期(2024年8-10月期)決算を発表する予定です。

5つ星アナリスト、エヌビディアの比較的低いPERを指摘

株式プロフェッショナルのトップ1%にランクインしている5つ星アナリストである、ゴールドマン・サックスのトシヤ・ハリ氏は、エヌビディアの株価は、同氏がカバーする幅広い企業群と比較すると、「過去3年間のPER(株価収益率)中央値を大幅に下回る」水準で取引されていると述べています。

そのため、同氏は、エヌビディア株は「今後も好パフォーマンスを維持できる」と考えています。

「ブレイクアウト」四半期はこれから

エヌビディア株の過去1年間のリターンは200%を超えましたが、ハリ氏によると、真の「ブレイクアウト」四半期はまだこれからということです。それは2026年度第1四半期(2025年2-4月期)であり、「Blackwellの急成長とサプライサイドの状況の改善が相まって、EPS(1株当たり利益)の大幅な上方修正につながる」と予想しています。

今回の第3四半期の業績についても、ハリ氏は「株式に関する前向きな見解」を裏付けるものになると予想しています。

依然堅調なコンピューティング需要

このポジティブな見解は、コンピューティング需要が依然として堅調であるという事実に基づいています。エヌビディアの最大顧客であるアルファベット、マイクロソフト、アマゾンは先週、業績を発表し、クラウド売上高の成長ペースはそれぞれ異なりましたが、3社とも需要よりも供給が「依然として制約要因となっている」と指摘しました。

たとえばマイクロソフトは、クラウドの追加容量が利用可能になるため、Azureの売上高は2025年度下半期にさらなる加速を予想していると述べました。

底堅いAIインフラ市場

また、エヌビディアのパートナーや競合他社からのフィードバックも、AIインフラ市場が底堅いことを示しています。例えば、AMDはAIアクセラレータのTAM(獲得可能な最大市場規模)の予測を、2027年の4000億ドルから2028年の5000億ドルに上方修正しました。

ハリ氏は、エヌビディアの対する楽観的な見方への「最も多い反論」として、AIの普及が遅い、またはそのROI(投資利益率)が低いことで、AIインフラ支出が減少し、エヌビディアの売上高と利益に影響が出るのでは、という意見を挙げています。

ハリ氏、エヌビディア株の近い将来の調整局面は限定的と指摘

「顧客がコンピューティング能力の消化や最適化の段階に入った際に、エヌビディアは最終的に周期的な調整を経験するだろうという見解には同意します」と彼は続け、「しかし、特に最近のAIのユースケースの広がりから考えて、これが近い将来(すなわち6~12カ月)に起こる可能性は限定的と考えています」と述べました。

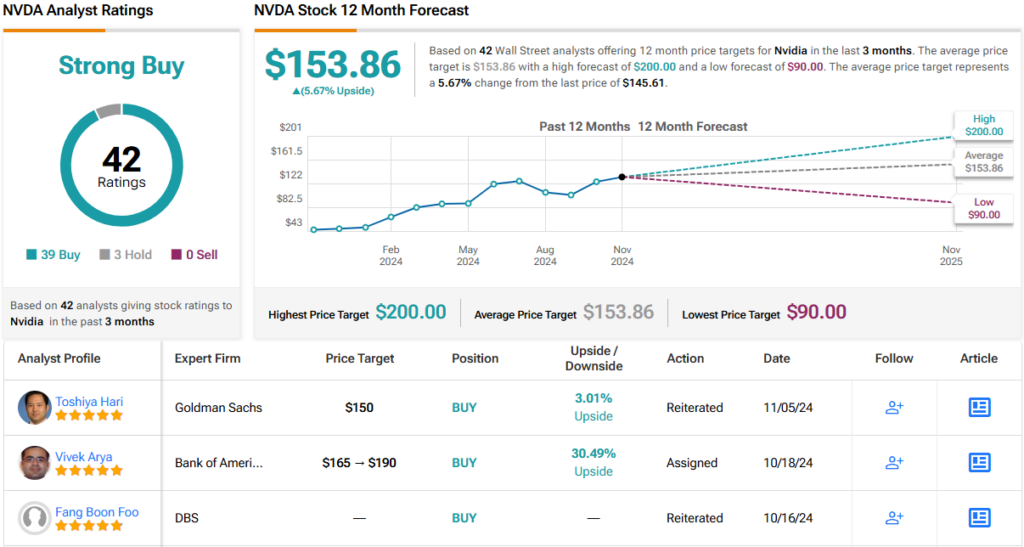

結論として、ハリ氏はエヌビディア株を「買い」と評価し、150ドルの目標株価を設定しています。

ウォール街の見方は?

TipRanksによれば、エヌビディア株に対するアナリストの平均目標株価は153.86ドルで、ハリ氏よりも若干高くなっています。過去3カ月間のアナリストレーティングは、「買い」が39人、「中立」が3人で、コンセンサス評価は「強気買い」です。

魅力的なバリュエーションで取引されている銘柄のグッドアイデアを見つけるには、TipRanksの株式に関するあらゆる見識を統合したツールであるTipRanksのBest Stocks to Buyをご覧ください。

本記事は株式投資分析ツールTipRanksの許可を得て、Goldman Sachs Sets the Stage for Nvidia Stock Ahead of Earningsの原文翻訳を中心にまとめています。

米国株