目次

ストーリーハイライト

投資家がETF(上場投資信託)を利用して注目のエヌビディア株に投資する方法は数多くあります。TipRanks の ETFエクスポージャーツールを使って、エヌビディアのポジションを多く保有する 3 つの ETF を探しました。3つとも異なる戦略を持っており、それぞれ長期にわたって素晴らしいリターンを生み出しています。

エヌビディアの大幅上昇の恩恵をETFも享受

エヌビディア(NASDAQ:NVDA)は市場を席巻していますが、恩恵を受けているのはその株価だけではありません。エヌビディアの大きなポジションを持つ3つのETF、ヴァンエック半導体ETF (NASDAQ:SMH)、 iシェアーズ米国テクノロジーETF (NYSEARCA:IYW)、インベスコS&P500モメンタムETF (NYSEARCA:SPMO)は、エヌビディアの歴史的な上昇の恩恵を享受しており、株価が上昇を続ければ、さらなる上昇を獲得する準備が整っているようです。

これら3つのETFをさらに詳しく見てみます。これら3つのETFはすべて異なる戦略を持ち、エヌビディアを保有する理由も異なります。いずれも、過去1年間で235.5%上昇し、時価総額2兆ドルに迫る勢いのある同銘柄の大きなポジションを有しています。

ヴァンエック・セミコンダクターETF (NYSEARCA:SMH)

SMHはヴァンエックによる160億ドルのETFで、投資家に「半導体の設計・製造から製造機械に至る業界のバリューチェーン全体にまたがる、最も流動性の高い米国上場半導体企業上位25社へのエクスポージャー」を提供することを目指しています。

SMHはエヌビディアを大量に保有しています。実際、エヌビディアのウェイトは25.7%で、この半導体特化型ETFの運用資産の4分の1以上を占めています。

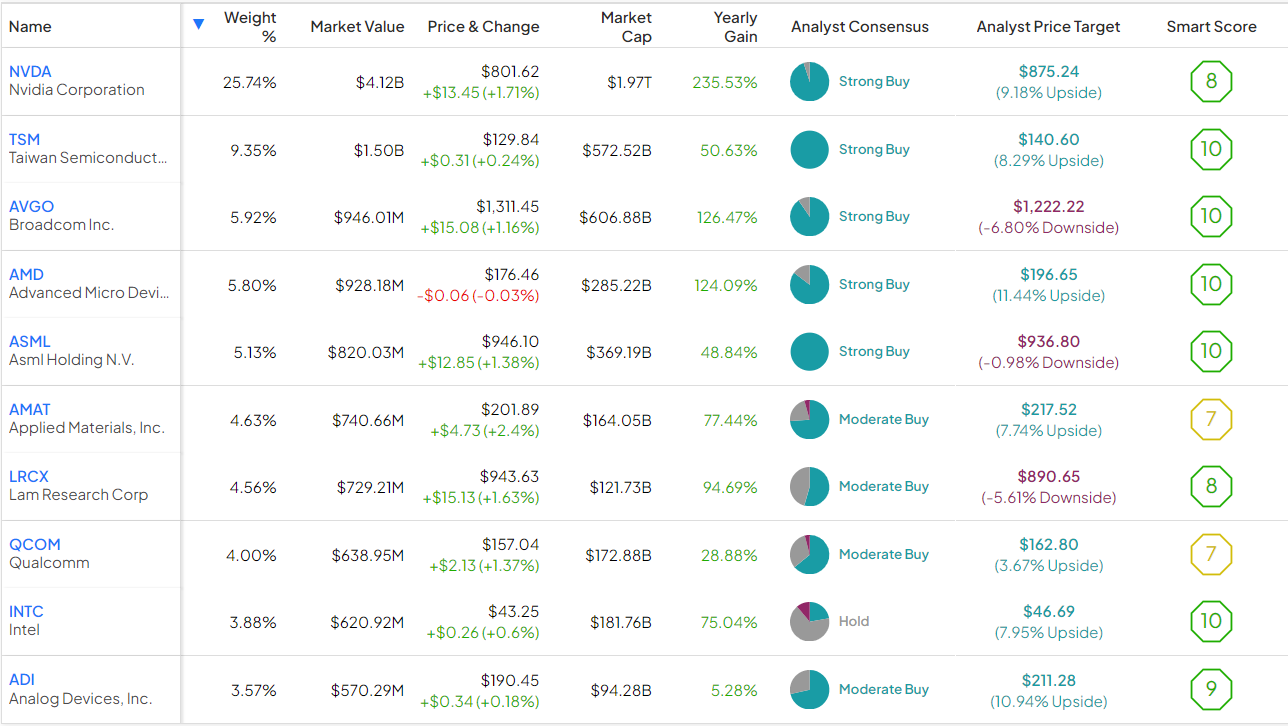

以下で、TipRanksの保有銘柄ツールを使って、SMHの保有銘柄トップ10の概要をご覧いただけます。

エヌビディアに加え、AMD、インテルなどの競合銘柄も保有

SMHはエヌビディアに加え、アドバンスト・マイクロ・デバイセズ (NASDAQ:AMD)やインテル (NASDAQ:INTC)といったエヌビディアの競合銘柄を保有しているほか、ファウンドリーの台湾積体電路製造 (TSMC、NYSE:TSM)や半導体装置メーカーのアプライド・マテリアルズ (NASDAQ:AMAT)、ラムリサーチ (NASDAQ:LRCX)、ASMLホールディング (NASDAQ:ASML)といった半導体製造プロセスに欠かせない企業も保有しています。

SMHの上位保有銘柄は、TipRanksのスマートスコアシステムで好意的に評価されています。上位10銘柄のうち、8銘柄が「アウトパフォーム」相当のスマートスコア8以上です。スマートスコアは、TipRanksが独自に開発した定量的株式スコアリング・システムです。8つの市場主要要因に基づき、銘柄を1から10までのスコアで評価します。

市場全体のリターンを大きく上回る

このETFは、エヌビディアの圧倒的なポジションのおかげで、ここ数年市場全体のリターンを大きく上回ってきました。1月31日現在、SMHの過去3年の年率リターンは18.8%、過去5年は32.1%、過去10年は26.1%という驚異的な数字を記録しており、各期間において市場全体のS&P500指数(SPX)やハイテク志向のナスダック100指数(NDX)を軽々と上回っています。

特筆すべきは、SMHの経費率が0.35%であることで、投資家は年間1万ドルの投資に対して35ドルの手数料を支払うことになります。

エヌビディアの大きなポジション、市場を打ち負かすパフォーマンスの実績、(スマートスコアの格付けなどによる)評価の高い銘柄のポートフォリオから、SMHは魅力的です。ETFの形でエヌビディアへのエクスポージャーを得たいと考えている投資家にとって、SMHは、25.7%というエヌビディアの大規模なポジションと、エヌビディア関連の追加銘柄へのエクスポージャーを与えてくれるという事実により、最適なETFと考えられます。

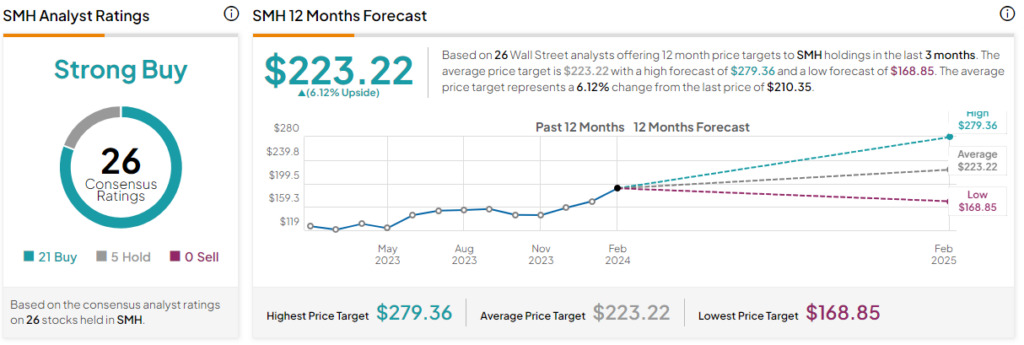

アナリストによると、SMHは「買い」か?

セルサイドのアナリストはSMHを好意的に見ており、TipRanksによれば、保有銘柄の過去3カ月間のコンセンサス評価である21件の「買い」、5件の「中立」、0件の「売り」に基づき、SMH自体のコンセンサス評価は「強気買い」です。SMHの平均目標価格の223.22ドルは、今後12カ月で6.1%の上値余地を示唆しています。

iシェアーズ米国テクノロジーETF (IYW)

一方、iシェアーズ米国テクノロジーETFは、「テクノロジーセクターの米国株式で構成されるインデックスの投資結果に連動する」という戦略の一環として、エヌビディアを保有しています。IYWは、米国を拠点とするエレクトロニクス企業、コンピューター・ハードウェアおよびソフトウェア企業、IT企業に投資します。

IYWのエヌビディアのポジション、SMHより小さく

エヌビディアはIYWの運用資産の6.8%を占めています。これは比較的大きなポジションですが、SMHの25.7%という膨大なポジションに比べると見劣りします。IYWは全体で135銘柄を保有しており、上位10銘柄でETFの63.9%を占めています。

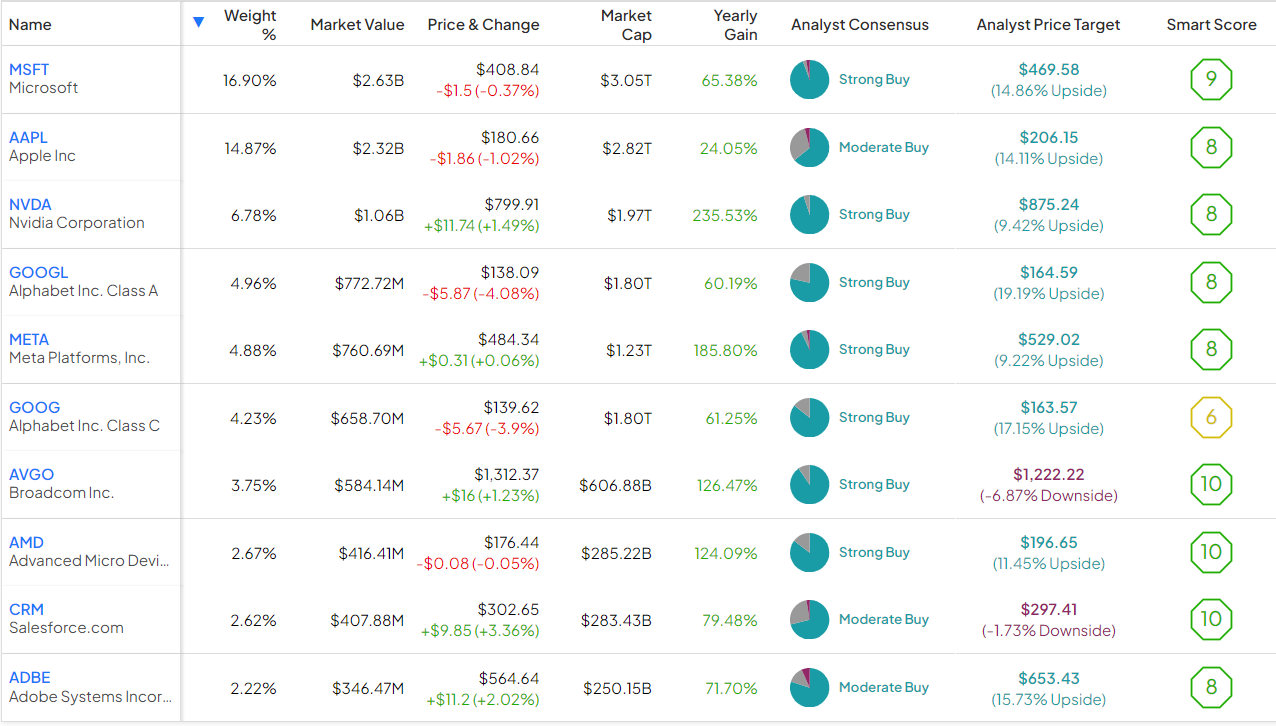

以下は、TipRanksの保有銘柄ツールを使用したIYWの上位10銘柄の概要です。

マイクロソフト、アップル、メタ・プラットフォームズなども保有

ご覧の通り、IYWはSMHよりも幅広い分野にフォーカスしており、アドバンスト・マイクロ・デバイセズやブロードコム (NASDAQ:AVGO)のような半導体銘柄をトップ10に保有している一方で、マイクロソフト (NASDAQ:MSFT)、アップル (NASDAQ:AAPL)、メタ・プラットフォームズ (NASDAQ:META)のような半導体分野以外の銘柄も保有しています。

SMHと同様、IYWのポートフォリオはTipRanksのスマートスコアで好意的に評価されており、上位10銘柄のうち9銘柄がアウトパフォーム相当のスマートスコア8以上を獲得しています。

長期にわたり優れたリターン

このETFの焦点はSMHとは異なりますが、2つのETFに共通しているのは、長期にわたって優れたリターンを生み出していることです。1月31日現在、IYWは過去3年で14.2%、過去5年で24.5%、過去10年で20.2%の年率リターンを上げています。

IYWの経費率は0.40%で、1万ドルの投資に対して年間40ドルの手数料を支払うことになります。

SMHは、投資家にエヌビディアへのエクスポージャーをかなり多く与えていることに留意すべきですが、IYWの強力なパフォーマンス実績とトップテック銘柄の評価の高いポートフォリオも魅力的です。

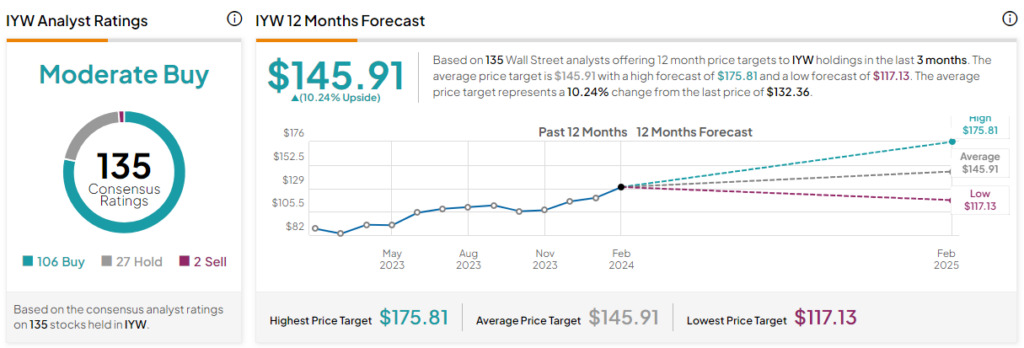

アナリストによれば、IYWは「買い」か?

ウォール街に目を向けると、IYW保有銘柄の過去3カ月間のコンセンサス評価である106件の「買い」、27件の「中立」、2件の「売り」に基づき、IYWのコンセンサス評価は「中程度の買い」です。IYWの平均目標価格の145.91ドルは、今後12カ月で10.2%の上値余地を示唆しています。

インベスコS&P500モメンタムETF (SPMO)

最後に、インベスコS&P500モメンタムETFは、全く異なるアプローチを持つ、もう一つの大規模なエヌビディア保有ETFです。SPMOは「S&P500モメンタム指数」に連動する投資成果を目指すもので、「S&P500指数の中で高い『モメンタムスコア』を持つ銘柄のパフォーマンスを追跡する」ものです。ETFとインデックスは年2回再構成され、リバランスされ、インデックスの構成銘柄は時価総額とモメンタムスコアで加重されます。

エヌビディアはSPMOの保有銘柄の11.4%を占め、SMHのエクスポージャーよりは少ないですが、IYWよりは多くなっています。SPMOは合計で100銘柄を保有しており、上位10銘柄でETFの56.1%を占めています。

以下は、TipRanksの保有銘柄ツールを使ったSPMOの上位10銘柄の概要です。

メタ・プラットフォームズが最大保有銘柄

SPMOはSMHやIYWのような半導体やテクノロジー銘柄に特化しているわけではありませんが、エヌビディアやブロードコムのような銘柄がSPMOの上位保有銘柄に登場するのは、これらの銘柄が市場の上昇モメンタムを牽引しているからです。半導体以外では、メタ・プラットフォームズがSPMOの最大保有銘柄で、イーライリリー(NYSE:LLY)、ゼネラル・エレクトリック(NYSE:GE)、ウォルマート(NYSE:WMT)など、好調なテックセクター以外の銘柄も多数保有しています。

SPMOの上位10銘柄のうち、9銘柄がアウトパフォーム相当のスマートスコア8以上を獲得しています。SMHやIYWと同様、SPMOも長期にわたって良好なリターンを生み出していますが、2015年に設定されたばかりなので、他の2つのETFほど長い実績はありません。それでも、1月31日現在、SPMOは10.9%という堅実な3年年率リターンを記録し、15.1%というさらに優れた5年年率リターンを達成しています。

SPMOはリーズナブルな手数料で、経費率はわずか0.13%。SPMOの投資家は、10,000ドルの投資で年間わずか13ドルの手数料を支払うだけです。SPMOのまずまずのパフォーマンス、評価の高いポートフォリオ、そしてエヌビディアの大幅なポジションは、魅力的です。

アナリストによれば、SPMOは「買い」か?

アナリストはこのETFを好意的に見ており、SPMO保有銘柄の過去3カ月間のコンセンサス評価である87件の「買い」、12件の「中立」、2件の「売り」の評価に基づき、「強気買い」のコンセンサス評価を得ています。SPMOの平均目標価格の81.45ドルは、今後12カ月で6.3%の上値余地を示唆しています。

エヌビディアに投資する方法は尽きず

これら3つのETFはいずれも強力なポートフォリオを持ち、長期にわたって堅実なリターンを生み出しているため、投資家にとって良い選択肢です。3つのETFはどれでも投資に値しますが、エヌビディア関連で最も魅力的なETFはSMHです。SMHはエヌビディアへのエクスポージャーが圧倒的に高く、さらに最高のパフォーマンス実績を提供しているからです。

本記事は株式投資分析ツールTipRanksの許可を得て、3 ETFs with Big Nvidia Positions: SMH, IYW, SPMO原文の翻訳を中心にまとめています。

米国株