ストーリーハイライト

エネルギーETF(上場投資信託)への投資は、エネルギーセクターへのエクスポージャーを得るためのコスト面で有利な方法です。TipRanks ETFスクリーナーを活用して、今後12カ月で15%以上の上昇ポテンシャルを持つ2つのエネルギーセクターETFを見出しました。SPDR S&Pオイル&ガス・エクイップメント&サービスETF (XES)とファースト・トラスト・ナスダック・オイル&ガスETF (FTXN)です。

ウォール街がこの2つのETFについてどう考えているのか、詳しく見てみましょう。

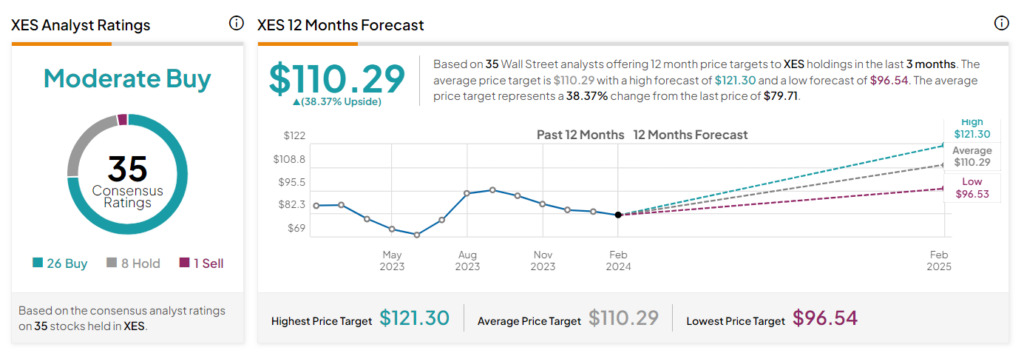

SPDR S&Pオイル&ガス・エクイップメント&サービスETF (XES)

XES ETFは、S&P Oil and Gas Equipment and Services Select Industry Indexに連動する投資成果を目指します。同ETFは、石油・天然ガス掘削および石油・天然ガス機器・サービス企業へのエクスポージャーを提供します。XESの運用資産は3億340万ドルで、上位10銘柄がポートフォリオの43.22%を占めています。経費率は0.35%です。

TipRanksによれば、XES ETFのコンセンサス評価は「中程度の買い」です。これは、ETFの保有35銘柄のアナリスト・コンセンサス評価に基づいており、26銘柄が「買い」、8銘柄が「中立」、1銘柄が「売り」です。XESの平均目標価格の110.29ドルは、今後12カ月で38.4%の上値余地を示唆しています。ETFは過去6カ月で14.4%下落しています。

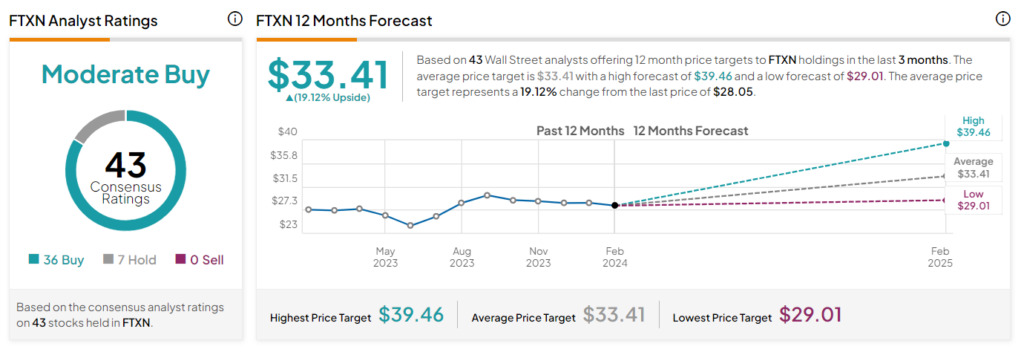

ファースト・トラスト・ナスダック・オイル&ガスETF (FTXN)

FTXN ETFは、Nasdaq U.S. Smart Oil & Gas Indexに連動する投資成果を目指します。当ETFは通常、純資産総額の90%以上を同指数の構成銘柄に投資します。FTXNの運用資産は2億280万ドルで、上位10銘柄がポートフォリオの58.42%を占めています。経費率は0.60%です。

TipRanksによれば、FTXN ETFのコンセンサス評価は「中程度の買い」です。これは、保有43銘柄のアナリスト・コンセンサス評価に基づいており、36銘柄が「買い」、7銘柄が「中立」です。FTXN ETFの平均目標価格の33.41ドルは、今後12カ月で19.1%の上値余地を示唆しています。同ETFは過去6カ月で4.7%下落しています。

結論

エネルギーETFは、分散投資と収益創出の可能性を提供し、投資ポートフォリオの貴重な追加となり得ます。アナリストが予想する堅実な上昇ポテンシャルを考えると、XES と FTXN ETFは検討する価値があると考えられます。

本記事は株式投資分析ツールTipRanksの許可を得て、2 Energy ETFs with Over 15% Growth Potential, According to Analysts原文の翻訳を中心にまとめています。

米国株