ストーリーハイライト

S&P500指数は最近の調整局面を経てもなお高値圏にあります。一部の市場ウォッチャーは警鐘を鳴らしており、景気後退に陥り、ここから株価が大きく下落する可能性を予想しています。

このような状況下、アナリストは配当利回りの高い銘柄を積極的に推奨しており、 9%以上の利回りを求める投資家向けにとって、以下の2つの銘柄は魅力的な選択肢と思われます。

インターナショナル・シーウェイズ(International Seaways, INSW)

まず、海運会社であるインターナショナル・シーウェイズから紹介しましょう。同社は原油や石油化学製品などを世界中で輸送する大型タンカー船の所有・運航事業者であり、世界のエネルギー供給チェーンにおける重要な役割を担っています。

海運会社としては中型株(時価総額26.3億ドル)であるインターナショナル・シーウェイズは、合計77隻の船舶を保有します。主力であるVLCC(最大級のタンカー)は13隻、VLCCに次ぐ大型タンカーのスエズマックスは13隻を所有しています。

今年2月末に発表された2023年第4四半期決算は、アナリスト予想を上回りました。売上高は前年同期比で26%近く下落したものの2億5,073万ドルとなり、予想を1,281万ドル上回りました。調整後一株利益(EPS・非GAAPベース)は2.18ドルで、予想を0.10ドル上回りました。

普通配当、特別配当を合計すると予想配当利回りは約9.8%に

配当利回りを重視する投資家にとって、同社株には魅力的な点があります。まず2月に権利確定、3月に支払われた普通株式配当は一株あたり0.12ドルでした。これを年率換算すると0.48ドルとなり、配当利回りは約1%と控えめです。

しかし、同社は必要に応じて特別配当も実施しており、経営目標に沿った形で株主還元が行われます。前回は一株あたり1.20ドルの特別配当が権利確定され、3月28日に支払われました。この特別配当を含めると、予想配当利回りはおよそ9.8%に跳ね上がります。

力強い市場ファンダメンタルズが好業績を後押し

Stifelの5つ星アナリスト、ベンジャミン・ノーラン氏は、インターナショナル・シーウェイズ株のいくつかの優位点を挙げています。「力強い市場ファンダメンタルズが好業績を後押しし、その結果、同社はバランスシートを強化し、株主還元を増やし、船隊を一新することができました。このダイナミズムは継続し、株価は純利益が生成されるにつれ上昇すると予想しています」

ベンジャミン・ノーラン氏は「買い」レーティングを付け、目標株価の63ドルは、今後12カ月で17%の上値余地を示唆しています。配当利回りも併せると、1年間で最大27%のトータルリターンの可能性があります。

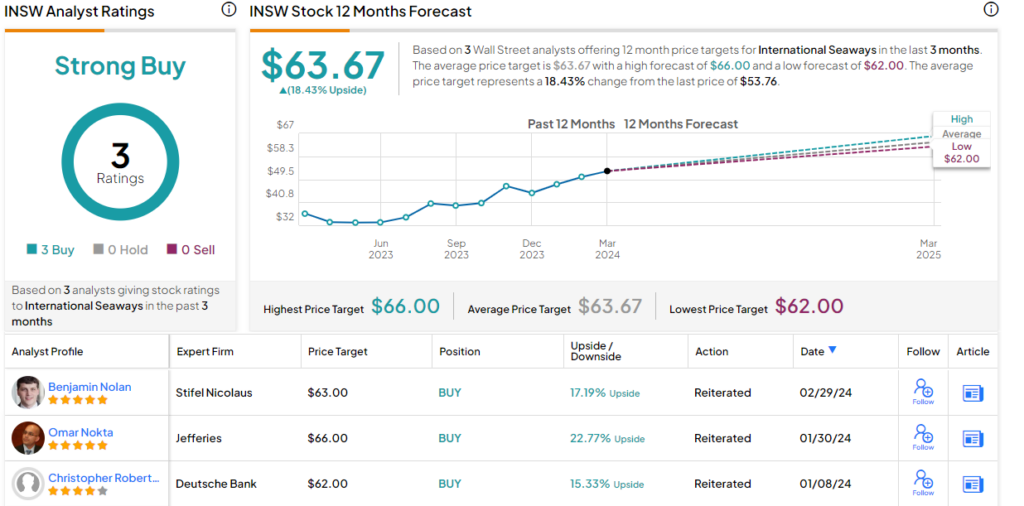

ウォール街の見方は?

TipRanksによれば、インターナショナル・シーウェイズ株の過去3カ月間のアナリストレーティングは、「買い」が3人で、コンセンサス評価は「強気買い」です。平均目標株価の63.67ドルは、今後12カ月で18.5%の上値余地を示唆しています。

リズム・キャピタル(Rithm Capital, RITM)

海上輸送から視点を陸上に向け、内部管理のREIT(不動産投資信託)であるリズム・キャピタルに注目してみましょう。REITは、幅広い不動産の購入、所有、管理、賃貸を行います。また、住宅ローン、モーゲージ担保証券、不動産担保貸付権(MSR)などの不動産関連資産にも投資できます。税制などの規制により、REITは一般的に高配当利回りで知られています。

リズム・キャピタルは幅広い資産に投資しており、住宅ローン、消費者ローン、商業ローン、不動産担保貸付権などが含まれます。更に商業用不動産や戸建て賃貸住宅にも直接投資を行っています。これらのポートフォリオを合わせると総資産は350億ドル、純資産は70億ドルという巨大な規模になります。

配当利回りは9.2%に

今年3月、リズムは4月26日支払予定の普通配当を発表しました。0.25ドルの配当は年率でちょうど1ドルとなり、配当利回りは9.2%となります。また、2億ドルの自社株買いプログラムも承認しています。

リズムの配当は好業績に支えられています。2023年第4四半期決算の「分配可能利益」は2億4,740万ドルに達し、これは一株あたり0.51ドルに相当します。この数字は実際に支払われた配当の2倍にあたり、注目すべきです。ただし、収入は6億2,679万ドルで前年比で18%近い減少となりました。

アナリスト、リズムの収入減にもかかわらず強気の見方を維持

BTIGのアナリストであるエリック・ヘーゲン氏は、収入減に関わらず強気の見方を示しています。「現時点でのポートフォリオ分析で裏付けるのは難しいですが、アセットマネージャー側の資本構造が持続可能で成長性があり、加えて投資先がスケールアップ余地のある安価な対象を見つけているならば、上昇余地があると言えるでしょう。投資妙味がはっきりするのを待つ間にも、現在9.5%(記事執筆時点)の配当利回りを受け取れますし、金利の上下どちらのシナリオでも安定していると考えています」

ヘーゲン氏は「買い」レーティングを付け、13ドルの目標株価を提示しています。これは今後12カ月で20%の上値余地を示唆しています。配当を加味すると、トータルリターンは 29%に達する可能性があります。

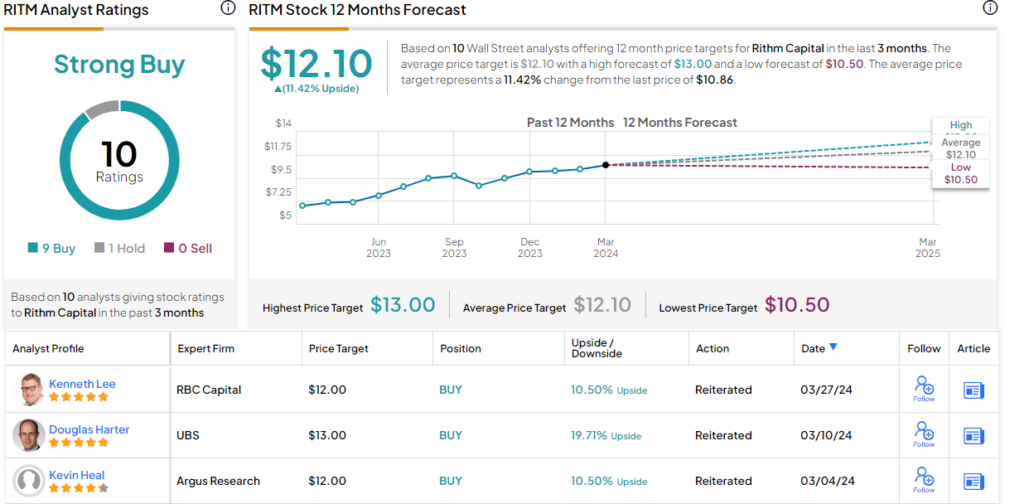

ウォール街の見方は?

TipRanksによれば、リズム・キャピタルの過去3カ月間のアナリストレーティングは、「買い」が9人、「中立」が1人で、コンセンサス評価は「強気買い」です。平均目標価格は12.1ドルで、今後12カ月で11.5%の上値余地を示唆しています。

魅力的なバリュエーションで取引されている銘柄のグッドアイデアを見つけるには、TipRanksの株式に関するあらゆる見識を統合し、新設されたツールであるTipRanksのBest Stocks to Buyをご覧ください。

本記事は株式投資分析ツールTipRanksの許可を得て、Seeking at Least 9% Dividend Yield? Analysts Suggest 2 Dividend Stocks to Buy原文の翻訳を中心にまとめています。

米国株