ストーリーハイライト

米国で水道事業を営むアメリカン・ステーツ・ウォーター(NYSE:AWR)とSJWグループ(NYSE:SJW)は、それぞれ66回、55回の連続増配を続けており、「配当王(50年以上連続で増配している企業)」の称号を得ています。両社の業績は、不況に強い水道事業の性質と、有機的成長および賢明な資本管理に根ざしており、この態勢は衰える気配がありません。

AWRは、カリフォルニア州の各地で企業、家庭、軍事基地向けに水道事業を展開しており、一部地域では電力の配電サービスも提供しています。SJWは、カリフォルニア州サンノゼ地域やテキサス州で水道事業を展開しています。

この記事では、AWRとSJWがいかに素晴らしい配当と収益の成長記録を維持しているかを検証します。また、2つの配当王のうち、どちらの今後の配当成長がより有望かを評価します。

AWRとSJWはどのようにして増配を維持できるのか?

AWRとSJWの両社は、数十年にわたる配当成長の歴史において、一貫して収益を拡大させてきました。この実績は、過去50年以上にわたる不況を含む様々な景気低迷期を考慮すると、特に注目に値します。

これらの企業の回復力は、水道事業の不況に強い性質と、業界が享受している有機的成長傾向の利点に起因しています。こうした傾向には、規制当局によって認可された基本料金の引き上げや人口増加が含まれ、水道事業の成功に貢献しています。

経済的困難に直面した場合の水道事業の強靱性は、明らかです。この安定性は、生存に不可欠な水の性質とその多様な用途に起因しており、これらが相まって安定した需要が確保されています。その結果、水道事業の売上高は、景気変動などの不安定な動きの影響を受けにくいです。

不況期にも売上高成長を持続

特に両社は、世界金融危機や新型コロナウイルス流行などの不況期にも持続的な売上高成長を示しています。

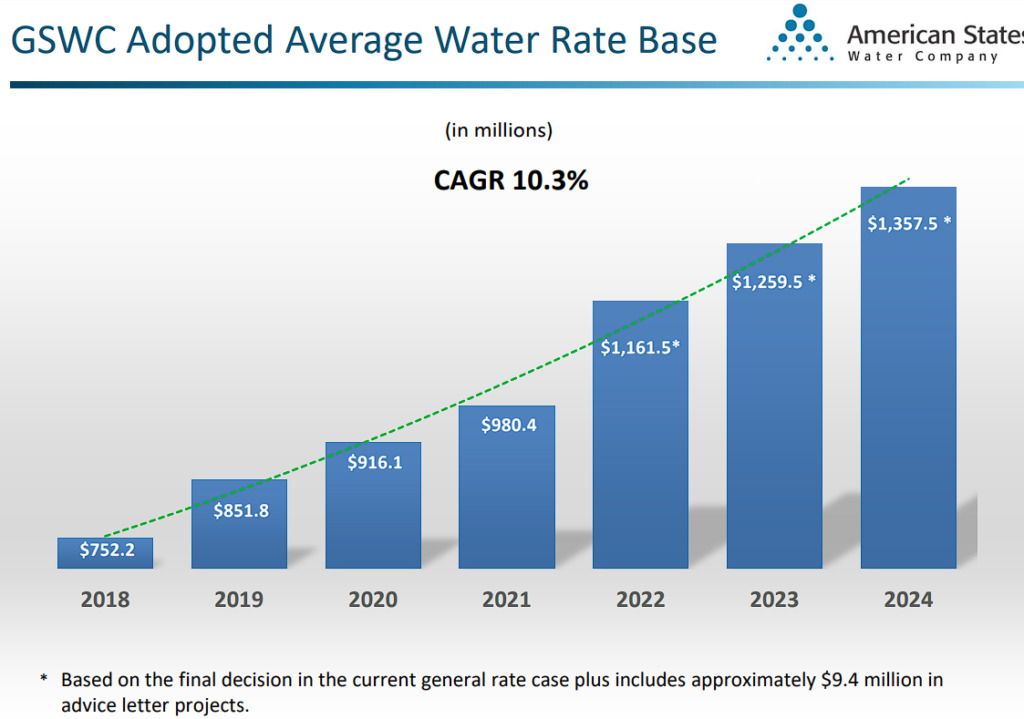

両社が享受している有機的な追い風については、サービス提供地域の人口増加と、最も重要なこととして、料金値上げが一貫した売上高の伸びを可能にしています。例えば、AWRが採用している平均基本水道料金収入は、2018年から今年末までに年平均成長率(CAGR)10.3%の成長が見込まれています。SJWは、強力な設備投資のコミットメントを考慮すると、同様の料金を達成する傾向があります。

アメリカン・ステーツ・ウォーターの平均基本水道料金収入の推移

出典:アメリカン・ステーツ・ウォーターの第3四半期投資家向けプレゼンテーション資料

この結果、AWRとSJWの両社は、売上高成長率を顕著に見通すことができます。このような見通しの良さは、純利益の成長予測に沿った配当の増額を可能にします。背景として、AWRとSJWは、それぞれ10年間のLTM(直近12ヶ月間)利益のCAGRが7.2%と15.5%であり、信じられないほど成熟した事業と「退屈な」ビジネスモデルを考えると、決して悪い数字ではありません。

その結果、両社は注目すべき配当成長率を達成しており、同期間のCAGRはそれぞれ8.2%、7.5%となっています。AWRとSJWが、成熟企業であるにもかかわらず、数十年にわたり持続的で魅力的な成長を示していることを考慮すると、これらの成長率はさらに重要な意味を持つことになります。

どちらの銘柄がより良い配当見通しを提供するか?

AWRとSJWは、数十年にわたり一貫して持続的に配当を増加させてきた実力を示しています。将来の配当成長の可能性を評価した場合、どちらがより有望な選択肢となるでしょうか?

AWRは2023年度のEPS(1株当たり利益)が2.91ドルと予想されており、配当性向は約59%です。一方、SJWはEPSが2.68ドルと予想され、配当性向は約57%です。

配当性向は同程度ですが、AWRとSJWの予想EPS成長率を見ると対照的です。AWRの今後5年間のEPS年平均成長率は14%で、SJWの7%を上回っています。しかし、期待される成長率が対照的であることから、これらの予測はすでに市場評価に織り込まれていると考えられます。実際、AWRの予想PERは27.0倍で、SJWの予想PER23.2倍をかなり上回っています。

配当利回りでは現在、AWRは2.2%、SJWは2.4%に近い水準で取引されており、相対的に同等であることを示しています。

要するに、両社とも配当成長の機会は同等であると考えられます。両社の配当性向と利回りがほぼ一致していることは、同様の投資シナリオを示しています。

AWRとSJWの目標株価は?

AWRに対するウォール街の見方は、過去3カ月間では1人の「売り」レーティングに基づき、「中程度の売り」です。平均目標株価の79.00ドルは、今後12カ月で1.3%の上値余地を示唆しています。

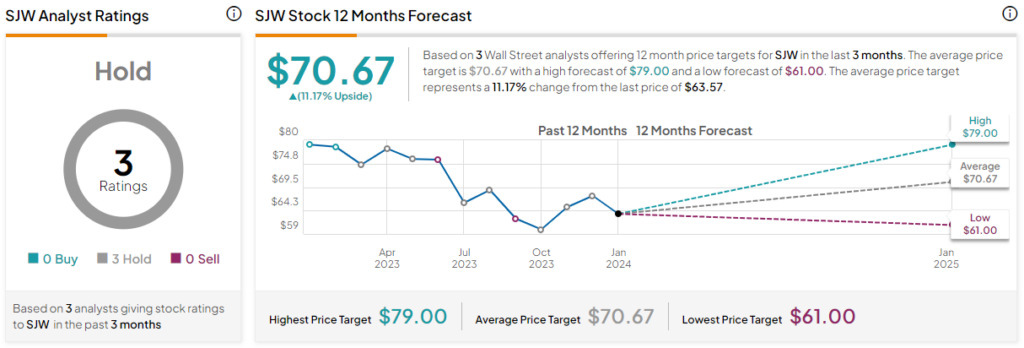

SJWに目を移すと、過去3カ月間では、3人の「中立」レーティングに基づき、コンセンサス評価は「中立」となっています。平均目標株価の70.67ドルは、今後12カ月で11.2%の上値余地を示唆しています。

結論

アメリカン・ステーツ・ウォーターとSJWグループの配当王としての素晴らしい実績は、経済的困難を乗り切る強靱性と持続的な事業成功を裏付けています。水道事業の不況に強い性質は、有機的な成長傾向と相まって、数十年にわたる配当成長に貢献してきました。

両社とも配当成長の機会は同程度ですが、AWRの方が予想利益のCAGRが高いため、優位性がある可能性があります。しかし、市場はこの優位性をすでに織り込んでいる可能性があり、大幅なアップサイドは限定的です。従って、両ETFはインカム投資家に対し、今後も同様に十分なパフォーマンスを提供する可能性が高いと思われます。

本記事は株式投資分析ツールTipRanksの許可を得て、AWR vs. SJW: Which Dividend King is the Better Buy?原文の翻訳を中心にまとめています。

米国株