目次

ストーリーハイライト

主要資産運用会社のキャピタル・グループが提供する「キャピタル・グループ配当バリューETF (Capital Group Dividend Value ETF, CGDV)」は、大型成長株と堅実なバリュー株・配当株をうまく組み合わせたETF(上場投資信託)です。運用資産残高は94億ドルで、設定来で市場全体をアウトパフォームしています。

CGDVが大型テック株へのエクスポージャーを抑えつつ市場全体をアウトパフォームしているという事実は、市場全体の方向が大型成長株からよりディフェンシブなセクターにシフトしている現在、特に魅力的と思われます。

CGDV ETFの戦略とは?

キャピタル・グループは、CGDVについて、「配当を支払う企業、または配当を支払う可能性のある企業に焦点を当てることで、S&P 500指数の平均利回りを上回る安定したインカム(配当収入)を生み出すことを目指します」と説明しています。

キャピタル・グループの他のETFと同様に、これは経験豊富なポートフォリオ・マネージャーのチームが最も確信の持てるアイデアに投資するアクティブ運用ETFです。CGDVを担当する5人のポートフォリオ・マネージャーは、投資業界で合計164年の経験を有しています。

運用開始以来堅調なパフォーマンス

CGDVのアクティブ運用アプローチは、これまでうまく機能しています。2022年2月の運用開始以来では、50%という素晴らしいトータルリターンを生成しています。これは、より広範な市場と比較して有利です。SPDR S&P 500 ETFトラスト(SPY)は同じ期間に29%のトータルリターンを生成しました。

これは長い実績ではないと言わざるを得ませんが、非常に有望なスタートです。さらにこの短い期間には、2022年の弱気相場から2023年の猛烈な強気相場まで、劇的に異なる市場環境が含まれています。CGDVには異なる市場環境に適応し、パフォーマンスを上げる能力があることを示しています。

バランスの取れたアプローチ

CGDVは53銘柄を保有しており、上位10銘柄でETFの39.9%を占めています。以下は、TipRanksの保有銘柄ツールを使ったCGDVの上位10銘柄の概要です。

ご覧の通り、CGCVはアップル(AAPL)、マイクロソフト(MSFT)、メタ・プラットフォームズ(META)のような大型テック株をミックスして保有しています。また、フィリップ・モリス(PM)、ブリティッシュ・アメリカン・タバコ(BTI)、アメリカン・インターナショナル・グループ(AGI)など、ヘルスケア、金融、消費財など、よりディフェンシブなセクターの配当株やバリュー株も保有しています。さらに、レイセオン(RTX)、GE エアロスペース(GE)、キャリア・グローバル(CARR)など、資本財も豊富です。

ポートフォリオ・マネージャーの鋭い銘柄選択を反映

テック株の上位銘柄ほど称賛を浴びていないものの、レイセオンやGEエアロスペースなどの保有銘柄は、過去1年間でそれぞれ37.4%、85.4%という驚異的なリターンを静かに生み出しています。これらの上位銘柄の好調なパフォーマンスは、CGDVのポートフォリオ・マネージャーの銘柄選択の鋭さを示すと同時に、バリュー志向の銘柄を見逃さないことの重要性を示しています。

成長株とディフェンシブ株のミックスは、適切なアプローチと考えられます。特に、市場全体が、これまで大幅上昇を遂げた大型テック株から、ようやく盛り上がり始めたばかりの低バリュエーションセクターの銘柄にシフトしているように見える今、特にこのアプローチが当てはまるでしょう。

例えば、過去1ヵ月間、ハイテク中心のナスダック100指数(NDX)は3.6%下落していますが、金融セレクト・セクターSPDR ETF (XLF)やヘルスケア・セレクト・セクターSPDR ETF(XLV)に代表される金融やヘルスケアなどのセクターは、同期間でそれぞれ5.8%、2.6%上昇しています。

テック株へのエクスポージャーは低いが、完全に敬遠はせず

CGDVのテクノロジーセクターへの配分比率は17.8%で、広範な市場をカバーするSPY ETFの同セクターへの配分比率31.3%よりはるかに低くなっています。その代わりに、CGCV は、資本財、ヘルスケア、消費者関連株などにもう少し多くポートフォリオを配分しています。

CGDVは、高バリュエーションのテック株へのエクスポージャーを低くしていますが、完全に敬遠しているわけではありません。ある時点では、市場が大型成長株に回帰する可能性があるので、これらを完全に避けることは理想的な戦略ではありません。

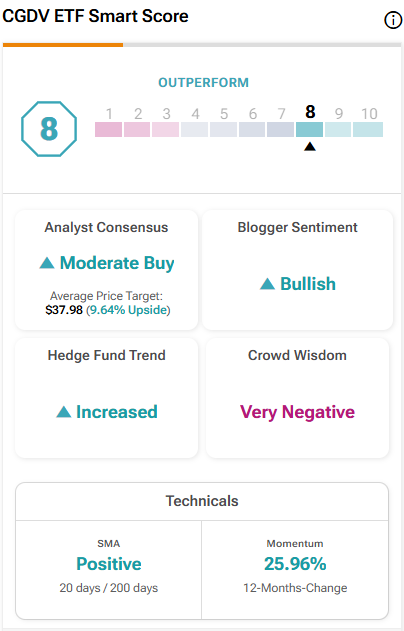

スマートスコアも良好

CGDVのバランスの取れたポートフォリオは、TipRanksのスマートスコア・システムでも高く評価されています。スマートスコアは、TipRanksが独自に開発した定量的な株式スコアリング・システムです。これは、8つの市場主要要因に基づいて銘柄を1から10までのスコアで評価するものです。8以上が「アウトパフォーム」評価となります。

CGDV の上位 10 銘柄のうち、7 銘柄がスマートスコア 8 以上を獲得しており、これには、「パーフェクト10」のメタ・プラットフォームズ、ユナイテッドヘルス・グループ、フィリップ・モリスも含まれます。CGDV 自体のETFスマートスコアも、「アウトパフォーム」相当の 8 となっています。

控えめな配当

配当利回りは1.5%で、純粋な配当投資家の注目を集めるには十分ではありません。しかし、配当はETFのトータルリターンに貢献しており、上述の通り、これまでのところ説得力があります。また、CGDVが長期的に配当を引き上げる可能性もあります。

CGDVの経費率は?

CGDVの経費率は0.33%で、投資家は年間1万ドルの投資で33ドルの手数料を支払うことになります。これは、いくつかのインデックスファンドで見慣れたものよりも少し高いですが、アクティブ運用ファンド、特にCGDVのようにパフォーマンスが良いETFにとっては、不合理な手数料ではありません。

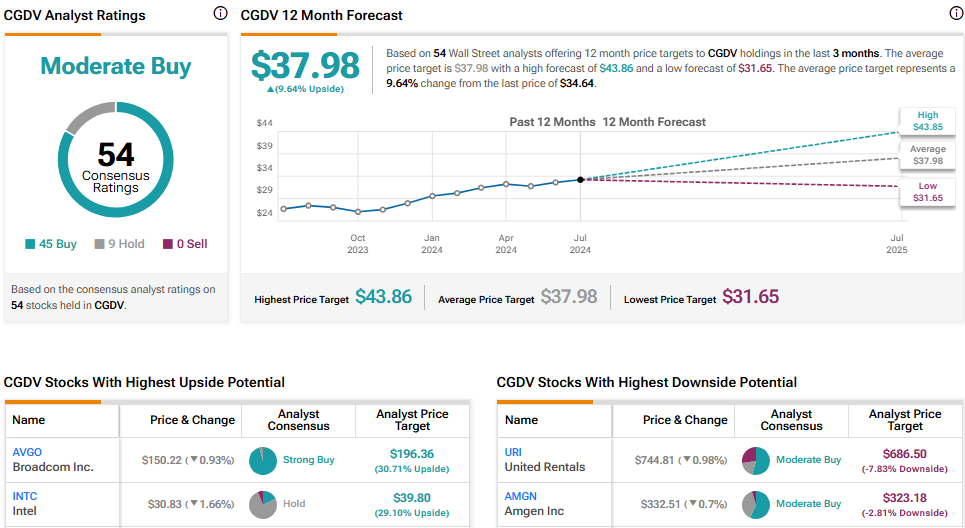

アナリストによれば、CGDV は「買い」か?

TipRanksによれば、CGDVのコンセンサス評価は「中程度の買い」です。これは、ポートフォリオで保有する各銘柄の過去3カ月間のコンセンサス評価に基づいており、「買い」45件、「中立」9件、「売り」ゼロ件です。CGDVの平均目標価格の37.98ドルは、今後12カ月で9.6%の上値余地を示唆しています。

本記事は株式投資分析ツールTipRanksの許可を得て、CGDV ETF: Outperforming the Market with a Nice Mix of Stocks原文の翻訳を中心にまとめています。

米国株