目次

- 1 ストーリーハイライト

- 2 ウォルマート (Walmart, NYSE:WMT)

- 3 ウォール街の見方は?

- 4 コルゲート・パーモリーブ (Colgate-Palmolive, NYSE:CL)

- 5 ウォール街の見方は?

- 6 コストコ・ホールセール (Costco Wholesale, NASDAQ:COST)

- 7 ウォール街の見方は?

- 8 コンステレーション・ブランズ (Constellation Brands, NYSE:STZ)

- 9 コンステレーション・ブランズの目標株価は?

- 10 モンデリーズ・インターナショナル (Mondelez International, NASDAQ:MDLZ)

- 11 モンデリーズ株は「買い」?

- 12 結論

ストーリーハイライト

マクロ経済の逆風からポートフォリオを守りたい投資家は、ディフェンシブかつ安全志向の投資先と考えられる生活必需品銘柄に注目すべきでしょう。ここでは、アナリストから好評を得ている生活必需品株5銘柄をご紹介します。

生活必需品とは、人々の日常生活に欠かせないもので、景気循環やマクロ要因の影響を受けにくいものです。生活必需品企業には、食品、飲料、家庭用品、衛生用品のメーカーや流通業が含まれます。

安定した売上高および利益の成長、株価のボラティリティも低く

生活必需品セクターは、純粋なディフェンシブ銘柄とされています。このセクターに属する企業は大規模な確立された企業であり、非常に高い成長率や収益力を誇るわけではありません。しかし、通常は年間を通じて安定した売上高成長を実現し、安定した利益を上げ、株価のボラティリティが低く、一般的に配当を出しています。このことを念頭に置いて、アナリストが推奨する5つの生活必需品株ベスト銘柄を見ていきましょう。

ウォルマート (Walmart, NYSE:WMT)

ウォルマートは、オフラインとオンラインの両方のチャネルを通じて、食料品やその他の商品を毎日低価格で提供する世界最大の小売企業です。また、無料配送、医薬品の割引、さらなる値引きなどの特典を提供する会員制倉庫クラブ「サムズクラブ」も運営しています。

ウォルマートは、1株あたり0.21ドルの定期四半期配当を行っており、配当利回りは1.25%です。過去1年間でウォルマート株は19.3%上昇しています。

安定した増収増益傾向

2024年度の売上高は前年比6%増、調整後EPS(1株当たり利益)は5.7%増となりました。2025年度については、売上高成長率を3%から4%(為替変動の影響を除いたベース)と予想しています。調整後EPSは6.70ドルから7.12ドル(株式分割前)の間になると予想しています。

ウォルマートは2024年2月23日に3対1の株式分割を行い、従業員が同社のアソシエイト株式購入プランに参加することを奨励しました。また、米国でのウォルマートコネクト事業を加速させるため、ビジオ(NYSE:VZIO)買収も発表しました。

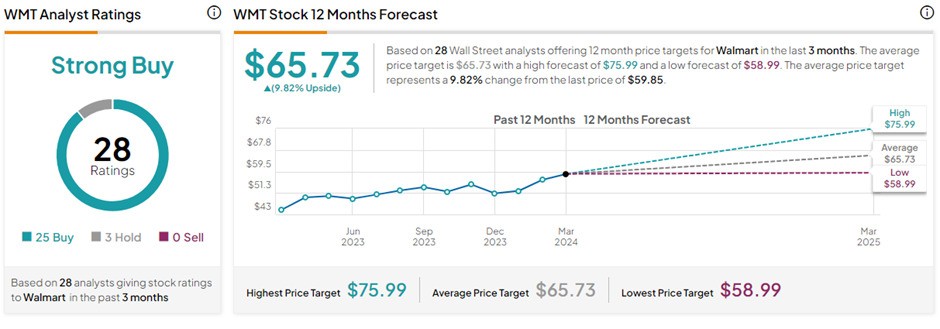

ウォール街の見方は?

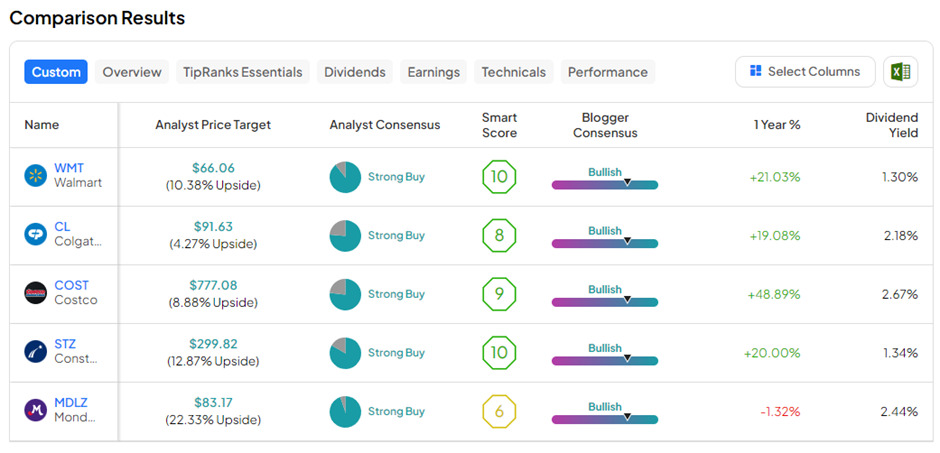

TipRanksによれば、過去3カ月間のアナリストレーティングは、「買い」が25人、「中立」が3人で、コンセンサス評価は「強気買い」です。平均目標株価は65.73ドルで、今後12カ月で9.8%の上値余地を示唆しています。

コルゲート・パーモリーブ (Colgate-Palmolive, NYSE:CL)

コルゲート・パーモリーブは、家庭用品、パーソナルケア用品、口腔ケア用品、ヘルスケア用品、獣医用製品などを提供する米国のグローバル消費財企業です。同社は1株あたり0.50ドルの四半期配当を行っており、配当利回りは、セクター平均の2.13%に対し、2.18%となっています。

2023年度の純売上高は前年比8.5%増、希薄化後EPSは30%増となりました。2024年度の純売上高は1%から4%の成長を見込んでいます。コルゲートは、粗利益率の拡大、広告投資の加速、2024年度のEPSの2桁成長を予想しています。過去1年間で同社株は約17%上昇しています。

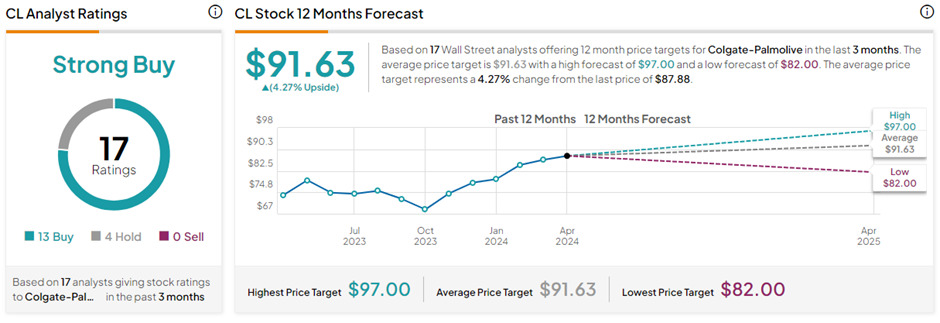

ウォール街の見方は?

TipRanksによれば、過去3カ月間のアナリストレーティングは、「買い」が13人、「中立」が4人で、コンセンサス評価は「強気買い」です。平均目標株価は91.63ドルで、今後12カ月で4.3%の上値余地を示唆しています。

コストコ・ホールセール (Costco Wholesale, NASDAQ:COST)

会員制倉庫クラブを運営するコストコ・ホールセールは、改めて紹介するまでもないでしょう。この大型小売企業は、食料品から家電製品、自動車用品、家庭用品、アパレルまで、あらゆるものを大幅な割引価格で販売しています。

コストコは1株あたり1.02ドルの定期四半期配当を行っており、セクター平均を上回る2.67%の配当利回りとなっています。

eコマース売上増に注力

コストコは会員からの年会費を得ているため、より多くの会員を獲得するためにさらなる店舗展開とサービスの拡充が重要となります。同社は、シームレスなショッピング体験と効率的な配送サービスを提供することで、eコマースの売上増(重要な成長ドライバー)に注力しています。 2023年度では、コストコの世界的な会員更新率は90%でした。

直近決算では、2024年度第2四半期の純売上高は前年同期比5.7%増、希薄化後EPSは19%増の3.92ドルとなりました。

ウォール街の見方は?

過去3カ月間のアナリストレーティングは、「買い」が20人、「中立」が6人で、コンセンサス評価は「強気買い」です。平均目標株価は777.08ドルで、今後12カ月で8.9%の上値余地を示唆しています。

コンステレーション・ブランズ (Constellation Brands, NYSE:STZ)

コンステレーション・ブランズは、「コロナ」ビールなど100以上の有力ブランドを擁する世界的なビール、ワイン、スピリッツのメーカー・販売会社です。同社は1株あたり0.89ドルの四半期配当を行っており、現在の配当利回りは1.31%です。

コンステレーションは、4月11日に2024年度第4四半期(2023年12月-2024年2月期)決算を発表する予定です。アナリストは調整後EPSを2.11ドル、純売上高を21億ドルと予想しています。2023年度第4四半期は、調整後EPS 1.98ドル、純売上高20億ドルでした。

決算発表を前に、複数のアナリストが「買い」レーティングを再確認しており、ビール事業の堅調な業績を見込んで目標株価を引き上げるアナリストもいます。

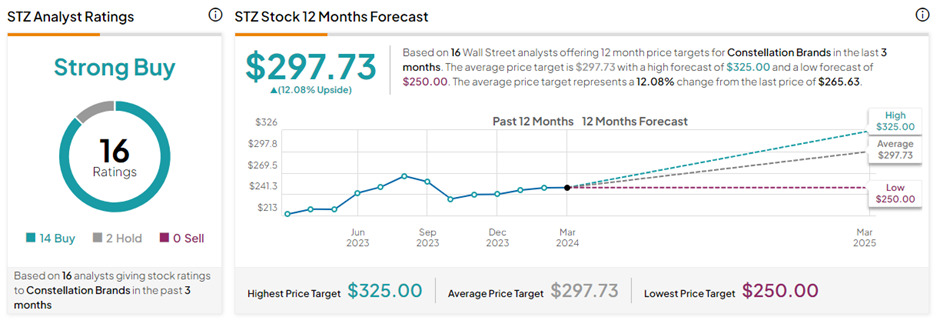

コンステレーション・ブランズの目標株価は?

TipRanksによれば、コンステレーション・ブランズの平均目標株価は297.73ドルで、今後12カ月で12.1%の上値余地を示唆しています。過去3カ月間のアナリストレーティングは、「買い」が14人、「中立」が2人で、コンセンサス評価は「強気買い」です。過去1年間では18.3%上昇しています。

モンデリーズ・インターナショナル (Mondelez International, NASDAQ:MDLZ)

モンデリーズは、ビスケット、チョコレート、キャンディ、チーズ、食料品、飲料などの幅広い商品群を持つ、世界最大級のスナックメーカーです。日本でも、「オレオ」クッキー、「リッツ」クラッカー、「クロレッツ」ガムなどでおなじみです。

モンデリーズは、セクター平均を上回る2.31%の配当利回りを誇り、1株あたり0.42ドルの四半期配当を行っています。

同社は間もなく2024年度第1四半期決算を発表する予定です。アナリストは調整後EPSを0.89ドル、純売上高を92億ドルと予想しています。前年同期の調整後EPSは0.89ドル、純売上高は91億7,000万ドルでした。

モンデリーズは、インフレ環境下でココア価格高騰に苦慮しています。それでもなお、販売数量を犠牲にすることなく、これらのコストの一部を顧客に転嫁できています。

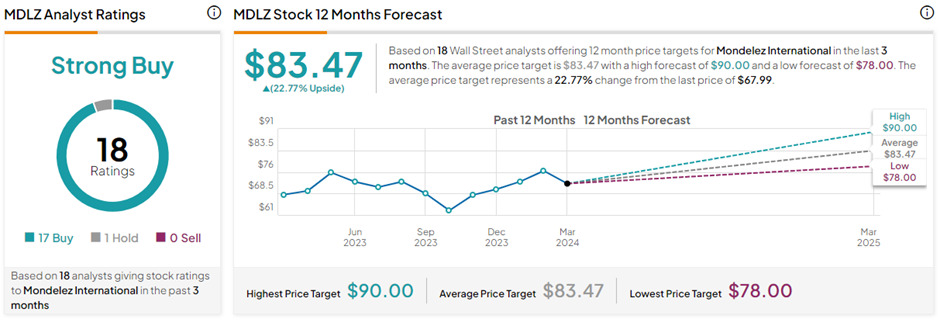

モンデリーズ株は「買い」?

過去3カ月間のアナリストレーティングは、「買い」が17人、「中立」が1人で、コンセンサス評価は「強気買い」です。平均目標株価は83.47ドルで、今後12カ月で22.8%の上値余地を示唆しています。過去1年間で株価は3.6%下落しています。

結論

生活必需品銘柄への投資には、マクロ経済環境に左右されない安定したパフォーマンスなど、多くのメリットがあります。また、これらの企業は通常、長年の実績があり、大きな市場シェアを有しています。さらに、安定的に配当を出すケースが多いのも特徴です。こうしたファクターに加えて、アナリストの非常に楽観的な見解により、前述の生活必需品株5銘柄は今検討する価値があります。

本記事は株式投資分析ツールTipRanksの許可を得て、5 Best Consumer Staples Stocks to Buy in April 2024, According to Analysts原文の翻訳を中心にまとめています。

米国株