目次

ストーリーハイライト

ウォーレン・バフェット氏のようなエース級のストックピッカーも、低コストのS&P500 ETF(上場投資信託)の価値を認めています。

バフェット氏は、史上最も偉大な株式投資家の一人であり、最も偉大な投資家の一人であると多くの人が考えています。そんな彼の企業(バークシャー・ハサウェイ)が所有している2つのみのETF(上場投資信託)は広範な市場をカバーするETFで、バンガードS&P500 ETF(NYSEARCA:VOO)とSPDR S&P500 ETFトラスト(NYSEARCA:SPY)です。

2つのETFは、素晴らしい長期実績があり、かつ低手数料です。バフェット氏のポートフォリオに入る価値があるのなら、一般投資家のポートフォリオにも入る価値がありそうです。ここでは、オマハのオラクル(賢人)がこれらのETFを保有している理由と、一般投資家のポートフォリオにも適している理由を説明します。

バフェット氏とインデックスファンド

VOOはバンガード社が提供する資産総額3,472億ドルの低コストETFで、S&P500指数(SPX)にシンプルに投資しています。

割安株を選ぶバフェットの洞察力は伝説的ですが、彼は長い間、VOOやSPYのような低コストのインデックスファンドの良さを支持してきました。

2008年に、バフェット氏がヘッジファンド・マネージャーと、バンガードのシンプルなS&P500インデックスファンドが、アクティブ運用のヘッジファンド5本からなるポートフォリオに今後10年間勝つという賭けをしたことは有名です。結局、S&P500ファンドのリターンは125%を超え、5つのアクティブ運用ファンドの平均リターンは手数料控除後でわずか36.3%でした。

大半のアクティブファンド、ベンチマークに勝てず

スタンダード&プアーズの調査によれば、これは偶然の産物ではなく、5年後にはアクティブ運用大型株ファンドの84%がベンチマーク(S&P500指数)のパフォーマンスを下回っており、10年後にはその90%がベンチマークを下回っています。

バフェット氏は、「何兆ドルもの資金をウォール街の運用会社が高額な手数料を支払って運用する場合、通常、巨額の利益を手にするのは顧客ではなく運用会社です。大口投資家も小口投資家も、低コストのインデックスファンドにこだわるべきです」と書いています。

実際、バフェット氏はインデックスファンドの支持者であり、自分が亡くなった後に家族が相続する資金の90%を、低コストのインデックスファンドに投資するよう指示したとさえ伝えられています。

13F提出書類の公開データのおかげで、バフェット氏がバークシャー・ハサウェイのポートフォリオでSPYを約1,680万ドル分、VOOを約1,690万ドル分保有していることがわかります。はっきり言って、バークシャー・ハサウェイの上場株式ポートフォリオが3,132億ドル相当であることを考えると、ETFは同社にとって比較的小規模な投資ですが、バフェット氏は明らかにこれらのETFを気に入っています。

VOOとSPYの上位保有銘柄

これらのS&P 500 ETFの優れた点は、投資家が1つのシンプルな投資手段で、米国最大の企業500社のパワーをポートフォリオに活用できることです。これにより投資家は、経済のあらゆるセクターの米国トップ企業のダイナミズムに触れるだけでなく、多くの分散投資を行うことができます。

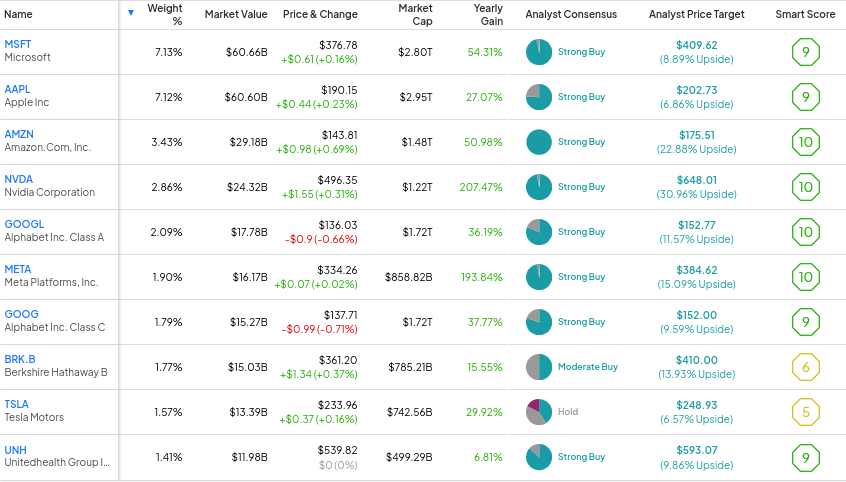

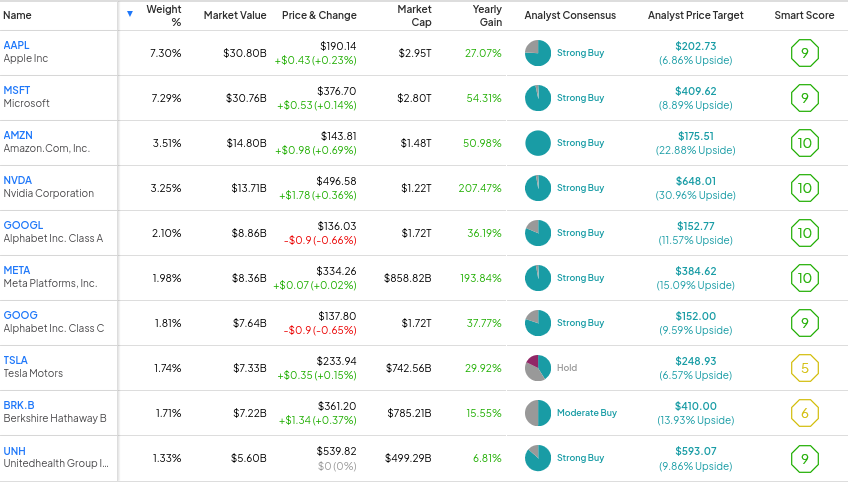

どちらもS&P500指数にパッシブ投資するため、VOOとSPYの保有銘柄はほぼ同じです。VOOは506銘柄を保有し、上位10銘柄でファンドの31.1%を占めています。SPYは503銘柄を保有し、上位10銘柄でファンドの32.0%を占めています。

以下では、TipRanksの保有銘柄ツールを使い、VOOの上位10銘柄の概要と、SPYの上位10銘柄の概要を示しています。

VOOの上位10銘柄

SPYの上位10銘柄

ご覧の通り、両ETFとも米国のトップ企業の多くを保有しています。そして両ポートフォリオの保有銘柄の特徴は、スマートスコアの評価が充実していることです。スマートスコアは、TipRanksが独自に開発した定量的株式スコアリング・システムです。8つの市場主要要因に基づいて銘柄を1から10までのスコアで評価します。8点以上がアウトパフォーム評価となります。

各ETFは、アウトパフォーム相当のスマートスコアが8以上の上位10銘柄を保有しており、アマゾン(NASDAQ:AMZN)、エヌビディア(NASDAQ:NVDA)、アルファベット(NASDAQ:GOOGL)、メタ・プラットフォームズ(NASDAQ:META)などの保有銘柄はすべて10点満点中10点です。

VOOとSPYは、アウトパフォーム相当のETFスマートスコア10点満点中8点を誇ります。

堅実な長期パフォーマンス

これらの米一流企業の強力なポートフォリオに加え、VOOとSPYの両ETFは、長年にわたって長期的なパフォーマンスで素晴らしい実績を積み上げてきました。

VOOの過去3年間(10月31日現在)のリターンは年率10.3%で、過去5年間は11.0%、過去10年間は11.1%でした。2010年の設定以来ですと、年率12.9%のリターンを提供しています。

同じインデックスに投資しているため、SPYが同様の結果を出しているのは当然のことです。過去3年間、SPYは年率10.2%のリターンを創出しました。過去5年間の年率リターンは10.9%、10年間の年率リターンは11.0%です。SPYはVOOよりずっと古く、1993年に運用を開始しましたが、設定来の年率リターンは9.6%という良好なものでした。

ドットコム・バブル、世界金融危機、新型コロナウイルス暴落がすべてこの数十年の間に起こったことを考えると、1993年からのこのリターンは特に際立ったものです。このような市場の急落期を考慮に入れても、SPYが好結果を創出しているという事実は、長期投資の力を如実に物語っています。

両ETFは長期にわたって優れたリターンを生み出しており、アクティブ・マネジャーの大半が長期にわたってS&P500指数に勝つことが困難であった理由を浮き彫りにしています。

低手数料

バリューにこだわるバフェット氏は、両ETFの特徴である低手数料のファンでしょう。VOOの経費率はわずか0.03%で、SPYは0.09%です。どちらも極めて低い手数料ですが、VOOの方が低いです。

10,000ドルをVOOに投資した場合、1年目に支払う手数料はわずか3ドルですが、SPYの投資家は9ドルを支払うことになります。

アナリストによると、VOOとSPYは「買い」ですか?

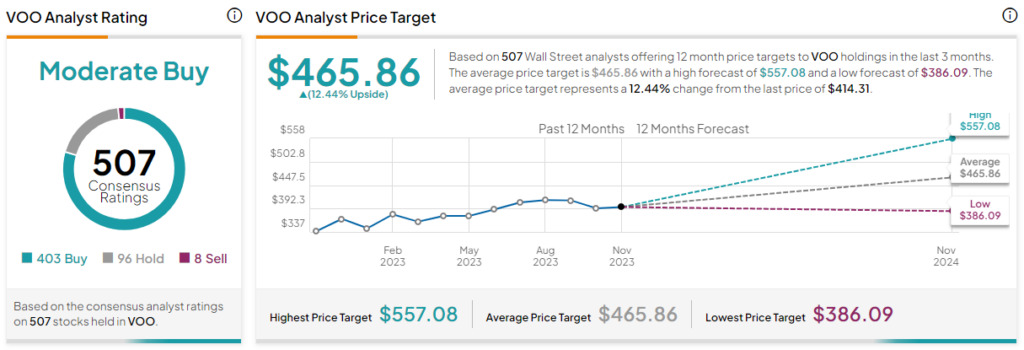

ウォール街に目を向けると、過去3カ月間のVOOに対するアナリストレーティングは、「買い」403人、「中立」96人、「売り」8人で、コンセンサス評価は「中程度の買い」です。平均目標価格465.86ドルは、今後12カ月で12.5%の上値余地を示唆しています。

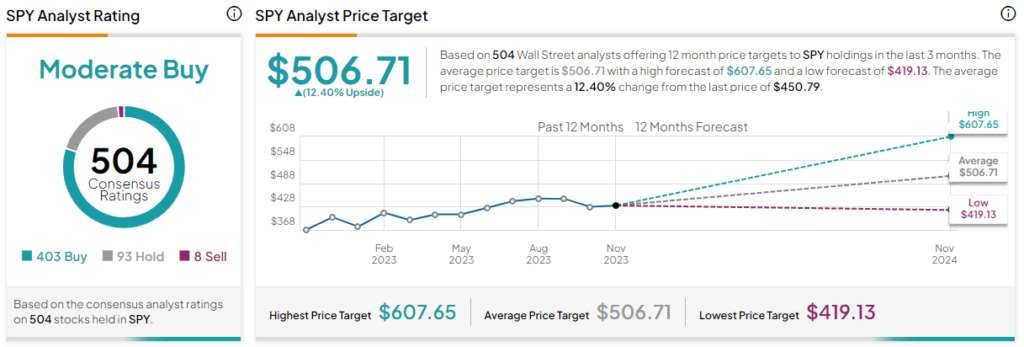

一方、SPYに対する過去3カ月間のアナリストレーティングは、VOOとほぼ同じで、「買い」403人、「中立」93人、「売り」8人で、コンセンサス評価は「中程度の買い」です。平均目標価格506.71ドルは、今後12カ月で12.4%の上値余地を示唆しています。

結論:バフェット氏にとって十分なら…

VOOとSPYは、どちらもS&P500指数に投資するというシンプルな戦略を採用していますが、両方とも長期にわたって良好な成果を投資家にもたらしています。そして、わずかな手数料で、米国市場の上位銘柄に分散投資できます。バフェット氏はインデックスファンドの力を重視しており、自社のポートフォリオに組み入れるほど気に入っています。VOOの方が経費率が低いので、より好まれるとみられます。

本記事は株式投資分析ツールTipRanksの許可を得て、These 2 ETFs are Good Enough for Warren Buffett原文の翻訳を中心にまとめています。

米国株