目次

ストーリーハイライト

SPDR S&P半導体ETF (NYSEARCA:XSD)は、半導体分野へのエクスポージャーを得るための興味深い分散投資方法です。このETF(上場投資信託)は、iシェアーズ半導体ETF (NASDAQ:SOXX)やヴァンエック半導体ETF (NASDAQ:SMH)のような類似の半導体ETFと比較した場合、投資家に異なるタイプの半導体セクターへのエクスポージャーを提供します。

この運用資産15億ドルのETFは、長期的に市場に勝っており、一流の半導体銘柄から成る強力で分散されたポートフォリオを持っています。しかし、他の半導体 ETF と比較して、XSDを選択する前に考慮すべき重要な点もあります。

XSD ETF の戦略とは?

ステート・ストリート・グローバル・アドバイザーズによると、XSDは、S&Pセミコンダクター・セレクト・インダストリー・インデックスに連動する投資成果を目指し、S&Pトータル・マーケット・インデックス(TMI)の半導体セクターへのエクスポージャーを投資家に提供することを目指しています。

XSDと他の一般的な半導体ETFとの主な違いは、このインデックスが「大型株、中型株、小型株にわたり業種への非集中的エクスポージャーを提供する修正均等加重インデックス」であることです。これが実際にどのようなものかについては、さらに後述します。

XSDのポートフォリオ

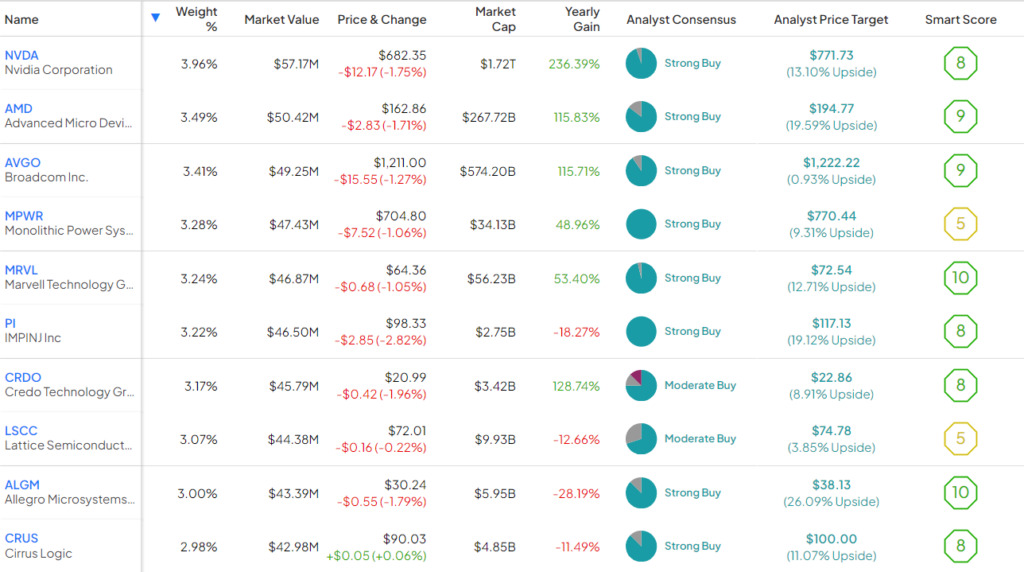

XSDは40銘柄を中立的に保有していますが、修正均等配分アプローチを採用しているため、上位10銘柄の保有比率は資産の32.7%に過ぎません。以下は、TipRanksの保有銘柄ツールによるXSDの上位10銘柄の概要です。

このアプローチは、SMHやSOXXのような他の著名な半導体ETFとは対照的です。SMHはわずか25銘柄を保有し、その上位10銘柄で資産の4分の3近くを占めています。SOXXは30銘柄を保有し、上位10銘柄で資産の60.1%を占めています。

エヌビディアの保有比率で大きな違い

このため、XSDは半導体分野のあらゆる時価総額銘柄に分散投資でき、一握りの銘柄にのみのエクスポージャーを持つことはありません。例えば、エヌビディア(NASDAQ:NVDA)はSMH最大の保有銘柄で、運用資産の24.8%を占めています。エヌビディアはXSDでも最大保有銘柄でもありますが、ETFの3.9%を占めるに過ぎません。

現在、エヌビディアは素晴らしい銘柄であり、過去1年間の急騰はSMHの素晴らしいパフォーマンスの原動力となっていますが、XSDは投資家がエヌビディアや他の一握りの銘柄のパフォーマンスによって結果がそれほど影響を受けないような、集中度の低いポートフォリオを提供します。

全体として強力な銘柄群を保有

全体として、XSDは強力な銘柄群を保有しています。上位10銘柄のうち8銘柄がスマートスコア8以上です。スマートスコアは、TipRanksが独自に開発した定量的株式スコアリング・システムです。8つの市場主要要因に基づき、銘柄に1から10までのスコアを与えます。スマートスコアが8以上であれば、「アウトパフォーム」相当となります。

注目すべきは、アドバンスト・マイクロ・デバイセズ (NASDAQ:AMD)、ブロードコム (NASDAQ:AVGO)、マーベル・テクノロジー (NASDAQ:MRVL)、アレグロ・マイクロシステムズ (NASDAQ:ALGM) のスマートスコアがすべて「パーフェクト10」であることです。

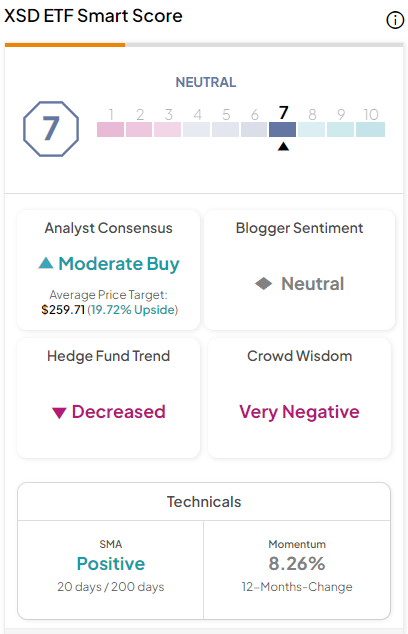

XSD 自体のスマートスコアは10点中7点 (「中立」相当) です。

XSDと類似ETFのパフォーマンスの違い

1月31日現在、XSDの過去3年のリターンは年率5.8%、過去5年のリターンは同24.5%、過去10年のリターンは同22.0%です。XSDの3年のパフォーマンスは圧倒的ではありませんが、5年と10年のリターンは傑出しています。

実際、XSD は S&P500指数(SPX) とテック株比率の高いナスダック100指数 (NDX) をいずれも上回っています。1月31日現在、バンガードS&P 500 ETF (NYSEARCA:VOO) は過去5年で14.2%、過去10年で12.6%の年率リターンを上げています。インベスコQQQトラスト (NASDAQ:QQQ) の年率リターンは過去5年で20.7%、過去10年で18.1%です。

その一方で、XSDはSOXXやSMHのような半導体関連銘柄に遅れをとっています。SOXXの年率リターンは過去3年で16.0%、過去5年で31.1%、過去10年で24.5%と優れています。SMHもXSDを上回り、過去3年の年率リターンは18.8%、過去5年のリターンは32.1%、過去10年のリターンは26.1%です。

XSDのリターンは市場全体のリターンを上回っていますが、SMHやSOXXのような同業他社に遅れをとっている事実は避けられません。ここでの明確な違いは、SMHとSOXXは均等配分ではないため、最大のポジションから恩恵を受けていることです。特にエヌビディアは、過去1年以上にわたって突出したリターンを上げています。

とはいえ、エヌビディアが少し平均に戻るか、半導体業界の他の銘柄がエヌビディアに追いつけば、XSDがライバルをアウトパフォームする可能性はあります。

XSDの経費率は?

XSDの経費率0.35%は、ETFへの投資家が毎年1万ドルの投資に対して35ドルの手数料を支払うことを意味します。これは、SMHとSOXXの経費率と同じです。

アナリストによれば、XSD は「買い」?

ウォール街に目を向けると、XSDの保有銘柄に対する過去3カ月間のコンセンサス評価である34件の「買い」、7件の「中立」、0件の「売り」に基づき、XSD自体のコンセンサス評価は「中程度の買い」です。XSD の平均目標価格の259.71 ドルは、今後12カ月で19.7%の上値余地を示唆しています。

注目すべきは、アナリストの平均目標価格によると、XSD は SMH や SOXX よりも上昇余地が大きいと見られる点です。XSDの平均目標価格が19.7%の上昇可能性を意味するのに対し、SMHの平均目標価格は、今後12カ月で11.4%の上値余地を示唆しています。

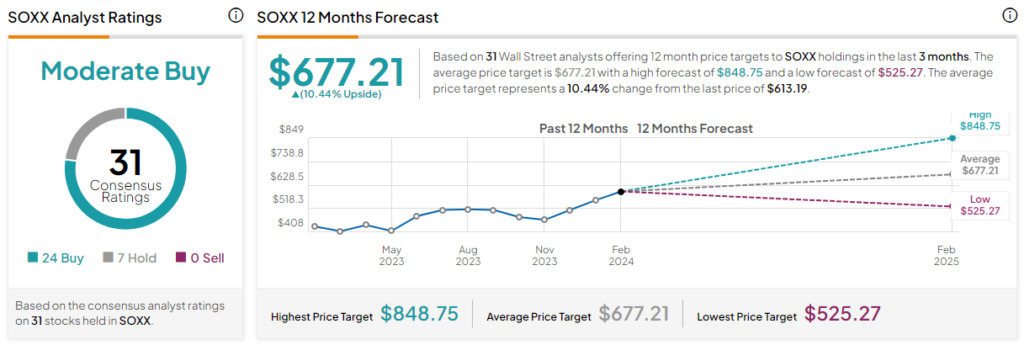

一方、SOXXの平均目標価格の677.21ドルは、今後12カ月で10.4%の上値余地を示唆しています。

XSDの上値余地が高いのは、エヌビディアと比較した場合にアンダーパフォームしている半導体銘柄へのエクスポージャーが高いためですが、今後さらに上昇する可能性があります。

結論

プラス面では、XSD は長期的に市場を大きく上回っています。XSDは、恒常的な成長産業に属する高格付け銘柄から成る強力かつ分散されたポートフォリオを有し、投資家に様々な半導体銘柄への多様なエクスポージャーを提供しています。

マイナス面としては、均等配分アプローチは賢明であり、投資家に分散をもたらしますが、エヌビディアのような半導体セクターの最大の勝者は、同社へのエクスポージャーが大幅に高いSMHやSOXXのようなETFの優れたリターンを牽引しているため、近年は明らかにXSDのパフォーマンスの妨げとなっています。

将来、エヌビディアのような大きな勝者が集団に戻り、他の半導体銘柄がアウトパフォームすれば、XSDの均等配分アプローチはSMHやSOXXをアウトパフォームするかもしれませんが、それがいつ起こるかは不明です。

本記事は株式投資分析ツールTipRanksの許可を得て、XSD: This ETF Offers More Semiconductor Diversification Than Its Peers原文の翻訳を中心にまとめています。

米国株