目次

ストーリーハイライト

SPDR S&Pエアロスペース&ディフェンスETF (NYSEARCA:XAR) は、魅力的な上位保有銘柄をポートフォリオに持つ、強力な航空宇宙・防衛ETFです。世界的に紛争が激化し、防衛に投資する国が増えるというマクロ的な状況と、有力ドローンメーカーのエアロバイロンメント (NASDAQ:AVAV)のような魅力的な上位保有銘柄に基づくステート・ストリート(NYSE:STT)の21億ドルのETFは魅力的と考えられます。

XAR ETFの戦略とは?

ステート・ストリートによると、XARは「S&P航空宇宙・防衛セレクト・インダストリー・インデックスのトータルリターン・パフォーマンスに概ね対応する投資成果を提供することを目指す」としており、投資家はS&Pトータル・マーケット・インデックス(TMI)の航空宇宙・防衛セグメントへのエクスポージャーを得ることができます。

防衛関連株の優位性

ウプサラ・コンフリクト・データ・プログラムのデータによると、残念なことに、世界中で起きている戦争の数は近年急増しており、2010年には100件以下だったものが、現在では200件近くになっています。これは悲しい状況ですが、世界的な緊張の高まりにより、多くの国が国防支出を増やす必要を感じているのが現実です。

防衛関連企業は、(米国政府のような)安定した顧客との長期契約や、消費経済と相関性のない支出を享受しているため、多くの場合、優良な投資先となり得ます。

さらに、防衛関連分野は参入障壁が高く、防衛企業は顧客(各国政府)との強固で確立された関係を持っています。さらに、当たり前のように聞こえるかもしれませんが、これらの銘柄はディフェンシブな性質も持っており、他の銘柄が下落するような地政学的緊張の市場環境でも、優れたパフォーマンスを発揮できます。

魅力的な上位保有銘柄

XARは35銘柄を保有していますが、上位10銘柄の保有比率はETFの45.1%に過ぎず、少数の大型保有銘柄に過度に支配されているわけではありません。

以下は、TipRanksの保有銘柄ツールを使ったXARの上位10銘柄の概要です。

ETFの最大保有銘柄の一つは、ドローンやその他の無人車両を製造する防衛企業、エアロバイロンメントです。同社は最近、2024年度第3四半期(2023年11月-2024年1月)決算を発表し、売上高は前年同期比約40%増の1億8,700万ドルと記録的な高水準となりました。調整後EPS(1株当たり利益)も、アナリスト予想の0.33ドルを大きく上回る0.63ドルとなりました。

エアロバイロンメントの待機型無人攻撃機部門は、売上高が前年同期比で2倍以上になり、四半期ベースで過去最高を記録しました。同社は需要の急増に追いつくために増産を続けています。

エアロバイロンメント、過去最高の業績達成へ

エアロバイロンメントのWahid Nawabi CEOは、「記録的な需要と強力な業務遂行」のおかげで、「過去最高の業績を達成できる見込みです」と述べました。好調な四半期と記録的な需要により、経営陣は通期のガイダンスを引き上げました。エアロビロンメントの受注残高は前年比12%増となっています。

エアロバイロンメントのスマートスコアは10点満点中8点です。スマートスコアは、TipRanksが独自に開発した定量的株式スコアリング・システムです。これは、8つの市場主要要因に基づいて銘柄に1から10までのスコアを与えるものです。8点以上は「アウトパフォーム」に相当します。

スマートスコアの高い銘柄が上位に

スマートスコアは、XARの上位保有銘柄の全てにアウトパフォームの評価を与えているわけではありませんが、スマートスコア10点満点中9点のハウメット・エアロスペース(NYSE:HWM)、スマートスコア「パーフェクト10」のテキストロン(NYSE:TXT)とレイセオン・テクノロジーズ(NYSE:RTX)など、いくつかの保有銘柄を高く評価しています。

最後に、XARのもう一つの魅力は、航空機事故問題を抱えるボーイング(NYSE:BA)株に過度にさらされていない点で、ウェイトはわずか2.9%にすぎません。これは、ボーイングのウェイトが14.7%であるiシェアーズ米国航空宇宙・防衛ETF (BATS:ITA)のような競合他社よりもはるかに小さいエクスポージャーです。

XARの長期パフォーマンス

2月29日現在、XARは過去3年間で5.3%の年率リターンを創出しています。なお、過去5年間の年率リターンは8.2%、過去10年間のリターンは11.4%と、長期的には良好な結果となっています。さらに拡大すると、2011年の運用開始以来、年率ベースで16.1%という、より魅力的なリターンを記録しています。

XARの過去3年間のリターンはやや精彩を欠いていますが、より長い時間軸でのパフォーマンスには確信が持てます。

XARの経費率は?

XARの経費率は0.35%で、これはETFへの投資家が毎年1万ドルの投資に対して35ドルの手数料を支払うことを意味します。

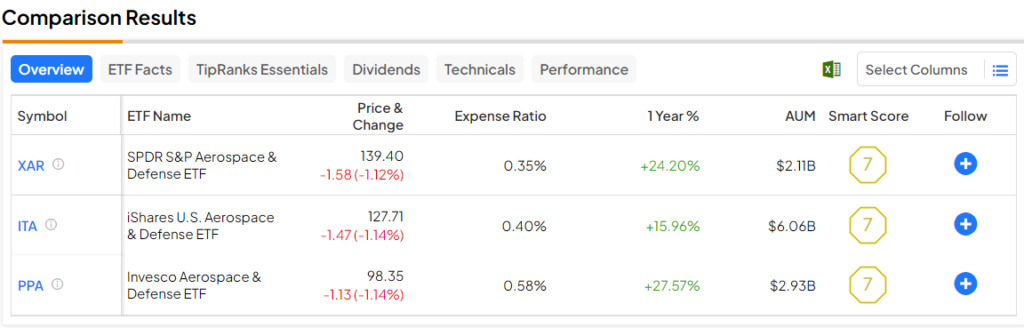

これは全般的には中程度の経費率ですが、XARと比較した場合、航空宇宙・防衛ETFの中で最も近い2つのETFである、前述のITAとインベスコ・エアロスペース&ディフェンスETF (NYSEARCA:PPA)よりも低く、それぞれ0.40%と0.58%です。

10年間で、各ETFが毎年年率5%のリターンを上げると仮定すると、XARに1万ドルを投資した投資家は合計443ドルの手数料を支払うことになります。一方、ITAに投資した投資家が支払う手数料は505ドルとやや高く、PPAに投資した投資家が支払う手数料は726ドルと大幅に高くなります。

ETF比較ツールを活用

以下は、TipRanksのETF比較ツールを使って作成したXAR、ITA、PPAの比較です。このツールは、投資家が様々なカスタマイズ可能な要素で一度に最大20のETFを比較できます。

アナリストによると、XARは「買い」ですか?

ウォール街に目を向けると、XARのコンセンサス評価は「中程度の買い」です。これは、各保有銘柄の過去3カ月間のコンセンサス評価に基づいており、「買い」24件、「中立」11件、「売り」1件です。XARの平均目標価格の163.18ドルは、今後12カ月で17.7%の上値余地を示唆しています。

結論

XARは、優れた経費率を持つ堅実な防衛・航空宇宙ETFです。3年間の年率換算パフォーマンスは今ひとつですが、より長期で見ると強力なパフォーマンスを示しています。世界各地で様々な紛争が勃発し、エアロバイロンメントのような上位保有銘柄が需要の高まりを報告している中、XAR は上昇トレンドになる可能性があり、保有銘柄のディフェンシブな性質により、健全な長期保有になると思われます。

本記事は株式投資分析ツールTipRanksの許可を得て、XAR: Looking to Play Defense? Check Out This Defense ETF原文の翻訳を中心にまとめています。

米国株