ストーリーハイライト

「配当貴族」から「配当王」に昇格したウォルマートは、市場シェア拡大により売上高と利益を伸ばしており、配当の継続が容易になっています。株価は52週高値を8%下回っており、投資家にとってはチャンスとみられます。

世界的な小売大手ウォルマート(NASDAQ:WMT)の広大な市場での存在感と賢明な成長戦略は、これまでのサクセスストーリーの礎となってきました。今年の困難なマクロ環境も、最近発表された好調な2024年度第3四半期(2023年8-10月)決算に見られるように、同社のビジネスに打撃を与えることはありませんでした。株価は年初来で、S&P500指数(SPX)の20%上昇に対し、10%上昇しています。過去50年にわたる一貫した増配は、同社が安定したビジネスを維持していることを示しています。

困難な状況の中での好調な四半期決算

ウォルマートは現在、世界19カ国でおよそ10,500の店舗と会員制倉庫クラブを運営しています。さらに、「エブリデー・ロープライス(毎日低価格)」戦略は、特にインフレ率が上昇している時期において、顧客の獲得に成功しています。

2024年度第3四半期の売上高は、全セグメントにわたる旺盛な需要に牽引され、前年同期比5.2%増の1,610億ドルでした。米国の既存店売上高は4.9%増、Eコマース売上高は24%増でした。メキシコ・中米部門と中国が、国際部門の売上高を11%増の280億ドルに押し上げました。調整後1株当たり利益(EPS)も2%増の1.53ドルで、売上高、利益ともにコンセンサス予想を上回りました。

ウォルマートの現金および現金同等物は122億ドル、負債総額は554億ドルです。負債額は膨大に見えますが、ウォルマートの2023年10月時点のインタレスト・カバレッジ・レシオは9.09です。これは、企業の営業利益を支払利息で割って算出されます。ウォルマートの高い比率は、堅牢な財務の健全性を示しています。

「配当貴族」から「配当王」へ昇格

ウォルマートを投資対象として選ぶ付加的な側面は、それが配当株であるということです。同社は50年以上の連続増配を達成し、今や「配当貴族(25年以上連続で増配している企業)」から「配当王(50年以上連続で増配している企業)」に昇格しました。現在の配当利回りは1.46%で、これは消費者セクター平均の2.1%より低いです。

配当利回りはそれほど魅力的ではありませんが、配当銘柄を選ぶ際には、配当支払いの一貫性が重要です。さらに、配当性向は34.6%で、投資家は今後も持続可能な配当が期待できます。

ウォルマートは急成長しているテック銘柄ではありませんが、世界最大の小売企業であり、膨大な顧客ロイヤルティを誇っています。困難な経済状況にもかかわらず、ウォルマートは一貫して利益とフリーキャッシュフロー(FCF)を生み出しており、配当という形で株主還元を高めることができます。

10月までの9カ月間のFCF創出額は43億ドルで、前年同期比で7億ドル増加しています。FCFがプラスであれば、債務の清算、配当支払い、将来の事業拡大のための資金調達が容易になります。

ウォルマートの前途は

ウォルマートはまた、AIを搭載したロボットとソフトウェアのプラットフォーム企業であるシンボティック(NASDAQ:SYM)と協業することで、サプライチェーン能力を拡大しています。2022年に、両社はウォルマートの全米42カ所の配送センターすべてにシンボティックシステムを導入することで合意しました。

全センターの自動化プロセス全体が完了するには、8年以上かかる可能性があります。しかし、それはサプライチェーンプロセスを簡素化し、コストを削減し、短期的に利益率を高めるのに役立ちます。さらに、CNBCによると、ウォルマートはパートナーであるだけでなく投資家でもあり、シンボティックの株式を11%保有しています。

好調な第3四半期と本格的なホリデーシーズンに後押しされ、ウォルマートは2024年度通期のガイダンスを引き上げました。売上高は前年比5%~5.5%増、6,360億ドル~6,390億ドルの範囲と見込んでいます。

アナリストによると、ウォルマート株は「買い」か?

第3四半期決算発表後、Roth MKMのアナリスト、Bill Kirk氏は目標株価179ドルで「買い」レーティングを維持しました。同氏は、ウォルマートは今後も市場シェアと収益性を高めていくと考えています。さらに、「目先のボラティリティはさておき、ウォルマートは大きな転換期に差し掛かっていると考えています」と続けています。

さらに、HSBCのアナリスト、Daniela Bretthauer氏も、目標株価200ドルの「買い」レーティングを再表明しました。同アナリストは、店舗改修とeコマース売上拡大への取り組みを評価しており、2024年度通期ガイダンスの上方修正もポジティブに捉えています。

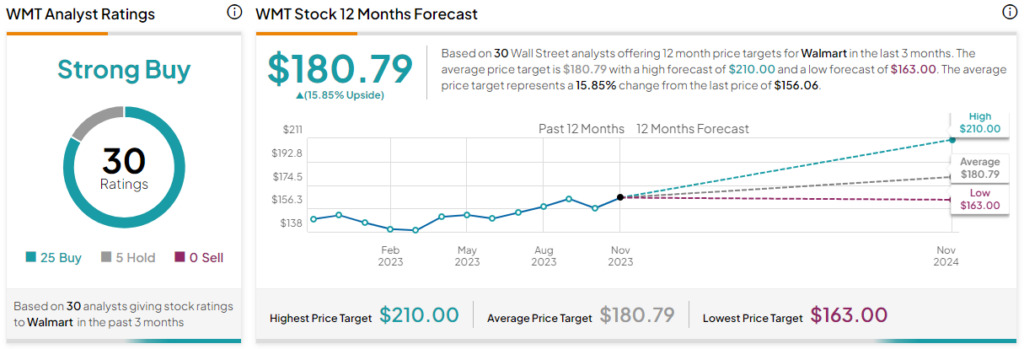

過去3カ月間のアナリストレーティングは、30人中、「買い」が25人、「中立」が5人、「売り」がゼロで、コンセンサス評価は「強気買い」です。平均目標株価は180.79ドルで、今後12カ月で15.9%の上値余地を示唆しています。

結論

ウォルマートは、小さな町の小売業者から世界的な大企業へと成長し、小売業界に大きな足跡を残しつつあります。オンライン・プラットフォームやデジタル・インフラへの投資は、進化し続ける市場において重要な存在であり続けるためのコミットメントを反映しています。

競争の激しい消費者セクターで配当王の称号を得たことは、経済変動の中で安定した収益を維持するウォルマートの能力を表しています。また、株主還元に対するコミットメントも表しています。このようなビジネスの強さが、過去10年間で約137%の株価上昇につながったのでしょう。

したがって、どのような競争相手が現れようとも、ウォルマートの優位性を揺るがすことは難しいと考えられます。同社は売上高と利益を拡大し続け、配当王の称号を保持し続けるでしょう。

本記事は株式投資分析ツールTipRanksの許可を得て、Walmart Stock (NASDAQ:WMT): Is This Dividend King Worth Buying Now?原文の翻訳を中心にまとめています。

米国株