目次

ストーリーハイライト

バンガード米国増配株式ETFは、市場トップクラスの配当成長株数百銘柄に投資しています。

配当利回りが2.1%のバンガード配当増配株式ETF(NYSEARCA:VIG)は、配当投資家がこぞって購入するタイプのETFには見えないかもしれませんが、配当投資家にとっても一般投資家にとっても魅力的な選択肢です。配当株投資は、高配当銘柄を探すことだけが目的ではありません。むしろ、配当が長期的に一貫して成長する銘柄に注目した方が良い場合が多いです。配当成長投資は、長期にわたって市場を打ち負かす結果を生み出してきた、古くからある戦略なのです。

バンガード米国増配株式ETFの戦略とは?

バンガード配当増配株式ETFはバンガード社のETFで、運用資産656億ドルを誇る市場最大の配当成長ETFです。S&P米国配当成長株指数のパフォーマンスに連動するインデックスファンドです。バンガードによると、このファンドは「年々の増配実績を持つ」大型株に重点を置いています。

配当成長株に投資する理由

配当が伸びている銘柄は、長期的にインカムが増えるという恩恵があることは言うまでもありません。しかし、配当成長株の魅力はそれだけではありません。配当金を一貫して増配している企業は、通常、高い収益成長と収益性を示すファンダメンタルズ的に強い企業です。

配当成長株への投資により、投資家は長期にわたって配当収入の増加を享受することができ、株価が上昇する可能性の高い成長企業の株式を保有できるという2つのメリットを得ることができます。

歴史的に、配当成長株は長期的に市場全体をアウトパフォームしてきました。ハートフォード・ファンドとNed Davis Researchによると、1973年から2022年まで、配当成長株と配当イニシエーターのリターンは年率ベースで10.2%だったのに対し、S&P500指数(SPX)インデックスのリターンは年率7.7%でした。

バンガード米国増配株式ETFのポートフォリオ

配当成長株ETFのポートフォリオはどのようなものでしょうか?バンガード米国増配株式ETF(VIG)は、315銘柄を保有しており、上位10銘柄が資産の31.5%を占めているため、優れた分散効果を提供します。

以下は、TipRanksの保有銘柄ツールで作成したVIGの上位10銘柄の概要です。

ご覧の通り、VIGは、米国の大型優良株の強力なポートフォリオを構成しており、長期にわたって投資家に株価上昇と配当成長の両方をもたらしてきました。

例えば、上位保有のマイクロソフト(NASDAQ:MSFT)を見てみましょう。このテック大手の利回りは0.9%に過ぎませんが、18年連続で配当を増配しており、株主は過去10年間で1,000%を超えるトータルリターンを享受しています(トータルリターンは株価の上昇と配当支払いを合わせたもの)。

同様に、ブロードコム (NASDAQ:AVGO) の利回りは 2.2%ですが、12 年連続で配当を増配しており、過去 10 年間のトータルリターンは 2,315% と、マイクロソフトのそれをも上回っています。このように、単に高配当銘柄を探すのではなく、配当金を増やしている銘柄に注目することが重要です。

上位保有銘柄はTipRanksスマートスコアも良好

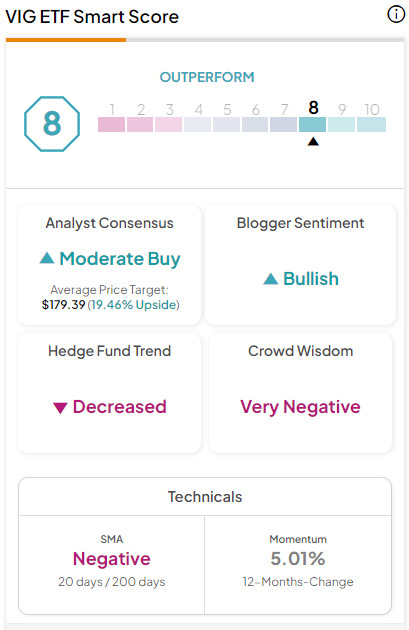

VIGの上位保有銘柄は、スマートスコアも良好です。スマートスコアは、TipRanksが独自に開発した定量的な株式スコアリング・システムです。株式やETFを8つの市場主要要因に基づいて1から10までのスコアで評価します。8点以上がアウトパフォーム評価となります。

VIGの上位10銘柄のスマートスコアはすべて8以上であり、そのうちエクソンモービル(NYSE:XOM)、ビザ(NYSE:V)、ブロードコムの3銘柄はスマートスコアが「パーフェクト10」です。エクソンモービルは40年連続で増配しており、最新の決算発表後に再び増配しました。

全体として、バンガード米国増配株式ETFは、10点満点中8点のスマートスコアを獲得しています。

バンガード米国増配株式ETFの配当

バンガード米国増配株式ETF自体の配当はどうでしょうか?現在の利回りは2.1%です。16年連続で配当を出し、9年連続で配当を引き上げています。

低コストの選択

VIGのもう一つの優れた点は、わずか0.06%という驚くほどリーズナブルな経費率で、投資家にとって低コストの選択肢であることです。

これはどういう意味でしょうか?つまり、今日1万ドルをVIGに投資した場合、1年間で支払う手数料はわずか6ドルです。VIGのリターンが年率5%で、経費率が0.06%のままだと仮定すると、同じ投資家が10年間に支払う手数料はわずか77ドルです。

このような低コストのETFで高い手数料支払いを避けることは、投資家が長期にわたって資産を形成し、維持するのに役立ちます。

堅実な長期パフォーマンス

過去1年間のリターンはわずか3.1%ですが、VIGは長期にわたって投資家に堅実なリターンを提供してきました。

過去3年間(直近の月末時点)では、VIGは年率8.5%のトータルリターンを上げており、過去5年間では年率9.1%のトータルリターンを生み出しています。過去10年間の年率リターンは10.5%で、年率ベースで2桁のトータルリターンを達成しています。2006年の運用開始以来では、VIGの年率8.9%のリターンを記録しています。

これらのリターンは、S&P 500指数に単純に投資するバンガードS&P 500 ETF (NYSEARCA:VOO)のリターンをわずかに下回っています。VOOの3年、5年、10年のリターンは10.1%、9.9%、11.9%で、VIGをわずかに上回っていますが、どちらのETFも過去10年間で2桁のリターンを生成しており、長期投資家にとってはどちらも非常に優れた投資対象です。

アナリストによれば、バンガード米国増配株式ETFは買いか?

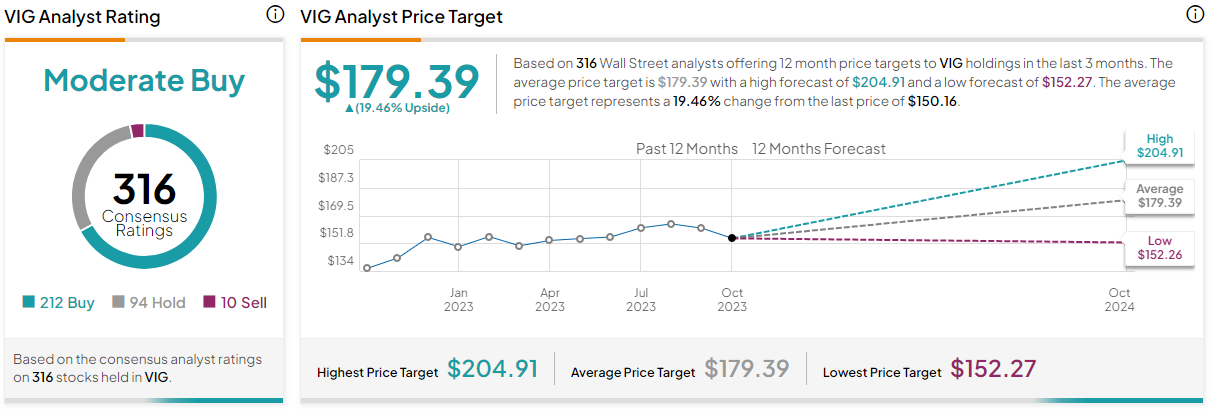

ウォールストリートに目を向けると、バンガード米国増配株式ETFは、過去3カ月間に付与された212件の「買い」、94件の「保有」、10件の「売り」のレーティングに基づき、コンセンサス評価は「中程度の買い」です。平均目標価格179.39ドルは、今後12カ月で19.5%の上値余地を示唆しています。

結論

結論として、バンガード米国増配株式ETF(VIG)は配当成長株への投資という勝利の戦略、その強力なポートフォリオ、そして投資家に優しい経費率に基づき、配当投資家、そして一般投資家にとって素晴らしい選択肢と考えられます。

本記事は株式投資分析ツールTipRanksの許可を得て、VIG ETF: Invest in a Time-Honoured Dividend Strategy原文の翻訳を中心にまとめています。

米国株