ストーリーハイライト

逆風の後退と追い風が重なり、航空業界はさらに活況を呈しています。新型コロナ感染拡大後の旅客需要は、レジャーとビジネスの両セグメントで着実に回復しており、航空会社は全体として旅客需要に対応できるようになってきています。一般的なインフレ圧力の低下と金利低下の見通しは、人件費およびメンテナンスコストの恒常的な上昇を相殺するのに役立っています。

今後、コスト圧力の緩和により利益率上昇を予想

UBSのアナリスト、アトゥル・マヘスワリ氏は、回復を続ける航空セクターの詳細を調べており、米航空セクターに関して楽観的な見方を取っています。その理由として、2024年末から2025年にかけてコスト圧力が緩和され、利益率が上昇し始める可能性などを指摘しています。

マヘスワリ氏は、今後さらなるリターンが期待できる航空会社銘柄を選んでいます。TipRanksのデータベースによると、これらの銘柄は「買い」の評価を得ており、20%以上の上値余地を示唆しています。

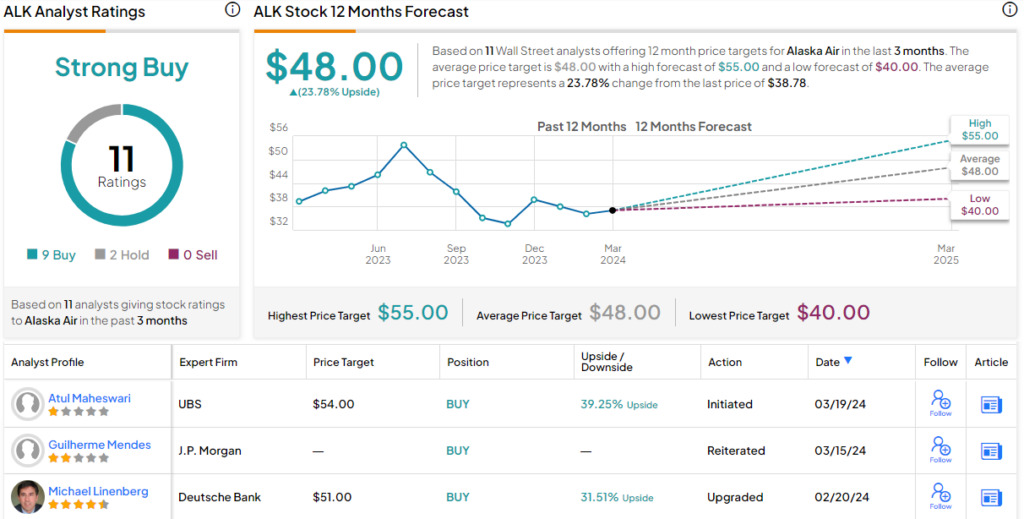

アラスカ航空グループ(ALK)

最初にご紹介するのはアラスカ航空です。この航空会社は主に北米西海岸を運航しており、その名前とは裏腹に、ワシントン州のシアトル-タコマを拠点としています。アラスカ航空は主に西海岸を運航していますが、アメリカ全土、カナダの大部分、メキシコ、中央アメリカ、カリブ海諸国へのフライトも提供しています。

アラスカ航空はその品質で高い評価を得ていますが、最近、同社保有のボーイング737 MAX 9型機の1機が飛行中にドアが吹き飛ぶという事故が発生しました。この事故の影響はまだ業界に波紋を広げています。この事故自体の乗客への被害は小さかったものの、調査の結果、当該機体は追加整備が必要だったことが判明しており、737 MAX9関連機の大規模な運航停止は業界全体に今なお影響を及ぼしています。

ハワイアン航空の買収契約を締結

アラスカ航空は昨年12月、ハワイアン航空と買収契約を締結したと発表しました。この契約は、アラスカ航空がハワイアン航空を19億ドルで買収するもので、1株あたり18ドルの買収価格と、アラスカ航空がハワイアン航空の負債9億ドルを引き受けることを含んでいます。この買収は2月にハワイアン航空の株主によって承認されましたが、手続きを進めるにはまだ規制当局の承認が必要です。

財務面に目を向けると、アラスカ航空は2023年通期で過去最高レベルの売上高104億ドルを計上しました。第4四半期の売上高は25億5,000万ドルで、アナリスト予想を2,000万ドル上回り、前年同期比3%増となりました。非GAAP基準の希薄化後EPS (1株当たり利益)は30セントで、予想を12セント上回りました。

業界トップクラスの利益率と強固なバランスシートを評価

UBSのアナリスト、マヘスワリ氏は、ハワイアン航空との取引がどう転んでも、アラスカ航空の株価には恩恵があると指摘しています。つまり、ハワイアン航空の買収がうまくいかなかった場合には、単独投資が強化されることになり、一方で買収が成功した場合、高いシナジー効果が見込める、と同氏は指摘しています。

状況を総括し、マヘスワリ氏は強気見通しを掲げ、次のように述べています。 「アラスカ航空は、業界トップクラスの利益率と強固なバランスシートを持つ、米国で最も経営状態の良い航空会社のひとつです。利用可能座席マイルあたりの売上高(RASM)の改善、コスト圧力の緩和、ビジネストラベルの加速など、今後12~18カ月の好材料から恩恵を受ける可能性があると見ています」

マヘスワリ氏はアラスカ航空に「買い」のレーティングを与え、目標株価の54ドルは、今39%の上値余地を示唆しています。

ウォール街の見方は?

TipRanksによれば、アラスカ航空の過去3カ月間のアナリストレーティングは、「買い」が9人、「中立」が2人で、コンセンサス評価は「強気買い」です。平均目標株価の48ドルは、今後12カ月で24%の上値余地を示唆しています。

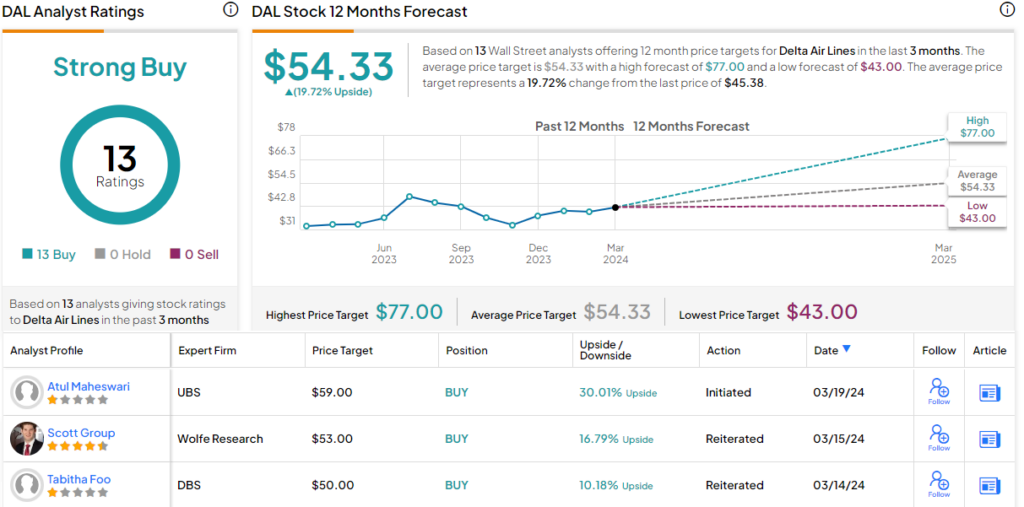

デルタ航空 (DAL)

次にご紹介するデルタ航空は、業界最大手の老舗航空会社で、S&P500指数の構成銘柄でもあります。アトランタに本社と主要輸送拠点を置き、ニューヨーク、ボストン、デトロイト、シアトル-タコマ、ロサンゼルスなど、全米各地に拠点を置いています。デルタ航空は、旅客数、就航都市数、1日あたりのフライト数、保有機材数など、どれをとっても、常に米航空会社のトップ5にランクインしています。世界的に見ても、主要都市に就航しています。

デルタ航空が保有する旅客機の総数は約1,000機で、タイプや機種は多岐にわたります。ナローボディ機とワイドボディ機、長距離路線と短距離路線の両方を運航しています。歴史的に同社はボーイング機を好んで使用してきましたが、2008年以降はエアバス機を大幅に増便しています。地域路線では、ボンバルディア社やエンブラエル社の小型ジェット機を使用しています。

コロナから回復、2023年の通年売上高は過去最高を記録

新型コロナ感染拡大によるロックダウン(都市封鎖)からの航空業界の回復は、デルタ航空の2023年決算の主要指標に見ることができます。通年の売上高は580億ドルと過去最高を記録し、営業利益は55億ドルと2022年の約2倍となりました。

なお、2023年第4四半期の売上高は142億ドルで、前年同期比5.8%増となり、アナリスト予想を4億2000万ドル上回りました。非GAAPベースのEPSは1.28ドルで、予想を12セント上回りました。

利益率拡大の上昇可能性を評価

UBSのマヘスワリ氏は、デルタ航空について次のように述べています。「2024年下期からのコスト圧力が緩和されることで、24年および25年の利益率が上昇する可能性があると見ており、デルタ航空に強気です」

マヘスワリ氏は、デルタ航空に「買い」レーティングを付け、目標株価の59ドルは、今後12カ月で30%の上値余地を示唆しています。

ウォール街の評価は?

デルタ航空はウォール街から多くの支持を得ています。過去3カ月間のアナリストレーティングでは、アナリスト13人全員が「買い」を付けており、コンセンサス評価は「強気買い」です。平均目標株価の54.33ドルは、今後12カ月で20%の上値余地を示唆しています。

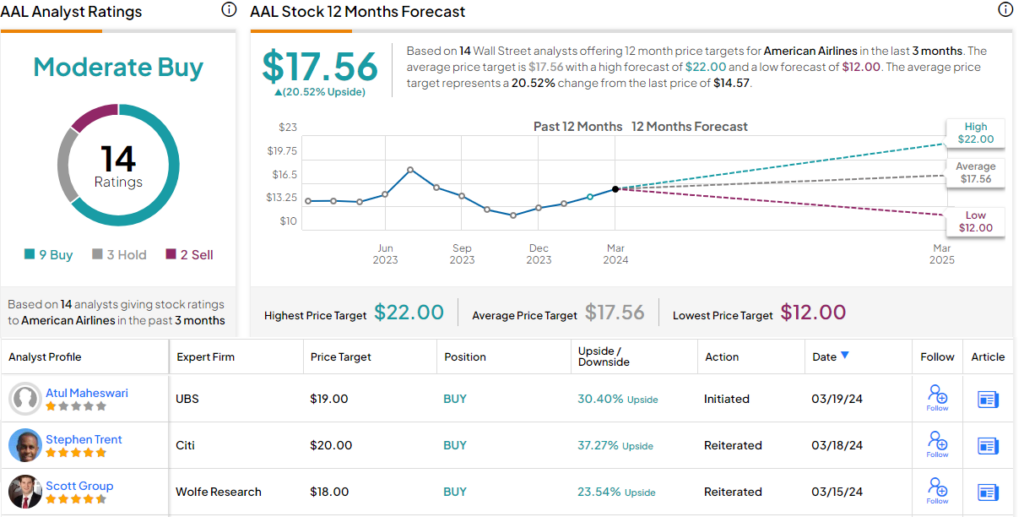

アメリカン航空 (AAL)

アメリカの航空セクターにおけるもう一つの巨大老舗航空会社、アメリカン航空でこのリストを締めくくります。同社は、デルタ航空と同様、米国の航空会社の中で、機材規模、売上高、旅客数で常に上位を争う航空会社です。

アメリカン航空は、エアバスA320ファミリーのナローボディ機を運航する世界最大の航空会社です。同社のワイドボディ機はすべてボーイング社製で、主に787ファミリーを使用しています。アメリカン航空は、2023年には主力航空機数が前年比4%以上増加し、965機となりました。これに556機のリージョナル機が加わります。

毎日6,700便運航、最新機材を誇る

アメリカン航空は、パートナー地域航空会社とともに、世界50カ国以上、約350の目的地へ毎日約6,700便を運航しています。アメリカン航空の主要ハブ空港および本社は、テキサス州フォートワースにあり、ダラスにも就航しています。また、ロサンゼルス、マイアミ、ニューヨーク、シカゴ、フェニックス、ワシントンDCにもハブ空港があります。

同社は最新の航空機保有を誇っており、3月初めには、エアバスとエンブラエルを中心に合計260機の新機材を購入する大規模な計画を発表しました。

2023年通年の売上高は530億ドルで、過去最高となりました。フリーキャッシュフローも過去最大の18億ドルとなりました。

2023年第4四半期の売上高は130億6,000万ドルで、前年同期比1%減で、アナリスト予想通りでした。非GAAP基準のEPSは29セントとなり、予想を21セント上回りました。

UBS、アメリカン航空のキャッシュフローを評価

マヘスワリ氏は、アメリカン航空のキャッシュフローを高く評価しており、今後も好調が続くと予想しています。同氏はこの航空会社に対して強気で、次のように述べています。「アメリカン航空は今後2-3年で、強力なフリーキャッシュフロー創出と利益加速の両方を予想しており、純負債が減少し、バランスシートのレバレッジが解消されるにつれ、株価が上昇すると予想しています」

以上から、マヘスワリ氏は「買い」レーティングを付け、目標株価の19ドルは、今後12カ月で30.5%の上値余地を示唆しています。

ウォール街の見方は?

UBSの見方は明らかに強気ですが、ウォール街はそうではありません。過去3カ月間のアナリストレーティングは、「買い」が9人、「中立」が3人、「売り」が2人で、コンセンサス評価は「中程度の買い」です。平均目標株価の17.56ドルは、今後12カ月で20.5%の上値余地を示唆しています。

魅力的なバリュエーションで取引されている銘柄のグッドアイデアを見つけるには、TipRanksの株式に関するあらゆる見識を統合し、新設されたツールであるTipRanksのBest Stocks to Buyをご覧ください。

本記事は株式投資分析ツールTipRanksの許可を得て、‘Expecting Clearer Skies Ahead’: UBS Suggests 3 Airline Stocks to Buy With Double-Digit Upside原文の翻訳を中心にまとめています。

米国株