ストーリーハイライト

ライドシェア大手のウーバー・テクノロジーズ(NYSE:UBER)は、年初来で、S&P 500指数(SPX)の上昇率14%を上回る88.3%という驚異的な上昇率を記録しています。ライドシェアだけでなく、宅配や貨物輸送など事業を多角化したことで、利益を計上しています。同社はすべての事業で強さを見せており、成長ストーリーがまだ健在という希望を投資家に与えています。さらに、ウォール街は、同社が力強い成長を維持しながら、どのようなハードルにも取り組むことができると考えています。

多角化が奏功

新型コロナパンデミックで世界が一時的に停止した際には、ウーバーは苦戦を強いられました。しかし、パンデミック関連の懸念が薄れると、同社はすぐに方向転換しました。

ウーバーの素晴らしい点は、ライドシェアサービスだけに閉じこもらなかったことです。ここ数年、食品配達サービスのUber Eatsや貨物輸送プラットフォームのUber Freightなど、サービスを多様化しています。Precedence Researchによると、世界のフードデリバリー市場は2032年までに5,174億ドルに成長し、2023年から2032年までの年平均成長率は10.5%になると予想されています。ウーバーは、この巨大な機会を活用することができます。

注目すべきは、ウーバーの売上高が2018年の104億ドルから2022年には320億ドル(直近12カ月では350億ドル)に成長していることです。第2四半期では、総売上高は前年同期比14.3%増の92億ドル、トリップ(サブスク売上)収入は22%増の23億ドルに急増しました。さらに、ウーバーの総予約額は前年同期比16%増の336億ドルに達しました。ウーバーの売上高の約47%はデリバリー事業と貨物事業によるものです。

第2四半期には黒字計上

さらに、ウーバーは第2四半期に黒字を計上しました。前年同期の1株当たり1.33ドルの損失に対し、第2四半期は0.18ドルの純利益を計上しました。フリー・キャッシュフローは11億ドルで、前年同期比198%の大幅増となりました。また、現金、現金同等物、短期投資は55億ドルで第2四半期を終了し、財務の強さをさらに示しました。

第3四半期の見通しについて経営陣は、総予約額を340億~350億ドル、調整後EBITDA(金利・税金・減価償却前利益)を9億7,500万~10億2,000万ドルと楽観的な見通しを立てています。

10月27日、TDコーウェンのアナリスト、John Blackledge氏は、第3四半期が好調に推移すると予想し、株価の「買い」レーティングを再表明しました。同アナリストは、ウーバーの総予約件数がガイダンスの高いレンジに入る可能性があり、EBITDAは約10億3,000万ドルと同社予測を上回ると予想しています。同アナリストのウーバーの目標株価は65ドルです。

更なる事業拡大の余地

ウーバーは現在、世界70カ国、10,500都市に進出し、その地位を確立しています。また、現在15カ国で利用可能なUber Oneを通じて、エンドユーザーに定額会員制サービスを提供しています。

さらに、ウーバーが自動運転車に進出したことは、長期投資家の興味をそそるはずです。この分野ではEV大手のテスラ(NASDAQ:TSLA)との厳しい競争に直面していますが、ウーバーには自衛能力があると考えられます。

例えば、ウーバーはアルファベット(NASDAQ:GOOGL)傘下の自動運転車事業のウェイモとの協業を発表しました。ウーバーが他社との協業を続ければ、近い将来、さらなる扉が開かれるかもしれません。

とはいえ、ウーバーの道のりにハードルがなかったわけではありません。同社は過去数年間、多くの規制上の困難や法的紛争に直面してきました。

アナリストは、ウーバーが第3四半期(9月30日終了)も黒字決算を発表することを期待しています。同社は11月7日に第3四半期決算を発表する予定で、アナリストは売上高95億ドル、1株当たり利益0.07ドルと予想しています。さらにアナリストは、2023年と2024年は通期で黒字になると予想しています。

ウォール街のウーバー株に対する予想は?

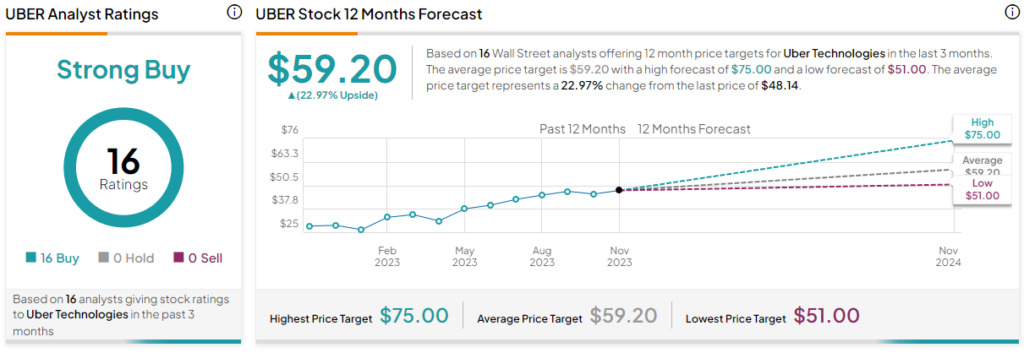

全体として、ウォール街はウーバー株に対して非常に楽観的です。過去3カ月間のアナリストレーティングは、16人のアナリスト全員が「買い」を付けており、コンセンサス評価は「強気買い」です。平均目標株価59.20ドルは、今後12カ月で23%の上値余地を示唆しています。

結論

継続的な課題にもかかわらず、ウーバーは輸送とテックセクターで支配的な力を持ち続けています。ウーバーが技術革新を続け、サービスを多様化すれば、売上高を伸ばす可能性が高まります。売上高の成長軌道を維持する限り、バランスシートを安定させつつ利益を維持できるでしょう。

本記事は株式投資分析ツールTipRanksの許可を得て、Wall Street Loves Uber Stock (NYSE:UBER). Should You Ride Along?原文の翻訳を中心にまとめています。

米国株