目次

ストーリーハイライト

テック株は今年急騰しました。そして、莫大なキャッシュフローと、AI(人工知能)を活用した最も羨望の的である収益成長ストーリーを持つ「マグニフィセント・セブン」だけに注目するのも理解できます。しかし、米連邦準備制度理事会(FRB)が利下げに踏み切る可能性がある今、高成長、高PER(株価収益率)のイノベーター企業が注目される番かもしれません。

AIやその他の破壊的な新興テクノロジーを背景に、急成長の基盤を築きつつあるテック企業を検討しないのは間違いでしょう。すべての企業がエヌビディアになれるわけではありませんが、以下のテック株トリオは、現在のバリュエーションでマグニフィセント・セブン以上のものを提供してくれる可能性があります。

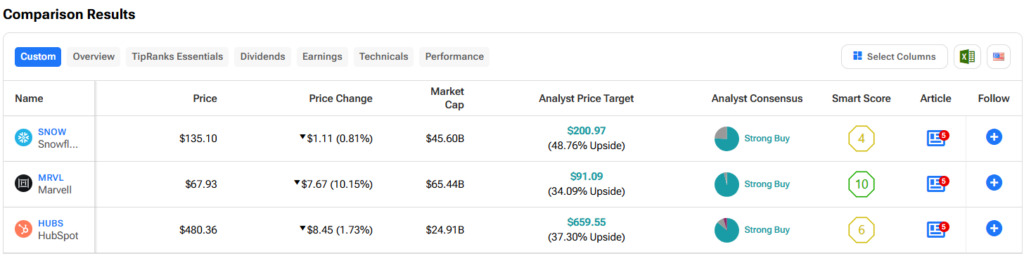

TipRanksの比較ツールを使って、強力でおそらく過小評価されている成長ドライバーを持つ3つのテック企業を比較してみます。

スノーフレーク (Snowflake, SNOW)

今年2月のピークから6月の底値まで48%近く暴落したにもかかわらず、スノーフレークの株価は、予想PERの243倍以上、株価売上高倍率(PSR)の14.7倍以上で取引されており、従来的な意味ではまだ割安とは言えません。

とはいえ、クラウドベースのデータ分析プラットフォームを提供するソフトウェア企業の新CEO(最高経営責任者)であるスリダル・ラマスワミ氏は、おそらく他のトップテック幹部よりもAIについて詳しいでしょう。同氏はAI検索会社Neevaを創業し、同社はスノーフレークに買収された経緯があります。

スノーフレーク株、ゴールドマン・サックスの米国株コンビクションリストにも掲載

ゴールドマン・サックスのアナリスト、カシュ・ランガン氏は、スノーフレーク株の著名な強気派の一人です。同氏はこの銘柄を「強気買い」と評価しており、目標株価の220ドルは今後12カ月で60%以上の上値余地を示唆しています。スノーフレーク株は、ゴールドマンの最新の「米国株コンビクション(確信)リスト」にも掲載されています。

実際、ランガン氏はスノーフレークの新CEOを信じる数少ないアナリストの一人です。同氏は、ラマスワミ氏のAI関連の経歴と「製品志向」のアプローチは、スノーフレークの「イノベーション・エンジン」を強化するものであり、スノーフレークの資産であると見ています。ランガン氏は、ラマスワミ氏の実践的なアプローチによって、スノーフレークが長期的に30%以上の売上高成長率を達成できると考えています。

ランガン氏は、スノーフレーク株の最近の下落を経て、「魅力的なエントリーポイント」で取引されていると指摘しています。

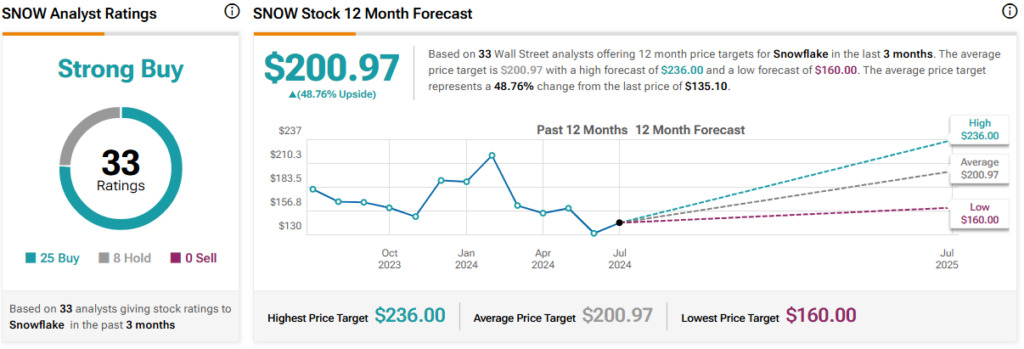

スノーフレーク株の目標株価は?

TipRanksによれば、スノーフレーク株のコンセンサス評価は「強気買い」で、過去3カ月間のアナリストレーティングは「買い」25人、「中立」8人です。平均目標株価の200.97ドルは、今後12カ月で48.8%の上値余地を示唆しています。

マーベル・テクノロジー (Marvell Technology, MRVL)

米国の半導体企業のマーベル・テクノロジーは、投資家がまだ十分に評価していないもう一つのAI受益銘柄です。このファブレス半導体企業の株価は、史上最高値から27%も下げており、過去1年間でわずか3.7%しか上昇しておらず、半導体指数だけでなくS&P500指数(SPX)にも遅れをとっています。

今週初め、JPモルガンのアナリストはマーベルをトップ・チップ株アイデアの1つとして取り上げました。同社がカスタムAI ASIC(特定用途向け集積回路)の一翼を担っていることがその主な理由です。

アナリスト、売上高の倍増を予想

ウォール街のもう一人の著名な強気派、ゴールドマン・サックスのSung Cho氏は、マーベルの売上高が現在の水準から倍増すると見ています。同氏はマーベルがデータセンターの成長の恩恵を受けると見ています。

予想PER48.5倍のマーベル株は、過去1年間のレンジの下限で取引されています。今後のカタリストの大きさを考えると、ウォール街が今、この銘柄を強く推しているのは当然のようです。テーブルを叩いているのは正しいと思われます。マーベルは取り残された半導体株かもしれませんが、複数の成長ドライバーが牽引力を得るにつれ、現在の状況は長くは続かないとみられます。

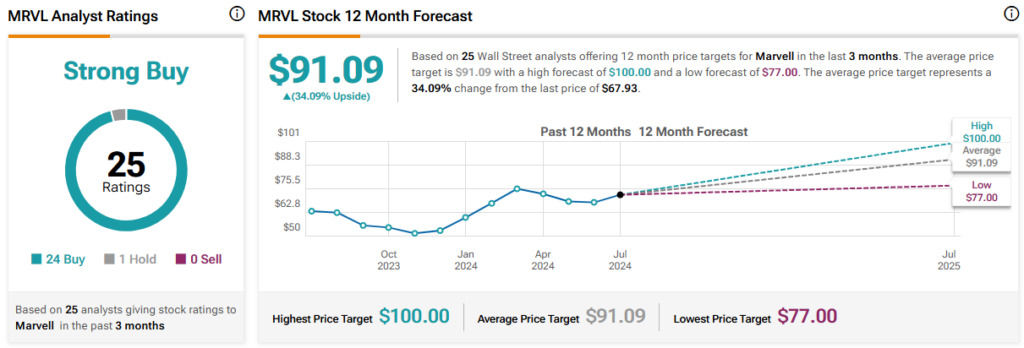

マーベル・テクノロジー株の目標株価は?

TipRanksによれば、マーベル・テクノロジー株のコンセンサス評価は「強気買い」で、過去3カ月間のアナリストレーティングの「買い」24人、「中立」1人に基づいています。平均目標株価は91.09ドルで、今後12カ月で34.1%の上値余地を示唆しています。

ハブスポット (Hubspot, HUBS)

AIを活用したCRM(顧客関係管理)ソフトウェア開発企業のハブスポットは、最近アルファベットからの買収提案を失ったかもしれません。しかし、それに続く11%の株価修正は、むしろ買いの機会のように思えます。グーグルは外れたものの、この先、同社買収に関心を持つ他の企業が将来的に同社を買収する機会があるかもしれません(アマゾンが関心を示していると報じられています)。

SaaS企業として無視できない存在

買収の有無にかかわらず、アナリストはハブスポット株に強気です。同社は非常に急成長しているSaaS(サービスとしてのソフトウェア)企業であり、無視することは難しくなっているからです。

この記事を書いている時点では、ハブスポットの株価は予想PERの66.6倍で、過去1年間のレンジの中では低い方です(昨年初めには、株価は予想PERの110倍を超えていました)。

二桁成長を維持し、営業利益率を大幅に拡大できる企業にとって、一見割高に見えるプレミアムは、支払う価値が十二分にありそうです。2024年第1四半期には前年同期比23%の売上成長を記録しました。さらに、営業利益率は近年、ゆっくりと、しかし着実に上昇しています。

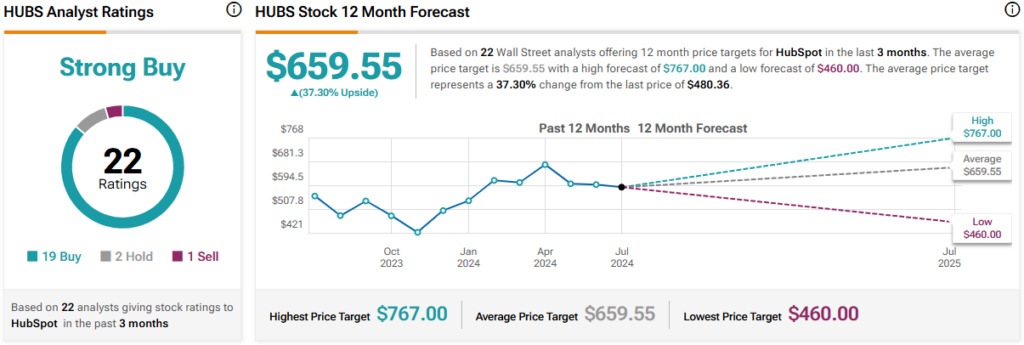

ハブスポット株の目標株価は?

TipRanksによれば、ハブスポット株のコンセンサス評価は「強気買い」で、これは過去3カ月間のアナリストレーティングの「買い」19人、「中立」2人に基づきます。平均目標株価の659.55ドルは、今後12カ月で37.3%の上値余地を示唆しています。

結論

上述の「強気買い」テック銘柄は新高値を更新していないかもしれませんが、最近急激に上昇した他のハイテクAI銘柄ほど誇大宣伝されていない「成長力のある」企業です。

アナリストは、この3社の中ではスノーフレーク株が現在の水準から最も上昇する余地がある(48.8%)と見ています。

本記事は株式投資分析ツールTipRanksの許可を得て、SNOW, MRVL, HUBS: Which “Strong Buy” Tech Stock Is Best?原文の翻訳を中心にまとめています。

米国株