目次

ストーリーハイライト

この記事では、今後1年間で10%以上の上昇可能性がある2つの不動産セクターETFを見ていきます。

不動産ETF(上場投資信託)は、不動産投資信託(REIT)のバスケットを保有し、様々な企業や不動産タイプにポートフォリオを分散するのに役立ちます。重要なことは、不動産を直接所有するよりも流動性が高いということです。TipRanksのETFスクリーナーを活用し、アナリストが今後12カ月で10%以上の上昇可能性を予想している2つの不動産ETFを特定しました。不動産セレクト・セクターSPDRファンド(XLRE)とiシェアーズ米国不動産ETF(IYR)です。

ウォール街がこの2つのETFについてどう考えているか、詳しく見てみましょう。

不動産セレクト・セクターSPDRファンド(Real Estate Select Sector SPDR Fund, XLRE)

米国籍のXLRE ETFは、S&P500指数(SPX)の不動産セクターインデックスに連動する投資成果を目指します。モーゲージREITを除き、不動産管理およびREITを通じて企業へのエクスポージャーを提供します。XLREの運用資産は59.6億ドルで、上位10銘柄がポートフォリオの60.3%を占めています。経費率は0.09%とかなり低くなっています。

TipRanksによれば、XLRE ETFのコンセンサス評価は「中程度の買い」です。これは、保有33銘柄の過去3カ月間のコンセンサス評価である、「買い」30銘柄、「中立」3銘柄に基づきます。XLRE ETFの平均目標価格は43.40ドルで、今後12カ月で13.23%の上値余地を示唆しています。同ETFは過去6カ月で2.2%下落しています。

米国籍のIYR ETFは、ダウ・ジョーンズ米国不動産キャップド・インデックスに連動する投資成果を目指します。投資対象は米国の不動産株、REITで構成されています。IYRの運用資産は29.7億ドルで、上位10銘柄がポートフォリオの46.53%を占めています。経費率は0.40%で、XLREよりもかなり高くなっています。

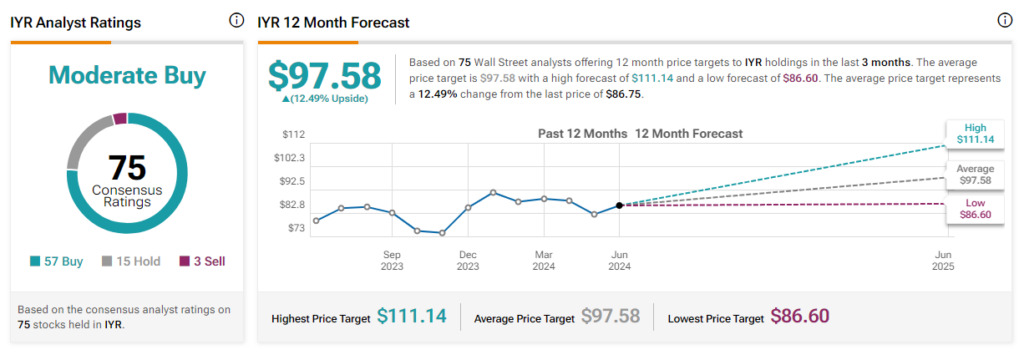

TipRanksによれば、IYR ETFのコンセンサス評価は「中程度の買い」です。これは、保有75銘柄の過去3カ月間のコンセンサス評価である、「買い」57銘柄、「中立」15銘柄に基づきます。IYR ETFの平均目標価格97.58ドルは、今後12カ月で12.49%の上値余地を示唆しています。同ETFは過去6カ月で2.86%下落しています。

結論

不動産ETFは、不動産セクターに分散投資する便利な方法です。また、時間やコストのかかる不動産の所有や管理を避けることができます。従って、アナリストが予想する上昇ポテンシャルを考えると、XLREとIYRの両ETFは投資家が検討する価値があると思われます。

本記事は株式投資分析ツールTipRanksの許可を得て、XLRE, IYR: 2 Real Estate ETFs with Upside Potential, According to Analysts原文の翻訳を中心にまとめています。

米国株