目次

ストーリーハイライト

エヌビディアやブロードコムのような低配当銘柄は、高配当株ETF(上場投資信託)にはそぐわないように思われるかもしれませんが、これらの銘柄を組み入れることで魅力的な結果をもたらす可能性があります。

エヌビディア(NASDAQ:NVDA)のように急成長しているものの低配当の成長株が配当重視のETFのトップ銘柄と聞くと驚くかもしれませんが、米国籍の「フィデリティ高配当ETF(Fidelity High Dividend ETF, NYSEARCA:FDVV)」ではまさにそのポジションを占めています。エヌビディアや同様な銘柄の配当利回りが低いからといって、配当株ETFが自動的にそれを除外する必要はありません。

運用資産29億ドルのFDVV ETFは、エヌビディアのような「新時代」の配当銘柄と、ペプシ(NASDAQ:PEP)やフィリップ・モリス(NYSE:PM)のような「旧世代」の配当銘柄の魅力的な組み合わせとなっています。同ETFはまた、近年の良好なパフォーマンス実績、3.0%の配当利回り、そしてリーズナブルな手数料を誇ります。

FDVV ETFの戦略は?

フィデリティによると、FDVVは 「継続的な配当の支払いと成長が期待される大型および中型の配当支払い企業の株式パフォーマンスを反映するように設計された」インデックスに連動する投資成果を目指します。

配当株の素晴らしい組み合わせ

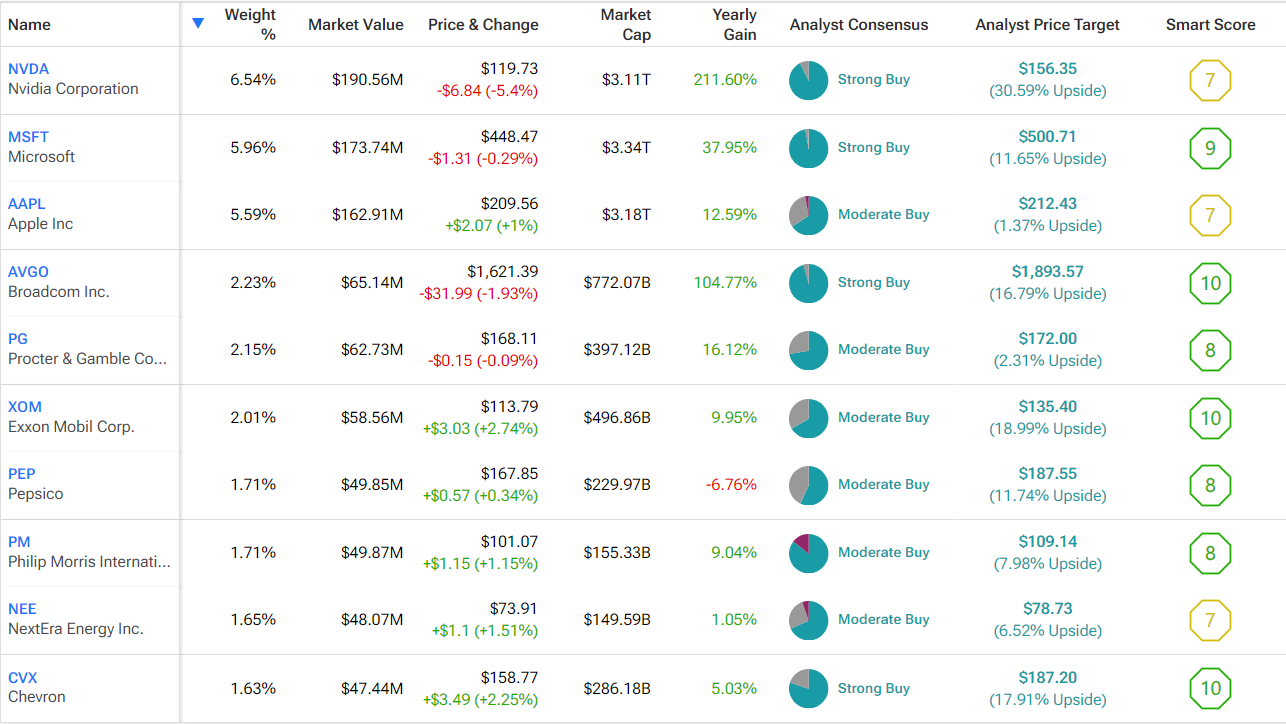

FDVVは105銘柄を保有し、適度な分散を提供しており、上位10銘柄の保有比率は資産全体の31.2%に相当します。以下では、TipRanksの保有銘柄ツールを使って、FDVVの上位10銘柄の概要をご覧いただけます。

記事のタイトルの通り、エヌビディアはETFのトップ銘柄で、ウェイトは6.5%です。

3大保有銘柄はマイクロソフト、アップル、ブロードコム

また、FDVVの上位保有銘柄で目立つテックセクターの高成長・低配当銘柄はエヌビディアだけではありません。マイクロソフト(NASDAQ:MSFT)、アップル (NASDAQ:AAPL)、ブロードコム (NASDAQ:AVGO)がファンドの次の3大保有銘柄です。

エヌビディアの配当利回りは0.1% 未満、マイクロソフトとアップルの利回りは1.0%未満、ブロードコムの利回りは1.2% と、わずかに高いだけです。

配当の継続と成長を重視

FDVVの戦略は、単に利回りの高い配当銘柄に投資するのではなく、配当の継続と成長が期待される企業に投資することです。エヌビディアやブロードコムのような成長株は、長期的に収益が伸びると予想されるため、将来配当を増やす余力があり、FDVVのような配当ETFに適しています。

高配当利回りでありながら低成長または無成長で、本質的に衰退しつつある事業を特徴とする多くの配当銘柄よりも魅力的な投資先となります。

株価上昇と配当の組み合わせで長期的に優れたトータルリターンに

FDVVは、配当利回りが低いにもかかわらず、株価上昇と配当の組み合わせによって長期的に優れたトータルリターンを生成しているこれらの銘柄を組み入れています。例えば、ブロードコムは過去10年間で 2,907%、エヌビディアは同期間で26,839%という驚異的なトータルリターンを創出しています。

なお、過去の実績は将来の成果を保証するものではありません。これらの銘柄が今後もこのペースで上昇する可能性は低いですが、配当株投資家(およびこういったETF)が低利回りの配当成長株を戦略に組み入れる価値がある理由を示しています。

FDVVは、配当利回りは低いが好業績の銘柄と、投資家が配当株ETFで見慣れている従来型の配当銘柄をうまく組み合わせています。これらの銘柄には、エクソンモービル(NYSE:XOM)やシェブロン(NYSE:CVX)のようなエネルギー大手や、ペプシ、フィリップ・モリス、プロクター・アンド・ギャンブル(NYSE:PG)のような消費財の優良銘柄が含まれます。

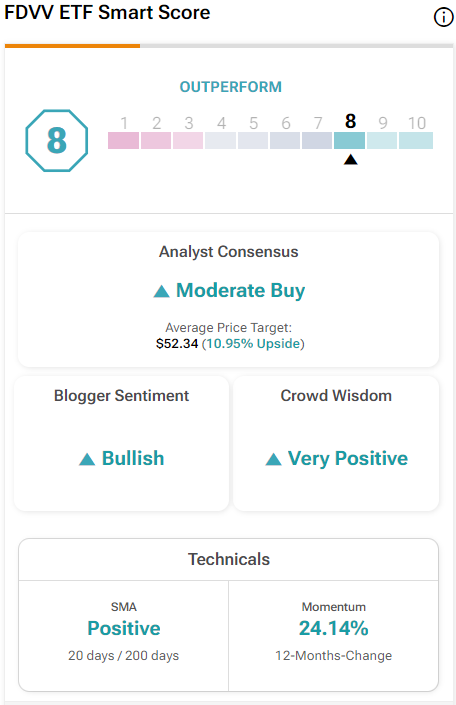

TipRanksスマートスコアも良好

FDVVの保有銘柄は、TipRanks独自のスマートスコア・システムの良好な評価を受けています。スマートスコアは、TipRanksが作成した定量的な株式スコアリング・システムです。これは、8つの市場主要要因に基づいて銘柄に1から10までのスコアを与えるものです。8以上が「アウトパフォーム」評価となります。FDVVの上位10銘柄のうち、7銘柄がスマートスコア8以上のアウトパフォーム相当銘柄で、ブロードコム、エクソンモービル、シェブロンは「パーフェクト10」銘柄です。

FDVV自体のアウトパフォーム相当のETFスマートスコアは10点満点中8点です。

FDVVのパフォーマンスは堅調

配当を出す「新世代」成長株と「旧世代」配当株のこの組み合わせは、長期にわたって堅実なリターンを生成してきました。5月31日現在、FDVVは過去3年間で11.1%、過去5年間で年率14.6%という高い年率リターンを生成しています。

これは、配当重視の FDVV が過去 3 年間で市場全体を上回るパフォーマンスを上げていることを意味します。バンガード S&P 500 ETF ( NYSEARCA:VOO ) は、同期間 (5 月 31 日現在) で9.6%の年率リターンとなっています。

しかし、VOOの過去5年間の年率リターンは15.8%であるため、FDVVは過去5年間ではVOOに若干遅れをとっています。

とはいえ、それでもFDVVの5年間のリターンは立派なものであり、投資家はこのETFが生み出したトータルリターンを高く評価することができます。5年前に100,000ドルをETFに投資した投資家は、今日186,240ドルを手にしていることになります。

平均を上回る配当と増配

FDVVの配当利回りは3.0%で、S&P500指数の2倍です。FDVVは7年間配当を支払い続けており、過去3年間連続で配当を増やしています。

適度な手数料

FDVVの経費率はわずか0.15%です。これは、1万ドルの投資に対し、年間わずか15ドルの手数料しかかからないことを意味します。ETFが今後年率5%のリターンを上げ、この経費率を維持すると仮定すると、1万ドルをETFに投資した投資家は、5年間でわずか85ドルの手数料を支払うことになります。

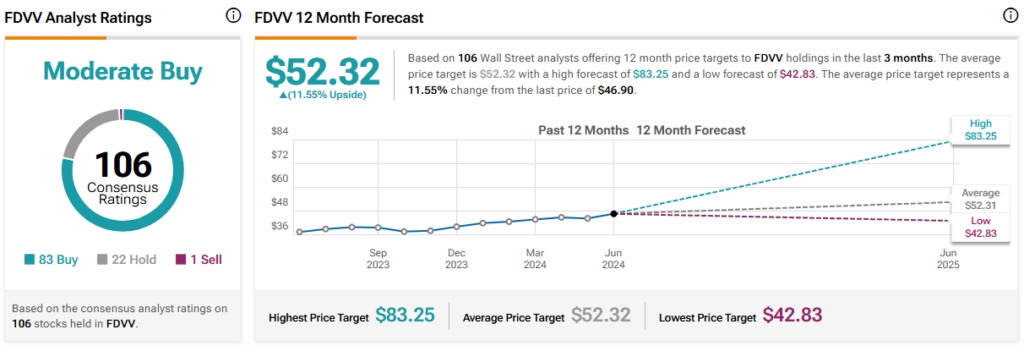

アナリストによれば、FDVVは「買い」か?

TipRanksによれば、FDVVのアナリスト・コンセンサス評価は「中程度の買い」です。これは、保有銘柄の過去3カ月間のコンセンサス評価である83件の「買い」、22件の「中立」、1件の「売り」に基づいています。FDVVの平均目標価格の52.32ドルは、今後12カ月で11.6%の上値余地を示唆しています。

本記事は株式投資分析ツールTipRanksの許可を得て、FDVV: A Dividend ETF Where Nvidia Is the Top Holding?原文の翻訳を中心にまとめています。

米国株