目次

ストーリーハイライト

通信セクターには、モメンタムよりもバリューを求める投資家にとって魅力的な銘柄が揃っています。ウォール街も、最近好調な業績を上げている一部の企業に強気の見方をしています。

金利が低下し、消費者への圧力が緩和され、次世代ネットワーク接続デバイスがオンライン化されるようになれば、5G(第5世代移動通信システム)以上のワイヤレスブームを支える企業の株価が再び上昇する可能性が高まります。

そこでこの記事では、TipRanksの比較ツールを使って、今シーズンに絶好のバリュー買いになりそうな、コンセンサス評価が「強気買い」の通信株3銘柄を分析します。

TモバイルUS (NASDAQ:TMUS)

米国の通信企業といえば、Tモバイルほど好調な会社を挙げるのは難しいです。株価は過去5年間で135%以上上昇しており、主要ライバル企業が軒並み赤字に陥っているのとは対照的です。高品質な通信網、低価格、そして話題のプロモーション戦略が、市場シェア拡大の鍵となっています。

競合企業は、この次世代通信の王者に追いつこうと躍起になっていますが、Tモバイルは5Gのカバー範囲をさらに拡大し、業界をリードしていくことでしょう。

長年の大規模投資で業界最高水準の5Gネットワーク構築

業界最高水準の5Gネットワークは一朝一夕に築かれたものではありません。何年にもわたる大規模な投資が必要です。この長年の賢明な投資が、競合他社に対するTモバイルの深い「堀(競争優位性)」を築き上げたのです。こうした点を踏まえ、ウォール街がTモバイル株に対してかなり強気な見方をしているのは当然だと言えます。

Tモバイルは今後、次世代のウェアラブルデバイス向けの接続性を強化していく方針です。最近では、5Gと空間コンピューティング(または複合現実ヘッドセット)を組み合わせたパートナーシップも発表されました。Tモバイルが空間コンピューティングを支え、メタバースの台頭から大きな恩恵を受ける企業のひとつと見られています。

なお、Tモバイルの予想PER(株価収益率)は約18倍で、S&P500指数構成銘柄の平均(約21倍)より低く割安です。

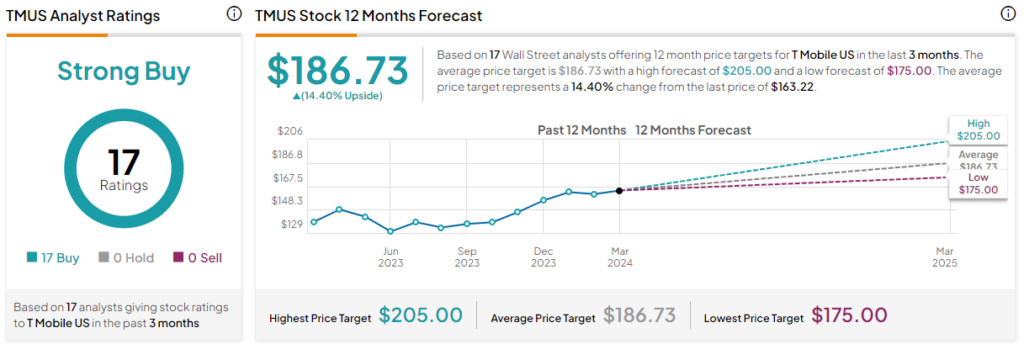

Tモバイル株の目標株価は?

TipRanksによれば、Tモバイル株の過去3カ月間のアナリストレーティングは、アナリスト17人全員が「買い」で、コンセンサス評価は「強気買い」です。平均目標株の186.73ドルは、今後12カ月で14.4%の上値余地を示唆しています。

ロジャーズ・コミュニケーションズ (NYSE:RCI)

ロジャーズ・コミュニケーションズは、カナダを本拠とする通信企業で、アナリストから「強気買い」という高い評価を得ています。ただし、カナダ在住でない限り、この会社名を聞いたことがないかもしれません。

長年にわたって着実に伸びてきたTモバイルとは対照的に、ロジャーズ・コミュニケーションズの株価は近年低迷しています。過去5年間だけでなく、過去10年間でも株価は下落しています。過去5年で23.6%、過去10年で1%それぞれ下落しています。

これはかなり深刻なアンダーパフォームであり、投資家は魅力的な配当利回り(現在のフォワード利回りは3.62%)を得ているとはいえ、同社株を「失敗銘柄」のカテゴリーに入れても差し支えないでしょう。配当を調整しても、過去5年間で約10%の下落、過去10年間でも40%程度の上昇です。

同業他社との合併によるシナジー効果に期待

アナリストによれば、ロジャーズ・コミュニケーションズを保有する最大の理由は、昨年完了した同じカナダの通信会社ショー・コミュニケーションズとの合併によるシナジー効果です。規制当局による厳しい審査を経て成立したこの合併は、市場支配力(特にカナダ西部)を一社に集中させ、これは規制当局にとって懸念事項ですが、投資家にとってチャンスになりえます。

エドワード・ジョーンズのアナリストであるDavid Heger氏は、最近のBNNブルームバーグとの会合で、ロジャーズが予想よりも速いペースでコスト削減を進めていると言及しました。

このコスト削減は顧客に還元されるかもしれませんが、おそらく株主が最も恩恵を受け、将来的に高配当が期待できる可能性があります。いずれにせよ、ロジャーズの株価は予想PERがわずか11.5倍と、Tモバイルを大幅に下回っており、相対的に割安です。

しかし、この銘柄の最大の魅力は、現時点では40%以上の上昇可能性でしょう。

ロジャーズ・コミュニケーションズ株の目標株価は?

過去3カ月間のアナリストレーティングは、アナリスト9人全員が「買い」で、コンセンサス評価は「強気買い」です。平均目標株価の57.71ドルは、今後12カ月で40.8%の上値余地を示唆しています。

アメリカン・タワー (NYSE:AMT)

アメリカン・タワーは、通信事業者に基地局を賃貸する不動産投資信託(REIT)です。近年、REITにとって逆風が続き、価格はピークから約47%も下落しました。しかし最近アメリカン・タワーは再び上昇に転じており、低金利への期待や四半期決算でのアナリスト予想を上回る売上高(2023年第4四半期売上高は、予想の27.4億ドルに対して27.9億ドル)、さらには2024年への強気なガイダンス等がその背景にあります。

このように業績予想のハードルが低く、さらに2024年への楽観的な見通しが示されていることから、昨年の安値から20%以上も反騰した勢いをさらに伸ばそうとするこのREITに強気にならざるを得ません。

データセンター成長の恩恵を享受へ

今後、アメリカン・タワーはデータセンターの成長から恩恵を得る態勢にあるようです。クラウド上での生成AIの台頭とAI関連のエッジコンピューティングの可能性を考えると、データセンターは注目の投資分野です。以前買収したデータセンターのコアサイトが収益に貢献し始め、底値圏にあった通信タワーREITが力強い復活を果たす可能性が高まっています。

記事執筆時点ではアメリカン・タワーの予想PERは26.7倍と、この記事で取り上げた他の2つの通信企業よりも割高です。しかしながら、データセンターに参入することで成長を加速させ、事業の多角化を進めているこのREITは、利回りが3.32%と魅力的で、長期的な勝者になると思われます。

アメリカン・タワーの目標株価は?

アメリカン・タワーの過去3カ月間のアナリストレーティングは、「買い」が12人、「中立」が1人で、コンセンサス評価は「強気買い」です。平均目標価格の229.92ドルは、今後12カ月で16.4%の上値余地を示唆しています。

結論

通信銘柄は、配当や分配金を重視するバリュー投資家にとってチャンスにあふれているように思われます。3銘柄いずれも魅力的ですが、最も注目されるのはロジャーズ・コミュニケーションズです。ウォール街アナリストは、今後12カ月で約40%の株価上昇を見込んでいます。また、PERの面から見ても、この3銘柄の中で最も割安です。

本記事は株式投資分析ツールTipRanksの許可を得て、TMUS, RCI, AMT: Which Telecom Stock Has the Most Upside Potential?原文の翻訳を中心にまとめています。

米国株