目次

ストーリーハイライト

マイクロソフト(MSFT)の株価は、2024年第4四半期(2024年4-6月期)のAzureの成長鈍化を受け、決算発表後に下落しました。しかし、経営陣はAI(人工知能)の需要が引き続き堅調であることを再確認しており、Azureの市場シェアは上昇しています。マイクロソフトの投資家にとっては、忍耐が鍵となります。マイクロソフトの株価低迷は買いのチャンスと考えられます。

マイクロソフトは、過去1カ月で時価総額が顕著に減少しました(13.5%減)。クラウドの業績が予想を下回ったことが、マイクロソフトの業績に影を落としました。最近の売り越しにもかかわらず、マイクロソフトは長期的には魅力的な企業であり続けています。その原動力は、十分に分散された事業ポートフォリオ、継続的なAI投資、そして今後数年間のAzureの成長を活用するための継続的な取り組みです。

したがって、マイクロソフト株については忍耐が鍵であると考えられ、いかなる下落もマイクロソフト株を購入する好機と見なせるでしょう。

クラウド部門の弱さで、堅調だった決算は印象に残らず

7月30日、マイクロソフトは8四半期連続で予想を上回る四半期決算を発表しました。第4四半期の調整後1株当たり利益(EPS)は2.95ドルで、アナリスト予想の2.94ドルを1セント上回りました。また、前年同期比では9.7%増でした。さらに、売上高は前年同期比15%増の647億ドルに急増しました。

全体的な予想は上回ったものの、クラウド売上高の伸びがアナリストの予想を下回ったため、投資家は失望を隠せませんでした。Azure Cloud、SQL Server、Windowsなどを含むインテリジェント・クラウド事業セグメントは、前年同期比19%増の285億ドルで予想を下回りました。さらに、前四半期の23%増を下回りました。

Azureなどのクラウド・サービスの売上高成長率が予想を下回る

AIが売上高の伸びを牽引していることから、マイクロソフトのAzureと関連クラウド・サービスには大きな期待が寄せられています。しかし残念なことに、Azureとその他のクラウド・サービスの売上高成長率は予想を下回る29%にとどまり、ウォール街の予想や前四半期の31%の成長率に遅れをとりました。

投資家の落胆にさらに拍車をかけたのは、マイクロソフトが予想をやや下回る控えめな見通しを示したこと。2025年第1四半期のAzureの売上高は、恒常為替レートベースで28%~29%の成長が見込まれます(第4四半期のガイダンスでは30%~31%でした)。

ポジティブな点として、マイクロソフトは2025年度下半期にAzureの成長が加速すると予測しています。さらに、マイクロソフトは2025年度中に2桁の売上高成長を見込んでおり、同社の持続的な成長軌道は心強いです。

長期的なAI成長の可能性は不変

マイクロソフトの戦略により、同社は世界のAIリーダーの1つになりました。OpenAIのChatGPTとのタイムリーな提携からAIへの資本投資の増加まで、マイクロソフトは恩恵を享受し、世界で最も価値のある企業となっています。

AIへの投資は、Azure、GitHub、Copilot、Officeスイートなど、さまざまな売上高セグメントや製品の成長を促進する上で役立っています。Azureクラウドは依然として業界トップのアマゾン(AMZN)のAWS(アマゾン・ウェブ・サービス)に次いで2位ですが、AIはAzureがAWSとグーグル(GOOGL、GOOG)クラウドの両社からシェアを急速に獲得するのに大きく貢献しています。

目覚ましいAzureのシェア拡大

具体的には、Azureのシェア拡大には目を見張るものがあります。Azureのクラウド業界におけるシェアは、3年前の約19%に対し、現在は25%となっています。Statistaによると、同期間、AWSのシェアは約31%にとどまっており、グーグルは7%から10%の範囲にとどまっています。

第4四半期決算では、マイクロソフトの設備投資が190億ドル(前四半期140億ドル、前年同期107億ドル)と大幅に増加したにもかかわらず、Azureの売上高の伸びが減速したことが投資家の懸念材料となりました。

マイクロソフトだけでなく、グーグルやメタ・プラットフォームズ(META )のような一流テック・ライバルのほとんどが、AIマラソンで優位に立つため、AI関連のテクノロジー、製品、データセンターに多額の投資を行っていることは注目に値します。例えば、グーグルは最近終了した第2四半期に130億ドルの設備投資を報告しています(第1四半期は120億ドル)。

AI投資の売上高への貢献は2025年度下期か

AIへの設備投資が売上高への直接的なカタリストとして実際の数字に現れるには、まだ時間がかかるかもしれません。しかし、遅かれ早かれ、これらの投資は売上高を押し上げる可能性があります。おそらく、売上高への貢献が現れ始めるのは、Azureの再加速が期待される2025年度下期でしょう。

マイクロソフトのバリュエーションは低くはないが高くもない

世界で最も価値のある銘柄であるにもかかわらず、マイクロソフトのバリュエーションは思ったほど高くありません。予想PER(株価収益率)30倍で取引されており、一見すると割高に見えるかもしれません。しかし、業界をリードする有利な市場ポジション、高い利益率、分散された売上高、高成長のAIとクラウド事業への大きなエクスポージャーを考えれば、このプレミアムは妥当と考えられます。

比較のために、Azureの競合であり、オンライン小売とクラウドコンピューティングの巨人であるアマゾンのPERは34.3倍で、アップル(AAPL)の予想PERは31.5倍です。

アナリストによれば、マイクロソフト株は「買い」か?

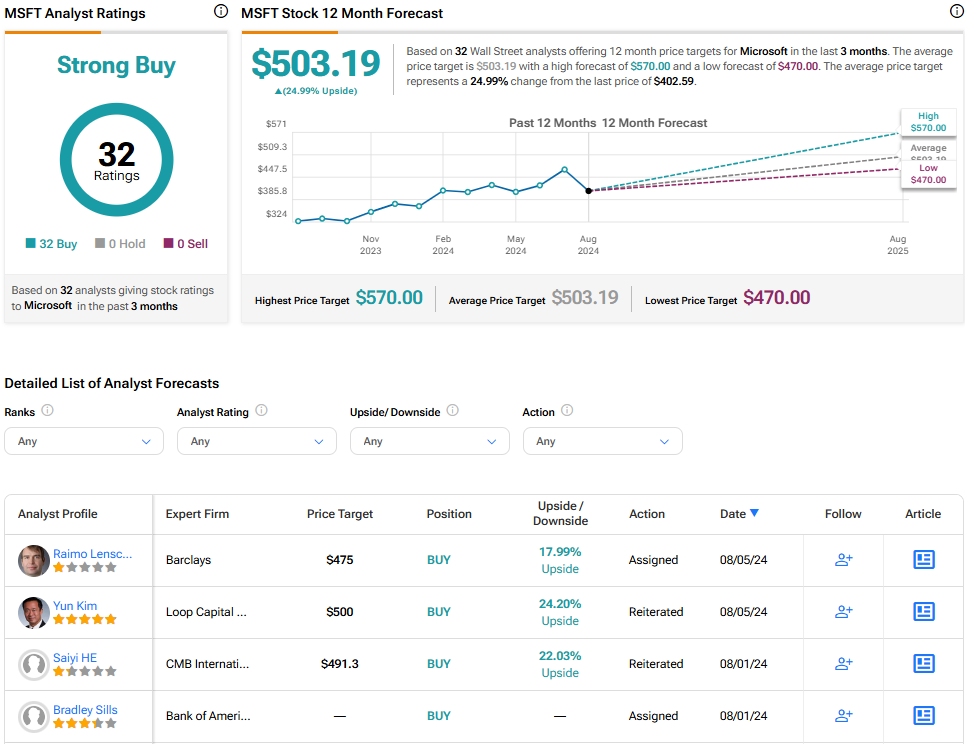

ウォール街のアナリストは、決算報告後に目標株価を引き下げるアナリストもいるにもかかわらず、マイクロソフト株に対して強気の見方を続けています。全体としては、TipRanksによれば、過去3カ月間のアナリストレーティングは、32人が一致して「買い」であり、コンセンサス評価は「強気買い」です。平均目標株価の503.19ドルは、今後12カ月で25%の上値余地を示唆しています。

本記事は株式投資分析ツールTipRanksの許可を得て、Microsoft Stock (NASDAQ:MSFT): Patience Is Key原文の翻訳を中心にまとめています。

米国株