ストーリーハイライト

投資家は常に高利回りを求めており、今まさに高配当利回りセグメントが追い風を受けています。配当は市場環境に関係なく定期的な収入源となり、そして高配当銘柄はキャピタルゲインの可能性も秘めています。

また、配当株はディフェンシブ投資家のお気に入りでもあり、市場の浮き沈みに左右されにくい傾向があります。これは今、重要なポイントです。コンセンサスでは景気はソフトランディングすると見込まれていますが、景気が下降する可能性はまだあります。

市場環境を考慮すると、質の高い高配当銘柄が健全な選択肢に

このような背景から、米投資銀行ジェフリーズのマイクロストラテジー責任者であるDesh Peramunetilleke氏は、インフレよりも成長がより大きな困難となりつつある現在の状況を考慮すると、質の高い高配当銘柄が健全な選択肢であると指摘しています。

ジェフリーズのオマール・ノクタ氏は、ウォール街の株式プロフェッショナルの上位4%にランクされる5つ星アナリストで、いくつかの具体的な銘柄をピックアップしています。TipRanksのデータベースを利用して、これらの銘柄に対する幅広い見方を調べたところ、「強気買い」のコンセンサス評価を得ていました。詳細は以下の通りです。

DHTホールディングス (DHT)

まずは、タンカー会社のDHTホールディングスです。世界的な海上輸送セクターの独立系オペレーターの1つで、原油輸送を専門としています。DHTの社名は「ダブル・ハル・タンカー(二重船殻タンカー)」の頭文字をとったもので、安全性を高め、漏れを防ぐために設計された最新のタンカー構造です。

DHTは、29万9千トンから32万トン積載可能なVLCC (超大型原油タンカー)と呼ばれる超大型原油タンカーに特化して運航を行っています。VLCCは、現在海洋を運航している原油タンカーの中で最大級の規模を誇ります。

長期契約が多く、安定的な固定収入を享受

DHTの28隻のVLCC船隊は、同社が完全所有し、主に傭船ベースで運航しています。同社の運航モデルには長期傭船契約が多いため、DHTは安定的な固定収入を享受しています。

直近の四半期決算(2023年第4四半期)では、調整後売上高は9,450万ドルで、前年同期比19%減でしたが、アナリスト予想を100万ドル上回りました。GAAP(米国会計基準)基準のEPS(1株当たり利益)は22セント、予想を1セント上回りました。

年換算の配当利回りは8%に

配当は普通株式1株当たり22セントで、第4四半期決算とともに発表されました。この配当金は前回の支払いから15.7%増となり、2月28日に普通株主に送付されました。普通株1株当たり年換算0.88ドルの配当は8%の利回りとなります。

ジェフリーズのノクタ氏は、DHTの船舶と事業の質を評価しており、次のように述べています。「DHTは、スポット市場にもアクセスできるVLCCの純粋プレーヤーであり、環境に配慮した設計とスクラバー(排ガス処理装置)搭載により、収益拡大の可能性を秘めています。非OPEC産油量の増加やさらなるOPECプラスの輸出増に伴い、タンカー市場は今後さらに活況となるとみています。同社の配当性向は四半期利益の100%となっており、株主は恩恵を期待できます」

ノクタ氏は、DHTのレーティングを「中立」から「買い」に格上げし、目標株価を14ドルとし、今後12カ月で約26%の上値余地を示唆しています。

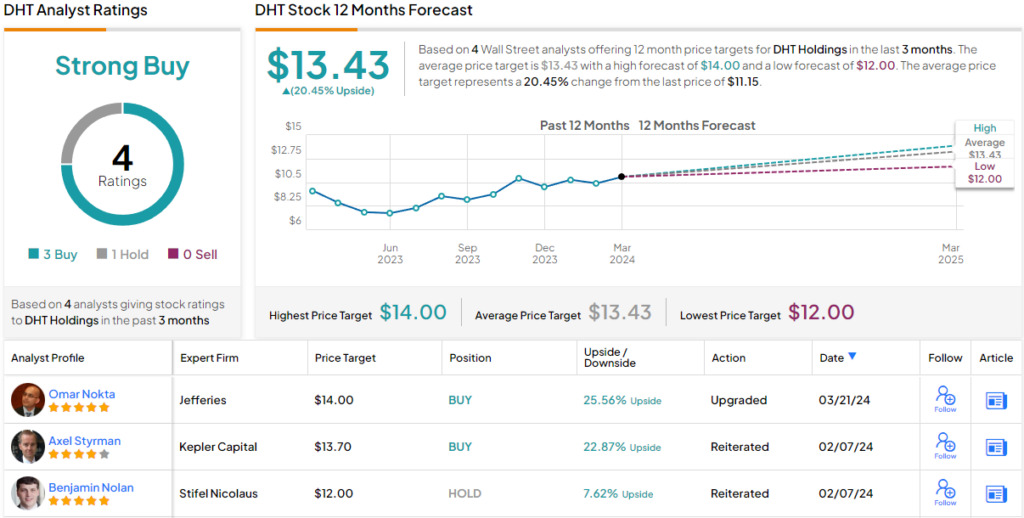

ウォール街の見方は?

TipRanksによれば、DHTの過去3カ月間のアナリストレーティングは、「買い」が3人、「中立」が1人で、コンセンサス評価は「強気買い」です。平均目標株価の13.43ドルは、今後12カ月で最大20%の上値余地を示唆しています。

フロントライン (FRO)

ジェフリーズの次の銘柄は、世界最大級のタンカー会社、フロントラインです。同社は原油と精製品の両方を輸送し、業界最大級かつ最も近代的な船隊を運航しています。86隻の船舶を保有し、最も古い船舶は2009年に建造され、20隻は2020年以降に建造されています。

船隊の内訳は、外航タンカーの最大カテゴリーであるVLCCが43隻、スエズ運河を移行可能な最大船型である15万7,000重量トンのスエズマックスが25隻、11万重量トンのLR2/アフラマックスタンカーが18隻です。

フロントラインは1985年に設立され、ここ数四半期は順調に業績を伸ばしています。2023年通年の売上高は18億3,000万ドルで、前年比27%増でした。同社の株価も好調で、過去12カ月で60%以上上昇しており、年初来では17%近く上昇しています。

年換算の配当利回りは6.4%

直近の2023年第4四半期決算は、売上高は4億1,500万ドルで、前年同期比21%減、アナリスト予想を500万ドル以上下回りました。しかし、調整後利益は1億220万ドルで、1株当たり46セントとなり、ポジティブな材料となりました。

これは、2月28日に発表され3月27日に支払われる1株当たり37セントの普通株配当をカバーするのに十分な額でした。この配当は前四半期から23%増加したもので、年換算配当は1.48ドル、利回りは6.4%となります。

アナリスト、高い配当性向の維持を評価

ジェフリーズのノクタ氏は、同社が一貫して高い配当性向を維持していることを評価しています。同氏は次のように述べています。「フロントラインは、比較的新しい船隊と高いスクラバー・エクスポージャーを持つ世界最大級の原油タンカー運航会社です。特に非OPEC産油量の増加とOPEC+の追加輸出の可能性により、タンカー市場は今後さらに力強い動きを見せると予想しています。配当はフロントラインのストーリーの中心的な部分であり続けると予想しており、四半期利益の80%という非公式の配当性向から株主が恩恵を受けると予想しています」

ノクタ氏は、DHTと同様に、この銘柄を「中立」から「買い」へと格上げしています。目標株価は30ドルで、今後12カ月で30%の上値余地を示唆しています。

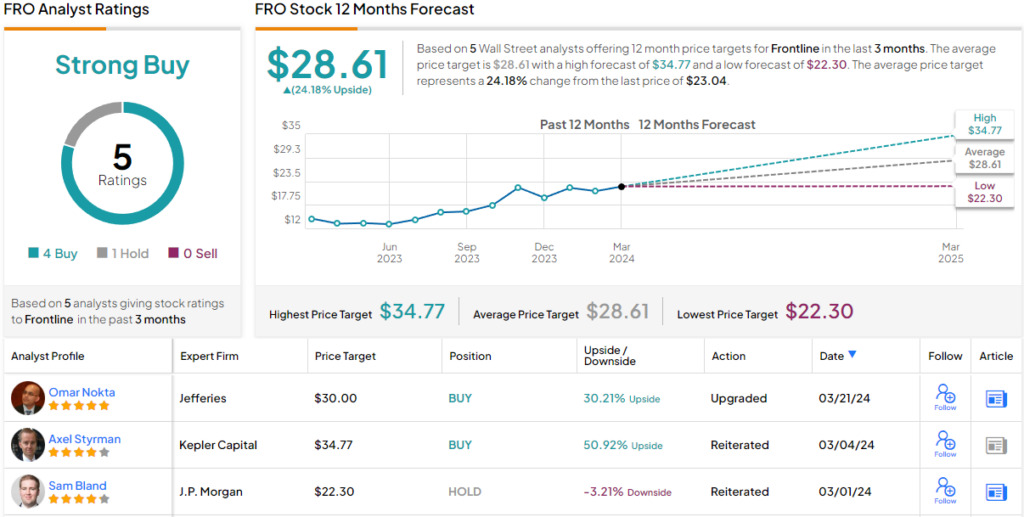

ウォール街の見方は?

フロントラインの過去3カ月間のアナリストレーティングは、「買い」が4人、「中立」が1人で、コンセンサス評価は「強気買い」です。平均目標株価の28.61ドルは、今後12カ月で24%の上値余地を示唆しています。

魅力的なバリュエーションで取引されている銘柄のグッドアイデアを見つけるには、TipRanksの株式に関するあらゆる見識を統合し、新設されたツールであるTipRanksのBest Stocks to Buyをご覧ください。

本記事は株式投資分析ツールTipRanksの許可を得て、Seeking up to 8% Dividend Yield? Jefferies Suggests 2 Dividend Stocks to Buy原文の翻訳を中心にまとめています。

米国株