ストーリーハイライト

配当成長株は、その多くが増配と増資を組み合わせて堅実なリターンを生成するため、配当成長株投資は効果的な戦略です。「iシェアーズ・コア・ディビデンド・グロースETF (NYSEARCA:DGRO)」は、配当成長株の分散ポートフォリオとなっており、注目に値します。

なお、類似の「iシェアーズ 米国連続増配株ETF(銘柄コード2014)」が1月18日に東証に上場されるので、本家のETFに関して知っておくことは大事です。

2024年に投資家に何が待ち受けているかは分かりませんが、優れた配当成長ETFは決して流行に左右されることはありません。iシェアーズ・コア・ディビデンド・グロースETFは、配当成長株の魅力的なポートフォリオ、強力な長期パフォーマンス、増配実績、低経費率に基づいて高く評価されています。

DGRO ETFの戦略とは?

DGROは、ブラックロック(NYSE:BLK)のiシェアーズが提供する251億ドル(約3兆6,000億円)のETFで、一貫して長期的に増配を続けている米国株式で構成されるインデックス(Morningstar米国配当成長株式指数)の投資成果への連動を目指します。インデックスの構成銘柄は、業種を問わず幅広く分散されています。

なお、東証に上場されるiシェアーズ 米国連続増配株ETFも同様に、Morningstar米国配当成長株式指数(国内投信用、円建て)への連動を目指します。

安定的に配当を増やしている銘柄は、多くの場合、健全な投資対象になります。配当を毎年増やしていける企業は、利益も安定的に増やしている可能性が高く、配当収入と資本増価の両方から魅力的なリターンが得られるはずだからです。

配当成長株の分散ポートフォリオ

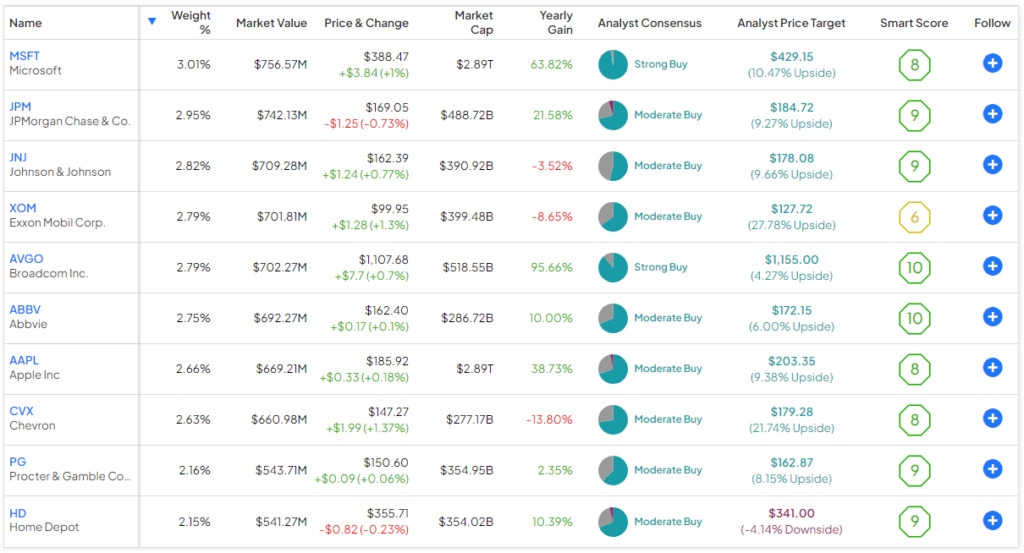

DGROは、投資家に配当銘柄を十分に分散した素晴らしい組み合わせを提供します。当ETFは421銘柄を中立的に保有しており、上位10銘柄の保有比率は資産全体の26.7%に過ぎないため、集中リスクは最小限に抑えられています。以下は、TipRanksの保有銘柄ツールによるDGROの上位10銘柄の概要です。

当ETFは、長年にわたり配当を伸ばしてきた優良企業を多く保有しています。上位保有銘柄であるマイクロソフト(NASDAQ:MSFT)は、配当銘柄というよりも成長銘柄と思われがちですが、19年連続で増配を続けています。

配当成長株への投資が効果的な好例がマイクロソフトやブロードコム

マイクロソフトは、配当成長株への投資が健全な戦略であることを示す好例です。同社の配当利回りは0.7%で、さほど期待できるものではありませんが、増配と長年にわたる好調なパフォーマンスが相まって、株主に素晴らしい結果がもたらされています。マイクロソフトの過去10年間のトータルリターンは1,200%を超えています。

ブロードコム (NASDAQ:AVGO) のパフォーマンスも同様です。ブロードコムの配当利回りは 1.9% で、マイクロソフトよりも高いですが、特筆すべきものではありません。しかし、13 年連続で増配しています。さらに、過去 10 年間で 2,610% という驚異的なトータルリターンは、マイクロソフトの素晴らしいパフォーマンスをも上回っています。

マイクロソフトとブロードコムの好調なパフォーマンスは、一貫した配当成長を求めることが、単に高利回りを求めるよりも効果的な戦略であることを示しています。

配当貴族や配当王も保有

一方、エクソンモービル(NYSE:XOM)、ジョンソン・エンド・ジョンソン(NYSE:JNJ)、プロクター・アンド・ギャンブル(NYSE:PG)などの上位10銘柄は、それぞれ25年、61年、67年連続で増配している「配当貴族(25年以上連続で増配している企業)」または「配当王(50年以上連続で増配している企業)」です。

DGROはセクターも分散しています。最もエクスポージャーが高いのは金融セクターですが、このセクターのウェイトは18.4%ほどで、ETFの5分の1以下です。ヘルスケアは17.7%、ITは17.0%、工業は11.9%、消費財は10.6%です。

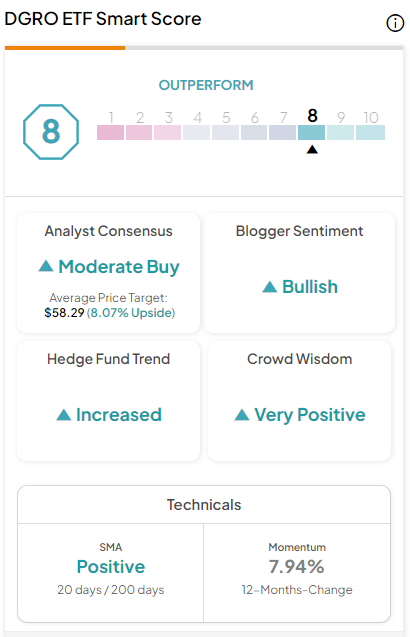

DGROの上位保有銘柄は、TipRanksのスマートスコア・システムでも高い評価を受けています。スマートスコアは、TipRanksが独自に開発した定量的な株式スコアリング・システムです。これは、8つの主要な市場要因に基づいて銘柄を1から10までのスコアで評価するものです。8点以上がアウトパフォームと評価されます。

DGROの上位10銘柄のうち8銘柄が、アウトパフォーム相当のスマートスコア8以上を誇っています。さらに、アッヴィ (NYSE:ABBV)とブロードコムのスマートスコアは「パーフェクト10」です。DGROのETFスマートスコアはアウトパフォーム相当の8です。

DGROのポートフォリオのもう1つの良い点は、多くの優良配当成長銘柄を組み入れながら、バリュエーションの観点からは過度に割高ではないことです。ETFのPER(株価収益率)18.7倍は驚くほど割安ではありませんが、S&P500指数(SPX)の21.6倍より明らかに割安です。

堅実な長期パフォーマンス

配当を持続的に成長させる企業への投資というDGROの戦略は、長期的に堅実な結果をもたらしています。2023年12月31日現在、3年間の年率リターンで8.8%、5年間の年率リターンで12.9%という素晴らしい実績を上げています。

累積ベースでは、過去5年間で83.3%、2014年の運用開始以来では170.3%という素晴らしいトータルリターンを記録しています。

魅力的な経費率

コストはDGROが輝くもう一つの分野です。わずか0.08%という超低経費率は、投資家が毎年1万ドルの投資に対して支払う手数料がわずか8ドルであることを意味します。この経費率が0.08%で一定であり、ETFのリターンが年率5%であると仮定すると、1万ドルをファンドに配分する投資家は、10年間の投資期間でわずか103ドルを支払うだけです。DGROのような低コストのETFは、投資家がお金を節約し、長期的なポートフォリオ構築に役立ちます。

なお、東証上場予定のiシェアーズ 米国連続増配株 ETFの信託報酬は、0.121%(税抜0.11%)程度の予定で、本家ほどではありませんが、それでもかなり低いものです。

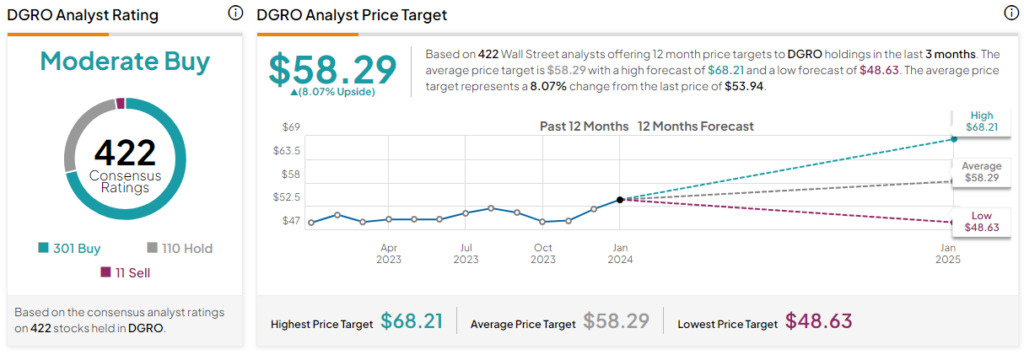

アナリストによれば、DGRO は「買い」か?

ウォール街に目を向けると、DGRO構成銘柄の過去3カ月間のアナリスト・コンセンサス評価は、「買い」が301件、「中立」が110件、「売り」が11件で、DGRO自体のコンセンサス評価は「中程度の買い」です。DGROの平均目標価格の58.29ドルは、今後12カ月で8.07%の上値余地を示唆しています。

結論

iシェアーズ・コア・ディビデンド・グロースETFは、2024年の市場がどのような状況であろうとも、資金の一部を投資したいと考える投資家にとって健全な選択肢です。当ETFは、長期にわたって株価が上昇し、かつ増配している優良配当成長株を幅広く分散して保有しています。

この人気ETFは9年連続で配当を増やしており、過去5年間(12月31日現在)の年率リターンは2桁を記録しています。このETFはアナリストからも選好されており、TipRanksのスマートスコア・システムでも高く評価されています。

最後に、DGROは0.08%という極めて費用対効果の高い経費率を投資家に提供しており、長期保有に魅力的です。これらの理由から、2024年以降も、多くのアナリストはこの強力な配当成長ETFに対して強気です。

東証にまもなく上場される「iシェアーズ 米国連続増配株ETF」も、同様の特徴を備えており、日本で手軽に購入できるので、投資家の注目を浴びるとみられます。

本記事は株式投資分析ツールTipRanksの許可を得て、DGRO: A Strong Dividend Growth ETF for 2024 and Beyond原文の翻訳を中心にまとめています。

米国株