目次

ストーリーハイライト

コインベース株は今年、仮想通貨の回復に助けられ、力強い復活を遂げています。コインベースは適切な方向に進んでおり、その成長見通しは有望に見えますが、現在のバリュエーションはかなり高く、投資家に安全の余地を残していないとみられます。

米国最大の暗号資産(仮想通貨)取引プラットフォームであるコインベース・グローバル(NASDAQ:COIN)は、年初来で225%も急騰し、バリュエーションが事業を上回っているようです。ビットコイン(BTC-USD)は今年124%上昇しており、同社の売上高は仮想通貨取引量と強い相関関係にあるため、ビットコイン上昇がコインベース株の下支えとなっています。

事業のファンダメンタルズが改善

2021年11月に、ビットコインの価格は64,000ドル強でピークを迎えました。2022年12月に16,000ドル近くの安値に達した後、現在では37,300ドルまで回復しましたが、以前の高値にはまだ遠いようです。コインベースは売上高の大部分を取引手数料からあげており、取引手数料は仮想通貨の取引量に相関しています。仮想通貨の強気相場では売上高が急増しますが、仮想通貨の弱気相場ではその逆です。

仮想通貨取引量の大幅な減少を背景に、コインベースは、2022年第1四半期から2023年第2四半期まで6四半期連続で前年同期比2桁の売上高減少を報告しました。この冴えない業績がコインベース株の重荷となったのは当然です。

取引売上は大幅減だが、サブスクリプションとサービスが貢献

しかし第3四半期には、取引売上は大幅減が続いたものの、サブスクリプション(定額制サービス)とサービスで3億3,400万ドルの売上をあげ、全体の売上高は前年同期比では8%増と小幅ながら増加しました。第3四半期には、プラットフォーム上のUSDC(USDC-USD、米ドルステーブルコイン)の伸びを記録し、サブスクリプションとサービスの売上を押し上げました。売上高を多様化する努力は、ようやく業績に貢献し始めています。

今のところ、コインベースの業績は主要仮想通貨の動きを反映していますが、長期的には、取引手数料に完全に依存しない暗号資産サービスプロバイダーとして台頭する可能性を秘めています。

多角化を進め、デリバティブ商品で規制当局の承認も取得

積極的な多角化努力の結果、コインベースは現在、個人および機関投資家向けに様々な商品やソリューションを提供しています。これらには、取引所サービス、カストディアンサービス、暗号デビットカード、データ分析ソリューションなどが含まれます。コインベースの製品ポートフォリオが厚みを増していることは、同社が長期的に競争優位性を構築するのに役立つと思われます。

第3四半期中には、デリバティブ商品を提供するために必要な規制当局の承認も取得しました。これらには、バミューダ金融庁による、米国外の適格個人顧客への仮想通貨先物提供の承認と、全米先物協会による、高度な取引による米国顧客への先物提供の承認が含まれます。

CEOのBrian Armstrong氏によると、デリバティブ商品は世界の仮想通貨取引量の75%近くを占めており、これはコインベースにとって市場機会を意味しているということです。

アナリストによると、コインベース株は「買い」か?

今年は、仮想通貨市場が力強く復活する中、コインベースは引き続き投資家の注目を集めています。さらに、SEC(米国証券取引委員会)によるビットコイン現物ETF(上場投資信託)の承認が期待され、同社に対する投資家の信頼はさらに高まっています。

しかし、JPモルガン(NYSE:JPM)のアナリスト、Nikolaos Panigirtzoglou氏は最近、ビットコイン現物ETFの承認が直ちに仮想通貨市場に多額の資金を呼び込むことはないと主張しました。バークレイズのアナリスト、Benjamin Budish氏も同様の意見で、ビットコイン現物ETFが短期的にコインベースの純利益にどのように貢献するかを予測するのは時期尚早と考えています。

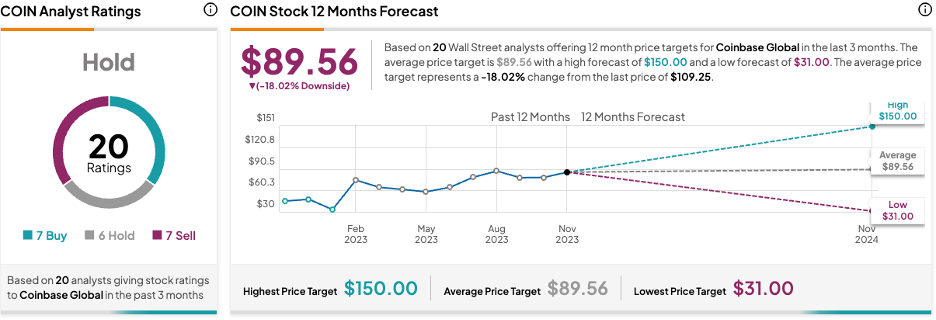

過去3カ月間のウォール街のアナリストレーティングは、「買い」が7人、「中立」が6人、「売り」が7人で、コンセンサス評価は「中立」です。平均目標株価は89.56ドルで、今後12カ月で18%の下振れリスクを示唆しています。

この下振れリスクは、コインベースの現在のバリュエーション水準を見ることでよく理解できます。同社は現在、9.0倍に近い予想PSR(株価売上高倍率)で評価されており、これは市場が今後数年間の売上高成長率に賭けていることを示唆しています。

しかし、コインベースが短期的には取引手数料に依存していることを考えると、仮想通貨の弱気市場が到来した場合には数十億ドル相当の取引量が減るため、コインベースに投資するためにプレミアム価格を払うことは非合理的に思えます。

結論:コインベースのバリュエーションはかなり高い

コインベースは、売上の多様化、新市場への拡大などにより、適切な方向に進んでいます。これらのポジティブな展開は称賛に値しますが、現在のバリュエーションはファンダメンタルズよりも先行しているようにみられ、コインベースへの投資家にリスクをもたらしています。

本記事は株式投資分析ツールTipRanksの許可を得て、Coinbase Stock’s (NASDAQ:COIN) Valuation is Getting Ahead of Itself原文の翻訳を中心にまとめています。

米国株