目次

ストーリーハイライト

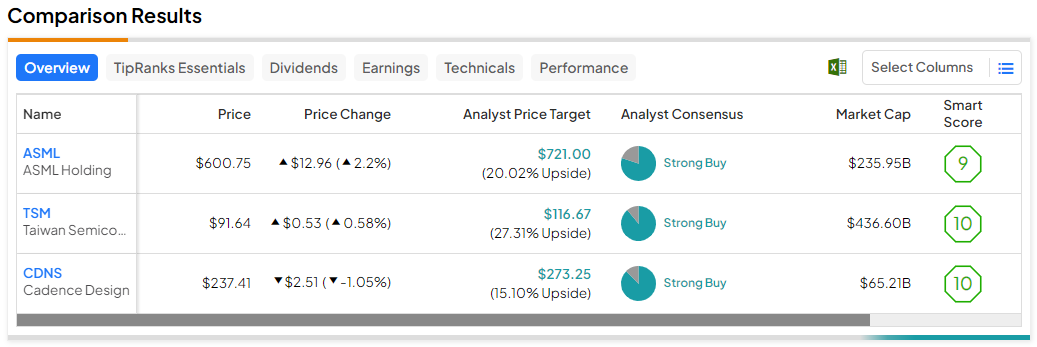

半導体株の急騰は止まりつつありますが、「強気買い」銘柄(ASML、台湾積体電路製造(TSMC)、ケイデンス・デザイン・システムズ)を除外しないでください。ウォール街はこの3銘柄を引き続き高く評価しています。

半導体が最も上昇しやすい時期はすでに終わったかもしれませんが、だからといってすべての半導体銘柄がこれから横ばいか下落する運命にあるわけではありません。ウォール街の数多くのアナリストは、ASML、TSMC、ケイデンス・デザイン・システムズのようなこの分野の大手企業のいくつかを依然として「強気買い」としています。

実際、生成人工知能(AI)の台頭を含む新たなテクノロジー・トレンドは、経済が減速に向かう中でも、半導体銘柄の幅広いバスケットを今後も好調に維持する可能性があります。

そこで、TipRanksの比較ツールで、前述した3つの「強気買い」半導体株をチェックしてみましょう。

ASML (NADSAQ:ASML)

まずは、半導体分野の一角を独占するASMLです。オランダに本社を置く半導体製造装置メーカーは、極端紫外線(EUV)露光装置市場で圧倒的な強さを誇っています。TipRanksの寄稿者Nikolaos Sismanis氏は最近、同社がその法的独占により、半導体分野全体で最も広い堀(強力な競合優位性)の1つを持っていることを強調しました。

多くの半導体製造企業がASMLとその最先端EUVシステムに依存していることを考えると、ASMLは間違いなく独占企業の一つです。

米国の対中国輸出規制の影響

ASMLの株価を圧迫する大きな逆風は、米中間の緊張の高まりから生じる規制にあります。実際、ASMLは半導体業界で重要な役割を担っているため、米国の輸出規制によって中国は技術的にかなり不利な立場に置かれることになるでしょう。ASMLにとって、このような輸出規制はしばらくの間、同社の売上を制限する可能性があります。

それでも、独占と広い堀は、将来の投資にとって素晴らしい特徴となるでしょう。最近の株価下落を考えると、投資家は控えめな価格で半導体分野の支配力を手に入れられるとも考えられます。

本稿執筆時点で、株価は2021年9月につけたピークから約33%下落しています。実際、地政学的リスクや、TF International Securitiesの著名アナリスト、Ming-Chi Kuo氏による最近のASMLやEUV需要予測の引き下げが響いています。

ASML株の目標株価は?

過去3カ月間のアナリストレーティングは、4件の「買い」、1件の「中立」で、コンセンサス評価は「強気買い」です。今後12カ月の平均目標株価721.00ドルは、約20%の上値余地を示唆しています。

台湾積体電路製造 (NYSE:TSM)

TSMCは台湾を本拠とする半導体ファウンドリーの巨大企業ですが、ここ数年はジェットコースターのような状況が続いています。その規模を考えると、TSMCの世界半導体市場への影響力は甚大です。同社が下がれば市場も下がります。また、TSMCの立地を考えると、同社への投資にはある程度の地政学的リスクが伴います。中国が台湾に進出する可能性は低いものの、ネガティブな影響が大きいイベントです。

半導体市場の好況時にその規模を活用

それでも、多くのアナリストはTSMCに対して強気です。同社は長年にわたり、半導体市場の好況時にその規模を効果的に利用してきました。

なお、TSMC株は直近の下落(高値から35%下落)後、実績PERは16.4倍で、半導体業界平均の31.8倍を大きく下回っています。地政学的リスクはどの程度なのでしょうか?アナリストの見方では、現在織り込まれているほどではないとみられます。

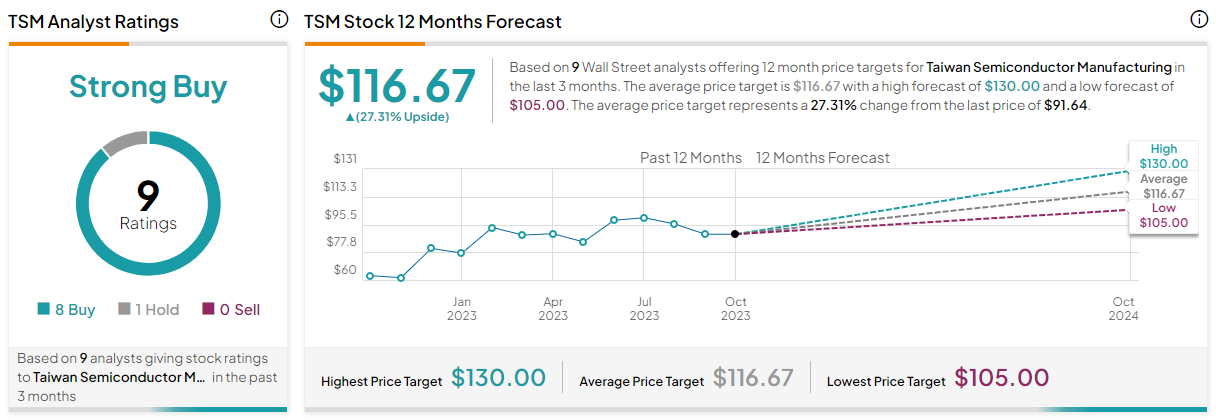

TSMC株の目標株価は?

過去3カ月間のアナリストレーティングは、「買い」が8件、「売り」が1件で、コンセンサス評価は「強気買い」です。今後12カ月の平均目標株価116.67ドルは、27.3%の上値余地を示唆しています。

ケイデンス・デザイン・システムズ (NASDAQ:CDNS)

最後に、半導体や電子機器の設計に使用される様々な製品を販売するケイデンス・デザイン・システムズです。顧客企業は同社製品を使うことで、半導体や5G機器などの設計・製造関連のコスト削減や開発期間の短縮が図れます。TSMCやASMLとは異なり、ケイデンスは年間を通して着実に史上最高値を更新し続けています。

本稿執筆時点では、株価は高値からわずか5%下落しただけで、年初来では50%近く上昇しています。AI関連銘柄でもあり、好調な第2四半期決算(EPSはコンセンサスの1.20ドルに対し1.26ドル)を発表したケイデンス株を、アナリストが好意的に見るのも不思議ではありません。

AIプラットフォームが新たな成長ドライバーに

同社の最新四半期は、ハードウェア・プラットフォーム(Palladium Z2やProtium X2など)の堅調な取り込みにより、売上高が13.3%増加しました。今後、同社のAIプラットフォーム(CerebrusやVerisiumなど)は、景気後退懸念がある中でも、新たな成長ドライバーとして機能する可能性があります。

強力なソリューションのラインナップにもかかわらず、実績PER 67.8倍は業界平均に対して非常に割高です。ケイデンスはプレミアムに値しますが、現在のプレミアムは行き過ぎと考えられます。

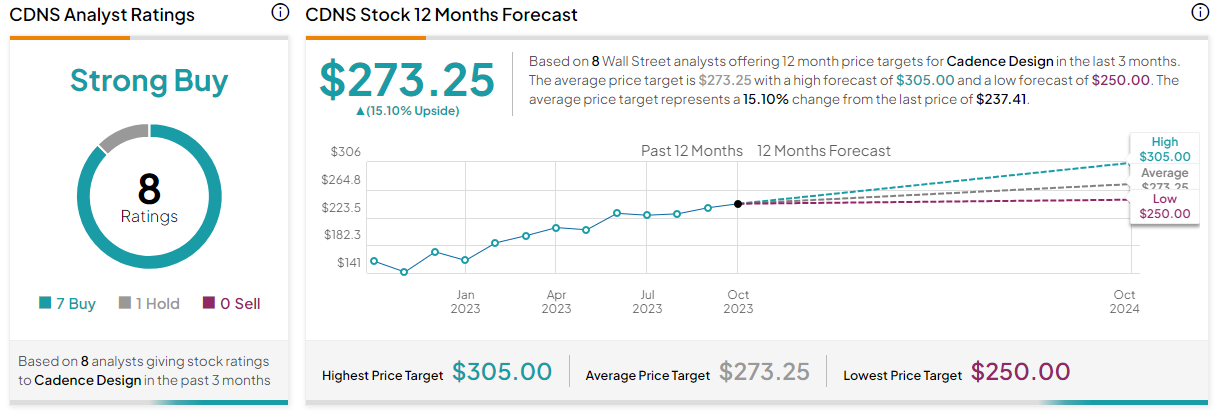

ケイデンス株の目標株価は?

過去3カ月間のアナリストレーティングは、「買い」が7件、「中立」が1件で、コンセンサス評価は「強気買い」です。今後12カ月の平均目標株価の273.25ドルは、15.1%の上値余地を示唆しています。

結論

ウォール街の多くの著名アナリストによれば、半導体株にはまだかなり上昇余地があります。AIは潜在的な成長ドライバーであり、企業が経済の荒波を乗り切るのに役立つ可能性があります。それでも、投資家は一部の半導体銘柄が抱える潜在的な地政学的リスクに留意する必要があります。なお、この記事で取り上げた3銘柄のうち、アナリストはTSMCが最も上昇する可能性(最大27%)があると見ています。

本記事は株式投資分析ツールTipRanksの許可を得て、ASML, TSM, CDNS: Missed the Chip Stock Rip? Analysts Still Love These 3 Stocks原文の翻訳を中心にまとめています。

米国株