目次

ストーリーハイライト

iシェアーズ・コア高配当株ETF(iShares Core High Dividend ETF, NYSEARCA:HDV)とシュワブ米国配当株ETF(Schwab U.S. Dividend Equity ETF, NYSEARCA:SCHD)は、優良スポンサーによる2つの人気配当ETFです。どちらも経費率が低く、有名な配当株をポートフォリオに組み入れ、配当利回りは3.5%から3.7%と、費用対効果の高い選択肢です。この記事では、2つのETFの違いや、配当投資家にとってどちらがより良い選択であるかについて説明します。

HDV ETFの戦略とは?

iシェアーズによると、HDVは「比較的高配当の米国株式で構成されるインデックス」に連動する投資成果を目指します。

このETFは、「定評あるクオリティの高い米国企業」に投資し、投資家に「財務の健全性をスクリーニングされた75銘柄の配当を支払う米国株式へのアクセス」を提供します。

SCHD ETFの戦略は?

一方、チャールズ・シュワブによると、SCHDは「配当の質と持続性に焦点を当てたインデックス」に連動する投資成果を目指します。SCHDは、「財務指標に基づき、同業他社と比較してファンダメンタルズの強さで選択された銘柄に投資します。」

ポートフォリオ分析

HDVは75銘柄を保有しており、上位10銘柄でポートフォリオの57.9%を占めているため、やや集中しています。以下は、TipRanksの保有銘柄ツールを使用したHDVの上位10銘柄の概要です。

HDVの上位保有銘柄のスマートスコアは良好

HDVの上位保有銘柄は、良好なスマートスコアが特徴です。スマートスコアは、TipRanksが作成した定量的な株式スコアリング・システムです。これは、8つの市場主要要因に基づいて銘柄に1から10までのスコアを与えます。8以上は「アウトパフォーム」と評価されます。

HDVの上位10銘柄のうち9銘柄がアウトパフォーム相当のスマートスコア8以上を獲得しており、エクソンモービル(NYSE:XOM)、シェブロン(NYSE:CVX)、ジョンソン・エンド・ジョンソン(NYSE:JNJ)、ベライゾン(NYSE:VZ)の4大保有銘柄はスマートスコア「パーフェクト10」を誇っており、これら銘柄のパフォーマンスは広範な市場を大きく上回る可能性があります。

HDVの保有銘柄のバリュエーションも魅力的です。iシェアーズによると、これらの銘柄の平均PER(株価収益率)は16.4倍で、S&P500 指数(SPX)のPER24倍と比較すると、市場全体の3分の2に過ぎません。

SCHD、集中度はHDVよりやや低く

一方、SCHDはHDVより少し分散されており、集中度はやや低くなっています。100銘柄を保有し、上位10銘柄で運用資産の40%を占めています。以下は、TipRanksの保有銘柄ツールの使用によるSCHDの上位10銘柄の概要です。

SCHDの上位10銘柄のうち7銘柄がアウトパフォーム相当のスマートスコアを獲得しており、これは立派な評価ですが、スマートスコアに関してはHDVが優勢です。

HDVとSCHDは、ベライゾン、シェブロン、アッヴィ (NYSE:ABBV)、コカ・コーラ (NYSE:KO)などの上位10銘柄を共有しています。SCHDの保有銘柄のバリュエーションもHDVのそれと酷似しており、HDVのポートフォリオはPER16.1倍(5月31日現在)であるため、両ETFとも市場全体に対して実質的なディスカウントを提供しています。

同様の配当

両ETFは配当利回りも非常に似ています。SCHDの配当利回りは3.7%で、12年連続で配当を支払い、配当規模を拡大しています。HDVの配当利回りは3.5%で、同じく12年連続で配当を行っていますが、2年連続で増配しているだけです。

さらに、SCHDは過去5年間、年平均成長率(CAGR)11.8%という高い水準で配当を増やしているのに対し、HDVのCAGRは4.5%と大幅に低い水準です。

両ETFの配当利回りは同程度ですが、配当成長率ではSCHDに軍配が上がります。

長期リターンの違い

この2つの配当株ETFの長期的なリターンを見ることも重要です。過去3年間のHDVの年率リターンは7.8%(5月31日時点)であり、SCHDの3年間の年率リターンの4.2%(同日時点)を上回っています。

しかし、より長い5年間の時間軸に移すと、SCHDはHDVを大幅にアウトパフォームしており、HDVの8.3%の年率リターン(5月31日現在)に対し、SCHDは13.4%の年率リターンを記録しました。

また、HDVの10年リターンが7.9%(5月31日現在)であるのに対し、SCHDは11.0%(5月31日現在)と、10年ベースでもHDVを大きく上回っています。

つまり、直近ではHDVの方が良好なパフォーマンスを示していますが、SCHDは過去5年と10年の両方でより強力なパフォーマンスを記録しており、長期的なリターンに関してはSCHDの圧勝となっています。

費用対効果の高い選択肢

どちらのETFも、手数料の低さから投資家にとって素晴らしい選択肢です。HDVの経費率はわずか0.08%で、このETFの投資家が毎年1万ドルの投資に対して支払う手数料はわずか8ドルです。SCHDはさらに安く、経費率は0.06%です。つまり、SCHDに同額を投資した投資家が年間に支払う手数料はわずか6ドルです。

各ETFが今後毎年5%のリターンを上げると仮定すると、HDVに1万ドル投資した投資家は10年間で105ドルの手数料を支払うことになり、SCHDに同様に投資した投資家はわずか77ドルの手数料を支払うことになります。

どちらも投資家にとって費用対効果の高い選択肢であり、これだけ手数料が低ければ、その差はごくわずかです。しかし、このカテゴリーではSCHDがわずかに優勢です。

アナリストによれば、HDVは「買い」か?

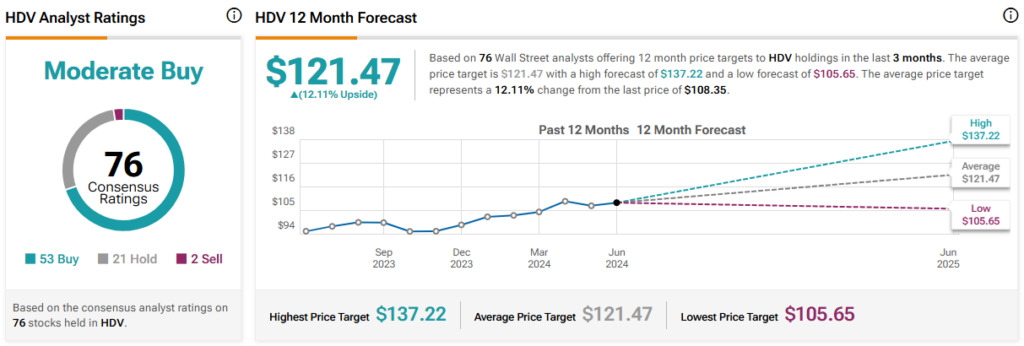

ウォール街に目を向けると、TipRanksによれば、HDVのアナリスト・コンセンサス評価は「中程度の買い」です。これは、ポートフォリオで保有する各銘柄の過去3カ月間のコンセンサス評価の、53件の「買い」、21件の「中立」、2件の「売り」に基づいています。HDVの平均目標価格の121.47ドルは、今後12カ月で12.1%の上値余地を示唆しています。

アナリストによれば、SCHD は「買い」か?

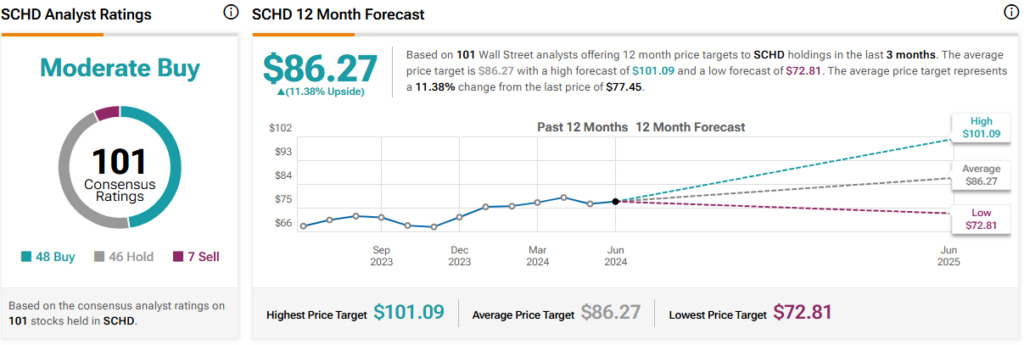

TipRanksによれば、SCHDのコンセンサス評価は「中程度の買い」です。これは、過去3カ月間のアナリストレーティングのコンセンサス評価である、48件の「買い」、46件の「中立」、7件の「売り」に基づいています。SCHDの平均目標価格の86.27ドルは、今後12カ月で11.4%の上値余地を示唆しています。

勝者の選択

これら2つのETFは、同程度の配当利回り、同程度の今後12カ月の平均目標株価上昇率、同程度に低い経費率を特徴としています。また、いくつかの違いはあるものの、両ポートフォリオは極めて類似したバリュエーションで取引されています。

HDVはここ数年、SCHDをアウトパフォームしていますが、SCHDは過去5年間および10年間、HDVを大きくアウトパフォームしています。この長期的なアウトパフォー マンスは、SCHD の配当成長率の高さと相まって、投資家にとって SCHD の方が良い選択であると考えられます。

本記事は株式投資分析ツールTipRanksの許可を得て、HDV vs. SCHD: Which Is the Better Dividend ETF?原文の翻訳を中心にまとめています。

米国株