ストーリーハイライト

バンク・オブ・アメリカのチーフ・ストラテジスト、サビタ・スブラマニアン氏は、市場の状況を注意深く観察し、投資家の一般的な動向を追っています。「センチメントは昨年に比べて高まっています。しかし、強気相場が通常終わるような高揚感は見られません」と同氏は述べています。

さらに、バンカメ独自の市場指標であるセル・サイド・インジケータは、依然として「ニュートラル」領域にあり、このインジケータがニュートラルであるとき、株式は堅調なリターンをもたらす傾向があると同氏は述べています。

強気相場にはまだ上昇余地

このことから、この強気相場にはまだ上昇の余地があるように思われます。スブラマニアン氏の同僚は、今後数カ月のうちに上昇すると思われる2銘柄をピックアップしています。

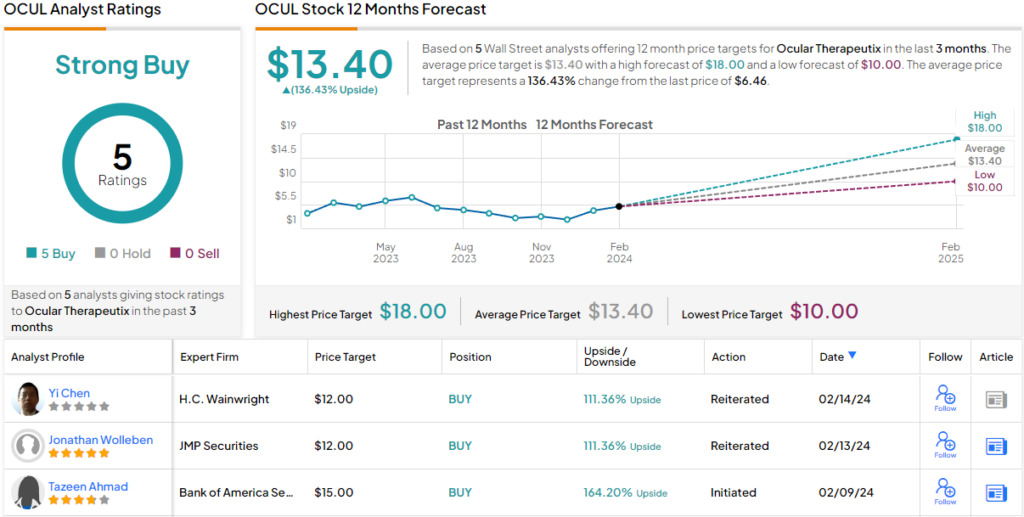

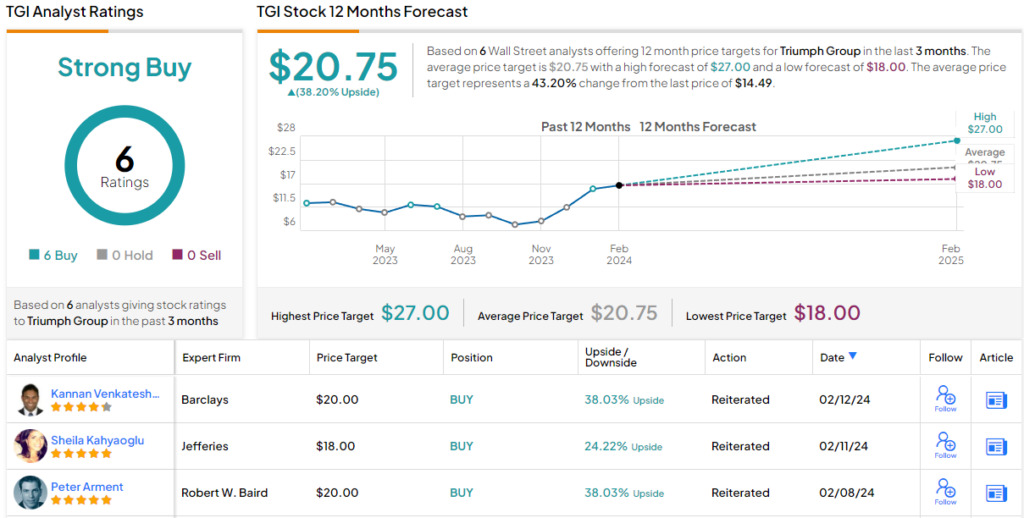

実際、これらの銘柄を評価しているのは、バンカメだけではありません。TipRanksによると、アナリストのコンセンサス評価は、両銘柄とも「強気買い」です。詳しく見てみましょう。

オキュラー・セラピューティクス(OCUL)

最初に紹介するのは、目や視覚に影響を及ぼす疾患に対する新たな治療法の開発に注力するバイオ医薬品企業です。オキュラーの新しい治療薬は、独自の生体吸収性ハイドロゲル製剤であるElutyxをベースにしています。このゲル製剤は、多くの患者が耐え難いと感じている眼への注射や点眼を使わずに、治療薬を眼に直接導入できるように特別に設計されています。

オキュラーは、最先端のバイオ医薬品企業にはあまり見られない幸運にも恵まれており、承認済みの製品が市販されているほか、臨床試験パイプラインの後期段階にある有望な医薬品もあります。

オキュラーは現在2つの製品を販売しています。1つ目は白内障手術後に使用する切開癒合剤のReSureです。もう1つはDextenzaで、術後に目の痛みや炎症を治療するための薬剤です。Dextenzaは2018年から発売されており、同社の主な売上となっており、直近の報告期間である2023年第3四半期には1,500万ドルの売上高を創出しました。

パイプラインについては、オキュラーの主要候補はAxpaxliです。この新薬候補は、湿性加齢黄斑変性症と糖尿病性網膜症の2つの適応症で研究中です。

新薬候補が治療パラダイムを変える可能性

Axpaxliプログラムは、バンク・オブ・アメリカのTazeen Ahmad氏を含む業界アナリストの注目を集めており、同氏は、この新薬候補が湿性加齢黄斑変性症の治療パラダイムを変える可能性があると評価しています。

Ahmad氏は、オキュラーに「買い」レーティングを付け、15ドルの目標株価は、今後12カ月で164%の上値余地を示唆しています。

TipRanksによれば、過去3カ月間のアナリストレーティングは、5人のアナリスト全員が「買い」を付けており、コンセンサス評価は「強気買い」です。平均目標株価は13.40ドルで、現在の株価5.68ドルから1年間で136%の上値余地を示唆しています。

トライアンフ・グループ (TGI)

2つ目の銘柄は、航空宇宙産業関連のトライアンフ・グループです。同社はエンジニアリング会社で、民間および軍用機の運航企業にサービス、構造、システム、サポートを提供しています。同社は、航空機のメンテナンスや維持、改造、オーバーホールなどのサポートを提供し、航空会社の旅客機から米陸軍の輸送ヘリコプターまで、あらゆるタイプの航空機を扱っています。このような必須サービスを提供できる会社はほとんどないため、トライアンフは航空業界では傑出した存在です。

トライアンフは、8カ国28拠点で4,800人以上の従業員を擁しています。このネットワークは、軍、大手民間航空会社、小規模な地域航空会社、旅客・貨物輸送会社、航空機および部品のOEMメーカーと協力しています。トライアンフは、直近の会計年度で13億ドル以上の売上高を創出しました。

継続的な成功を示唆するプロダクトサポート事業の売却

トライアンフの継続的な成功を示唆するニュースが最近いくつかありました。特に重要なのは、12月のAARコーポレーションへのプロダクトサポート事業の売却に関するものです。この取引は2024年度第1四半期中に完了する見込みで、評価額は7億2,500万ドル、税引き後純収入は7億ドルになる見込みです。

なお2月には、トライアンフは2023年12月31日を期末とする第3四半期決算を発表しました。売上高は2億8,500万ドルで、前年同期比9%増でしたが、予想には8300万ドル届きませんでした。非GAAP(米国会計基準)ベースのEPS(1株当たり利益)は16セントの純損失で、予想よりも30セント大きいものでした。

事業売却はトライアンフに変革をもたらすイベント

バンク・オブ・アメリカのアナリスト、ロナルド・エプスタイン氏は、この銘柄のカバレッジで重要なポイントは、プロダクトサポート事業の取引と、それが株式に与える影響であると指摘しています。エプスタイン氏はトライアンフについて、次のように述べています。「最近のプロダクト・サポート・グループの7億2,500万ドルでの売却は、同社にとって変革をもたらすイベントだと思います。(中略)この買収が発表されて以来、株価は20%以上急騰していますが、現在の高いバリュエーション・レベルにはさらなる上昇余地があると見ています。より焦点の絞られたポートフォリオとより強固なバランスシートが、トライアンフの株価を支えています」

エプスタイン氏はトライアンフ株を「買い」と評価し、目標株価の21ドルは、今後12カ月で40%の上値余地を示唆しています。

過去3カ月間のアナリストレーティングは、6人のアナリスト全員が「買い」を付けており、コンセンサス評価は「強気買い」です。株式は15ドルで取引されており、平均目標株価は20.75ドルで、今後12カ月で38%の上値余地を示唆しています。

魅力的なバリュエーションで取引されている銘柄のグッドアイデアを見つけるには、TipRanksの株式に関するあらゆる見識を統合し、新設されたツールであるTipRanksのBest Stocks to Buyをご覧ください。

本記事は株式投資分析ツールTipRanksの許可を得て、Bank of America Predicts up to 160% Rally for These 2 Stocks — Here’s Why They Have Solid Upside原文の翻訳を中心にまとめています。

米国株