目次

ストーリーハイライト

有名なアーク・イノベーションETF(NYSEARCA:ARKK)と、あまり知られていないスピア・アルファETF(NASDAQ:SPRX)は、破壊的な成長株に投資するアクティブ運用テックETF(上場投資信託)です。昨年は2つとも素晴らしいリターンを上げ、ARKKは67.6%の上昇を記録し、SPRXはさらに目を見張る88.0%の上昇を記録しました。では、アクティブ運用テックETFとしては、どちらが優れているのでしょうか?

ARKK ETFの戦略とは?

2014年に設定されたアーク・インベストのフラッグシップETFは、アーク・インベスト創業者兼CIOのキャシー・ウッド氏の知名度により、今日の市場で最も有名で話題になっているアクティブ運用型ETFの一つです。現在、ARKKの運用資産は81億ドルに達しています。

ARKKは、「破壊的イノベーション」を推進する企業に投資しています。ARKKは、破壊的イノベーションを「世界の仕組みを変える可能性のある、技術的に可能になった新製品やサービスの導入」と説明しています。アークによると、これらの投資対象には、DNA技術や「ゲノム革命」、AI(人工知能)や「次世代インターネット」、オートメーション、ロボット工学、エネルギー貯蔵、フィンテックに関わる企業が含まれます。

SPRX ETFの戦略は?

一方、比較的注目度の低いSPRXは2021年8月にデビューしました。AUMは7,500万ドルで、ARKKよりはるかに小さく、知名度も低いです。

スピア・アルファETFは、スピア・ファンズが提供するアクティブ運用ETFで、同ファンドによると、「産業テクノロジーの画期的なトレンドから恩恵を受けている企業に投資する」とのことです。

SPRXの狙いは、AI、オートメーションとロボット工学、企業のデジタル化、環境重視と脱炭素化、フォトニクスと積層造形(3Dプリンティング)、宇宙探査などの長期的な構造テーマで、「さまざまなバリューチェーンの受益者で過小評価されている機会」を見つけて投資することです。SPRXは長期的な資本成長を目指します。

ご覧のように、各ETFで独自の投資分野もありますが、AIやロボット工学などの分野では重複する部分もあります。

パフォーマンス

戦略の具体的内容は若干異なりますが、これらのETFはどちらも破壊的な成長株やテクノロジー株から大きなリターンを得る可能性をターゲットにしています。

SPRXは2021年にローンチされたばかりであり、通年実績が入手可能な最初の年が2022年であるため、2022年と2023年の実績を比較してみましょう。

2022年は共に大きな損失、そして2023年には見事な回復

2022 年は、テック株とグロース株が不調でした。当然のことながら、ARKKもSPRXも苦しみました。SPRXは年間45%の損失、ARKKはさらに悪いパフォーマンスで67.0%の損失となりました。

これらは大きな損失でしたが、両ファンドとも戦略を堅持し、2023年には見事に回復しました。ARKKの年間リターンは67.6%で、SPRXはさらに優れた88.0%でした。2024年現在のところ、ARKKは13.3%減、SPRXは1.3%増となっています。

これらの結果から、2022年の損失はSPRXの方が小さく、2023年の上昇はやはりSPRXの方が大きく、2024年のこれまでのパフォーマンスもSPRXの方が優れているため、直接対決パフォーマンスではSPRXが勝者となります。

ポートフォリオ比較

2つのETFは分散投資をしているわけではありません。ARKKは37銘柄を保有しており、その上位10銘柄がファンドの60.8%を占めています。

以下はTipRanksの保有銘柄ツールを使ったARKKの上位10銘柄の概要です。

一方、SPRXは27銘柄を保有し、上位10銘柄でファンドの74.0%を占めています。以下は、TipRanksの保有状況ツールを使ったSPRXの保有上位10銘柄の概要です。

ご覧の通り、保有銘柄は異なりますが、両ETFとも高い成長が見込まれる最先端企業の株式を入れています。

SPRX、最大保有銘柄のエヌビディアがリターンに貢献

両ETFとも、それぞれの上位保有銘柄への大きな集中の恩恵を受けており、過去1年間に素晴らしいリターンを創出しました。例えば、ARKKの最大保有銘柄である暗号取引所コインベース・グローバル(NASDAQ:COIN)は、ETF内で11.8%のウェイトを占め、過去1年間で265.1%上昇しました。一方、SPRXの最大の保有銘柄である半導体大手のエヌビディア(NASDAQ:NVDA)のウェイトは12.8%で、過去1年間で280%のリターンを上げています。

ARKK、上位10銘柄のいくつかは下落

SPRXの過去1年間のパフォーマンスがARKKを上回っている主な理由は、上位の保有銘柄が同様の素晴らしい結果を出している一方で、ARKKには、過去1年間で10.7%下落したユニティ・ソフトウェア (NYSE:U)や、ズーム・ビデオ (NASDAQ:ZM)、テスラ (NASDAQ:TSLA)、ブロック (NYSE:SQ)、ロク (NASDAQ:ROKU)のような小幅下落または足踏み状態の銘柄など、昨年のパフォーマンスを低下させた上位10銘柄がいくつかあることです。

一方、SPRXの上位10銘柄はすべて25%以上のリターンを創出しており、全体的なパフォーマンスは向上しています。

スマートスコアでは、SPRXの方が有利

SPRXの上位10銘柄のうち、「アウトパフォーム」相当のスマートスコアが8以上の銘柄は4つありますが、ARKKはわずか2つです。スマートスコアは、TipRanksが独自に開発した定量的な株式スコアリング・システムです。8つの市場主要要因に基づき、銘柄を1から10までのスコアで評価します。8点以上はアウトパフォームと評価されます。

これらのスマートスコアに基づくと、SPRXはARKKより若干有利なようです。実際、SPRX自体のスマートスコアは10点満点中7点、一方ARKKのスコアは10点満点中6点です。

手数料の比較

興味深いことに、ARKKとSPRXの経費率は同じ0.75%です。つまり、1万ドルをどちらのETFに投資しても、年間75ドルの手数料を支払うことになります。

0.75%はかなり高い経費率ですが、これらはアクティブ運用ETFであり、一般的にインデックスETFよりもかなり割高なことを忘れてはなりません。ETFが昨年のようなリターンを創出するのであれば、経費率を気にする投資家は少ないでしょうが、2022年のようにETFが苦戦するようであれば、この経費率は痛手となるでしょう。

アナリストによれば、ARKKは「買い」?

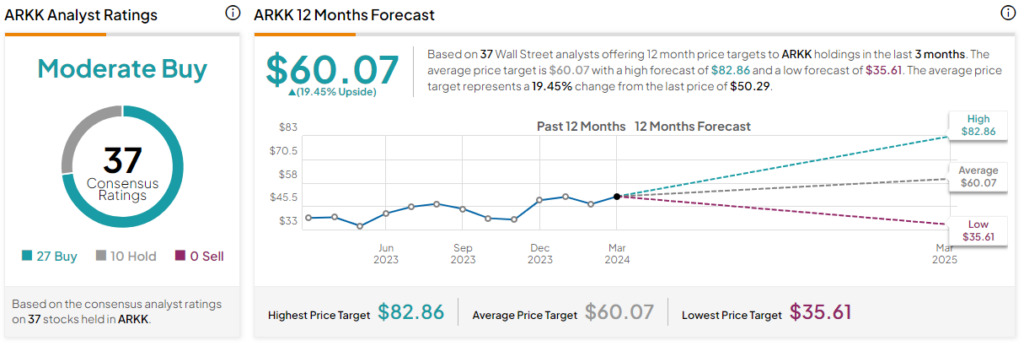

ウォール街に目を向けると、TipRanksによれば、ARKKのコンセンサス評価は「中程度の買い」です。これは、ポートフォリオで保有する各銘柄のコンセンサス評価に基づきます。過去3カ月間では、27銘柄が「買い」、10銘柄が「中立」、「売り」はゼロです。ARKKの平均目標価格の60.07ドルは、今後12カ月で19.45%の上値余地を示唆しています。

アナリストによれば、SPRXは「買い」?

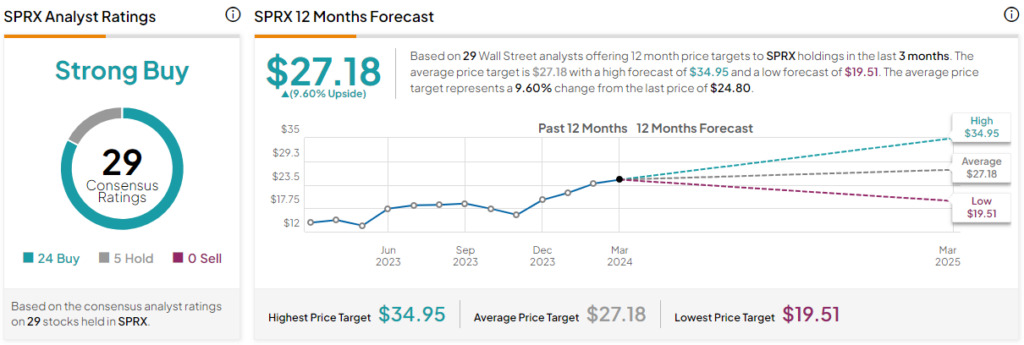

一方、SPRXのコンセンサス評価は「強気買い」で、過去3カ月間の保有銘柄のコンセンサス評価である「買い」24銘柄、「中立」5銘柄、「売り」0銘柄に基づきます。SPRXの平均目標価格の27.18ドルは、今後12カ月で9.6%の上値余地を示唆しています。

SPRXは「強気買い」の評価を得ていますが、アナリストはARKKの方が上昇余地が大きいと見ています。

そして勝者は?

これらのETFは、どちらもアクティブ運用で、破壊的テック銘柄に積極的にフォーカスしている点で似ています。テック株やより投機的なグロース株が好調を維持する環境では、両ETFとも素晴らしいリターンを創出するでしょうが、そういった株が下振れした場合は、両ETFとも急反落する可能性があります。

2つのETFの経費率は同じで、アナリストはARKKの方が上昇余地が大きいと見ていますが、SPRXのポテンシャルも大きいです。SPRXはARKKをアウトパフォームしており、2022年の弱気相場では損失がより小さく、2023年の強気相場ではリターンはより大きくなりました。2024年も今のところARKKをアウトパフォームしています。さらに、TipRanksのスマートスコア・システムは、SPRXのポートフォリオに若干の優位性を与えています。

本記事は株式投資分析ツールTipRanksの許可を得て、ARKK vs. SPRX: Battle of the Active Tech ETFs原文の翻訳を中心にまとめています。

米国株