目次

ストーリーハイライト

REITへの投資は、魅力的な配当と、巨大な商業不動産市場への投資機会を投資家にもたらします。

ウォール街のアナリストによる、2024年4月に買うべきREIT(不動産投資信託)ベスト3です。REITは人気の配当投資手段です。ガイドラインによると、REITは課税所得の少なくとも90%を配当として株主に支払うことになっています。REITは、法人税の支払いを免除する一定のガイドラインに従わなければなりません。これにより、REITはより多くの資金を事業に振り向け、より多くの利益を得ることができます。

REITの大きなメリットは、個人投資家だけでは難しい大規模商業施設への投資機会を得られることです。以下で取り上げる3REITは、異なるサブセクターに属していますが、アナリストの支持と高い目標価格を獲得しており、検討の価値があります。

1位 プロロジス (Prologis, Inc., NYSE:PLD)

プロロジスは、巨大な都市部の近くに位置する倉庫に投資し、物流・流通施設に特化した米国籍のREITです。現在、プロロジスの顧客は6,700社以上にのぼります。毎年、2.7兆ドル相当の経済価値のある商品が同REITの施設を通過しています。これは、プロロジスが物流REIT分野で巨大な存在であることを示すものであり、アナリストの強気スタンスを説明するものです。

2月、プロロジスの取締役会は年率10%の配当引き上げを承認しました。3月29日には、1株当たり0.96ドル(配当利回り3%)の四半期配当を支払いました。

プロロジスの業績は、8四半期中7四半期連続でアナリストのコンセンサス予想を上回っています。2024年第1四半期の希薄化後1株当たり利益(EPS)は前年同期比26%増の0.63ドルで、収入は10.7%増の19.6億ドルでした。第1四半期はコンセンサスを上回ったものの、2024年の見通しを下方修正したため、4月17日の決算発表後、6%急落しました。

不透明なマクロ環境と高金利により、顧客はコスト削減を余儀なくされており、リースのペースは鈍化しています。経営陣は、今後数四半期は事業の勢いが減速すると予想しています。過去1年間で、プロロジスの価格は14.5%下落しました。

ウォール街の見方は?

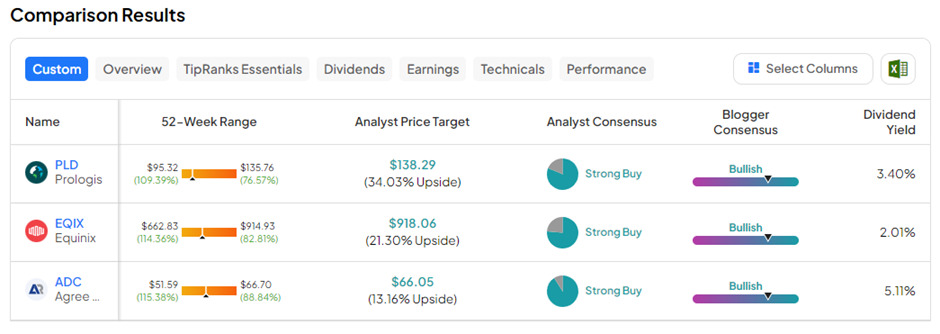

TipRanksによれば、プロロジスのコンセンサス評価は「強気買い」で、これは過去3カ月間のアナリストレーティング、「買い」13人、「中立」3人に基づいています。平均目標価格の146.29ドルは、今後12カ月で41.8%の上値余地を示唆しています。

2位 エクイニクス(Equinix, Inc., NASDAQ:EQIX)

エクイニクスは、カリフォルニアを本拠とするデジタルインフラREITで、米州、欧州、中東・アフリカ、アジア太平洋地域でデータセンター、相互接続ソリューションなどを提供しています。同REITは、金融、製造、小売、運輸、政府、ヘルスケア、教育の各分野で、デジタルファーストの世界を相互接続しています。

エクイニクスは、AIモデルのトレーニングやクラウドイニシアチブを行うために、ハイパースケールのデータセンターやデジタルインフラに依存する企業がますます増えていることから、AIの波から大きな恩恵を受けることになるでしょう。

2023年10月、エクイニクスの取締役会は四半期配当を25%増やし、1株当たり4.26ドルにすることを承認しました。これにより、現在の配当利回りは2.05%となります。

2023年の通期収入は前年比13%増の81億9,000万ドル、希薄化後EPSは34%増の10.31ドルでした。2024年の通期収入は、前年比7~9%増の87億9,300万~88億9,300万ドルになると予想しています。なお、5月1日に発表される予定の2024年度第1四半期決算では、収入は21億2,700万ドルから21億4,700万ドルの範囲で、前年同期比1%から2%の成長を見込んでいます。

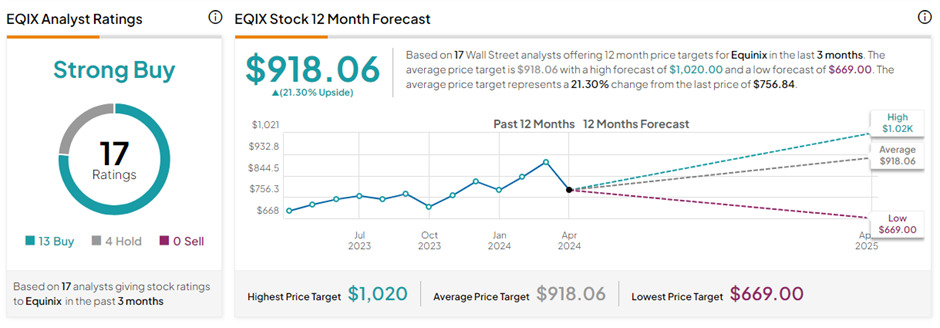

エクイニクスは「買い」か?

TipRanksによれば、エクイニクスの過去3カ月間のアナリストレーティングは、「買い」が13人、「中立」が4人で、コンセンサス評価は「強気買い」です。エクイニクスの平均目標価格の918.06ドルは、今後12カ月で21.3%の上値余地を示唆しています。過去1年間で、エクイニクスは6.6%上昇しました。

3位 アグリー・リアルティ (Agree Realty Corp., NYSE:ADC)

アグリー・リアルティは米国籍のREITで、商業施設関連不動産の取得、保有、管理を展開しています。2024年3月31日現在、米国49 州に施設が所在し、約 4,500 万平方フィートの総賃貸可能面積を有する、2,161 物件のポートフォリオを所有・運営しています。同社が所有する小売物件は、米国最大のオムニチャネル小売企業数社にネットリースされています。

アグリー・リアルティは同様のREITとは異なり、毎月配当を出しています。同REITの取締役会は3月、毎月の配当を前月比1.2%増の1株当たり0.25ドルに引き上げました。現在の配当利回りは5.2%で、セクター平均利回り上回る魅力的なものです。

4月23日、アグリー・リアルティは2024年第1四半期決算を発表し、希薄化後EPSは前年同期比2.4%減の0.43ドルで、アナリスト予想0.45ドルを下回りました。一方、収入は前年同期比18%増の1億4,945万ドルとなり、コンセンサスを上回りました。

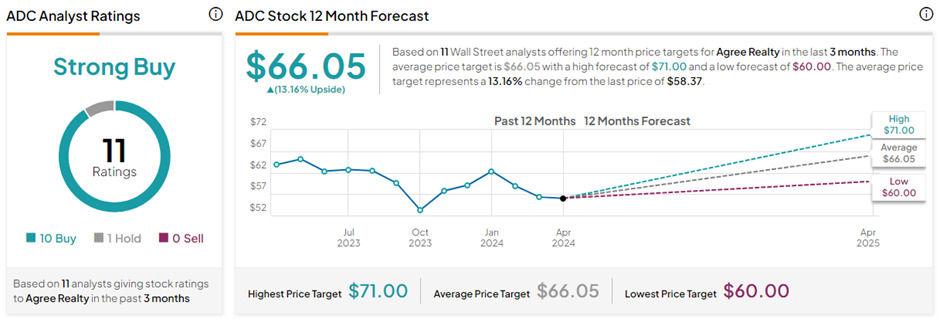

ウォール街の見方は?

TipRanksによれば、アグリー・リアルティの過去3カ月間のアナリストレーティングは、「買い」が10人、「中立」が1人で、コンセンサス評価は「強気買い」です。平均目標価格の66.05ドルは、今後12カ月で13.2%の上値余地を示唆しています。アグリー・リアルティは過去1年間で12.7%下落しています。

結論

REITへの投資の主な利点は、安定した配当、高いリターンの可能性、直接的な不動産投資と比べた場合の流動性の高さ、他の銘柄よりも低い価格変動率などです。前述のREIT3銘柄はアナリストに支持されており、ポートフォリオの分散と強化のために検討できるでしょう。

本記事は株式投資分析ツールTipRanksの許可を得て、3 Best REIT Stocks to Buy in April 2024, According to Analysts原文の翻訳を中心にまとめています。

米国株