ストーリーハイライト

ライドシェアおよびデリバリー大手のウーバー(UBER)の第2四半期(2024年4-6月期)の収益は、売上高の大幅な増加と収益性の改善を示しました。最近の株価落ち込みにもかかわらず、フリーキャッシュフローの増加と明るい見通しは、魅力的な投資機会を提供しているとみられます。

ウーバーの第2四半期決算は、同社の最近の株価下落が魅力的な投資機会であることを示しています。同社は過去最高の売上高を達成し、成長を加速させ、収益性を大幅に向上させています。 ユーザーベースの拡大と単位経済の改善により効率的に規模を拡大していくとみられ、同社の収益性はこれまで以上に堅固であると思われます。

同社の株価は52週高値から12%低い水準で推移していますが、同社の事業の勢いと雪だるま式に増加するフリーキャッシュフローを考慮すると、現在の株価は魅力的な水準であるといえます。

驚異的な売上高成長の勢い

ウーバーの最近の売上高の伸びは並外れたものがあります。2020年には新型コロナパンデミックが吹き荒れ、外出禁止令やソーシャル・ディスタンス(社会的距離)の措置により屋外での活動や旅行が大幅に減少し、同社の配車サービスに対する需要が減少しました。その結果、同社の売上高は前年比14.3%減の111億ドルとなりました。しかし、その後ウーバーは目覚ましい成長を遂げ、過去12カ月間の売上高は大幅に増加し、400億ドルを超えました。

同社は勢いを維持しており、直近の第2四半期の業績では成長が加速していることが示されています。具体的には、売上高は前年同期比15.9%増の過去最高の107億ドルに達し、前四半期の14.8%増、前年同期の14.3%増を上回りました。

総予約件数と乗車頻度が著しく増加

さらに、このかなり素晴らしい決算は、総予約件数と乗車頻度の著しい増加によって支えられました。総予約件数は、為替レートを一定とした場合で前年同期比21%増加し、乗車回数の21%増と直接連動しています。さらに、740万人のドライバーと配達員からなるグローバルネットワークを背景に、ユーザー数も14%増え、利用頻度も6%増加しました。

興味深いことに、デリバリーセグメントも成長に大きく貢献し、特にウーバー Eatsを通じて好調な業績を示しました。特に米国では、初めて利用する消費者の数が過去5四半期で最高水準に達し、成長の加速というストーリーを裏付ける結果となりました。

収益性の改善が現在のバリュエーションをサポート

収益性に焦点を移すと、ウーバーのデリバリーセグメントの改善は、強気な見通しを裏付ける唯一のポジティブな展開ではありません。特に、投資家はこれまで、同社の収益性が十分でないことや、株式報酬(SBC)の水準が高いことを理由に、同社の株式を厳しく見てきました。しかし、収益性が大幅に改善し、売上高に占めるSBCの割合が減少したことで、状況は変化しました。

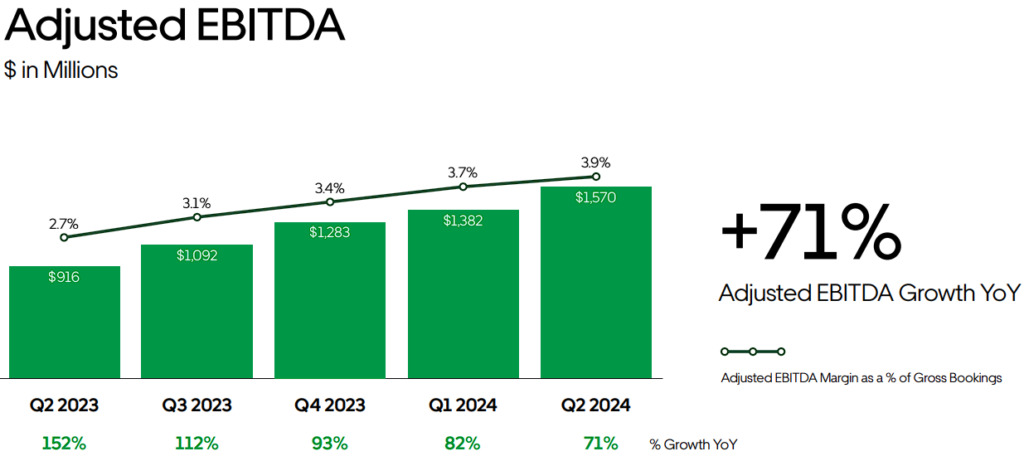

第2四半期には、ウーバーの収益性は劇的に改善し、調整後EBITDA(利払い前・税引き前・減価償却前利益)は前年同期比71%増の16億ドルに達しました(下のグラフ参照)。この数字は総予約額の3.9%を占め、昨年の2.7%から大幅に拡大しました。この増加は主に、企業規模の拡大に伴う単位当たりの経済性の改善によるものです。

出所:ウーバー

さらに、広告収入も利益率に著しい影響を与えています。ウーバーの広告収入の年間売上高は現在10億ドルを超えており、ウーバーがドライバーに支払う必要のある配達/輸送とは異なり、広告収入は基本的に最終利益に流れます。

フリーキャッシュフローの急速な増加に注目

さらに、バリュエーションの観点からは、ウーバーのフリーキャッシュフローに注目することが有益です。過去12カ月間に、フリーキャッシュフローは47.5億ドルに急増し、前年同期比で173%の増加となりました。もちろん、企業がSBCを通じてフリーキャッシュフローを水増しすることがあるため、フリーキャッシュフローについては慎重な見方が必要です。しかし、ウーバーのSBCは現在、売上高のわずか4.7%に減少しており、これはかなり妥当な水準であると思われます。

今後について、ウォール街は、ウーバーのフリーキャッシュフローは今年57.4億ドルに達し、来年には35%増の77.5億ドルに達すると予測しています。したがって、ウーバーの株価は現在、今年のフリーキャッシュフローの約27倍、来年のフリーキャッシュフローの約20倍で取引されています。ウーバーのフリーキャッシュフローの急速な成長と全体的な勢いを考えると、株価フリーキャッシュフロー倍率はかなり魅力的であり、株価の現在の水準から上昇する可能性を示しているとみられます。

ウーバー株は「買い」か?

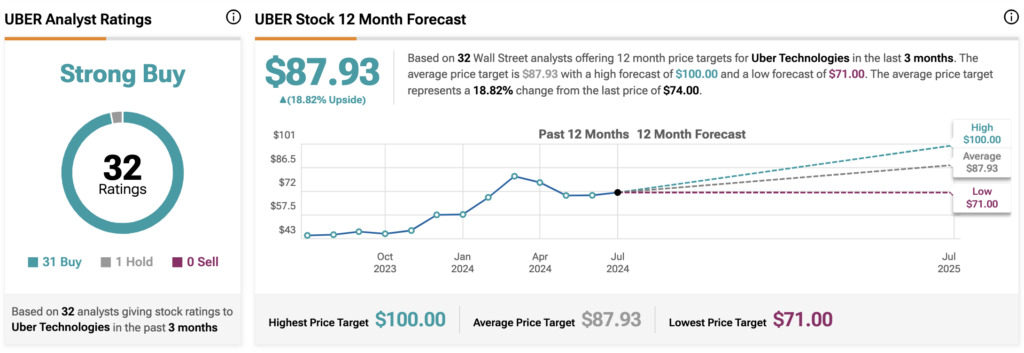

ウォール街のウーバー株式に対する見方は、TipRanksによれば、過去3カ月間のアナリストレーティングは、「買い」が31人、「中立」が1人で、コンセンサス評価は「強気買い」です。平均目標株価は87.93ドルで、今後12カ月で19.67%の上値余地を示唆しています。

ウーバー株の売買にあたり、最も信頼のおけるアナリストをお探しであれば、ゴールドマン・サックスのEric Sheridan氏が最有力候補です。過去1年間の彼のレーティングは平均44.29%という素晴らしいリターンを達成しており、成功率は89%という驚異的な数字を誇ります。

結論

ウーバーの第2四半期決算は投資家にとって非常に魅力的な内容でした。同社の過去最高の売上高、加速する成長、収益性の改善、そして大きなフリーキャッシュフローは、同社の強気な勢いと拡大能力を反映しています。 株価が52週高値をやや下回る水準で取引されており、特にウォール街がフリーキャッシュフローを楽観的に予測していることを考えると、投資家にとってはかなり魅力的な水準でウーバー株を購入できる機会と考えられます。

本記事は株式投資分析ツールTipRanksの許可を得て、Uber (NYSE:UBER) Shows Strong Upside Potential After Recent Dipの原文翻訳を中心にまとめています。

米国株