目次

ストーリーハイライト

金融株のETF(上場投資信託)である金融セレクト・セクターSPDRファンドは、過去1年間で24.2%上昇しています。保有銘柄の好業績が相次いでいることに加え、これらの銘柄のバリュエーションが割安であることから、市場が大型ハイテク株以外にシフトする中、投資家にとって魅力的な投資先となっています。

多くの人気テック銘柄が弱含みの兆しを見せている一方、金融株は静かに勢いを増しており、割安なバリュエーションからさらなる上昇を享受する好位置につけているようです。テクノロジーセクターほど注目を浴びているわけではありませんが、金融セクターは好調です。その金融セクターの米国籍ETFである金融セレクト・セクターSPDRファンド(Financial Select Sector SPDR Fund, XLF)は最近史上最高値を更新し、過去1カ月で4.4%上昇しました。

過去1カ月間では、テック株ETFが横ばいなのに対し、金融株ETFは4.4%上昇

同時に、テックセクターと対をなすテクノロジー・セレクト・セクターSPDR ETF(XLK)は、同じ期間でほぼ横ばいとなっています。この金融株ETFの最近の勢いは、過去1年間の好調なパフォーマンスに拍車をかけています。XLFは過去12カ月で24.2%上昇し、XLKの28.8%上昇にほぼ匹敵しています。

XLFのパフォーマンスは良好ですが、同ETFの保有を検討するのはまだ遅くないとみられます。ポートフォリオ構成銘柄の割安なバリュエーションから判断すると、今後も上値余地が十分にあるとみられるからです。大型テック株から他のセクターへのローテーションが起こり、市場の上昇が大型テック以外にも拡大した場合、XLFは投資家にとって魅力的な利益配分先となる可能性があります。

XLF ETFの戦略とは?

運用資産残高408億ドルのXLFは、金融分野に特化した最大かつ最も流動性の高いETFです。

このETFは、S&P500指数(SPX)の金融セクターに投資するだけです。このセクターの銘柄には、「金融サービス、保険、銀行、資本市場、モーゲージ不動産投資信託(REIT)、消費者金融」が含まれます。このように、このセクターは一見しただけでは分からないほど広範囲にわたります。

XLFの保有銘柄

XLFは72銘柄を保有しており、その上位10銘柄がETFの54.4%を占めています。以下では、TipRanksの保有銘柄ツールを使って、XLFの上位10銘柄の保有銘柄の概要をご覧いただけます。

金融株はここ数カ月間好調に推移していますが、それでもXLF保有銘柄のバリュエーションは、特に市場全体と比較すると依然として低いです。S&P500指数(SPX)のPER(株価収益率)は24.4倍ですが、XLFは17.0倍とかなり割安です。

また、XLFの全体的なバリュエーションは、ビザ(V)やマスターカード(MA)など、平均を上回るバリュエーションで取引されている大型の保有銘柄によって歪んでおり、ETF内で見られる大きな掘り出し物銘柄の一部を覆い隠しています。

JPモルガンやシティグループも割安

例えば、ETFの2番目に大きな保有銘柄であるJPモルガン・チェース(JPM)は、優良金融銘柄の中で最も優良な銘柄ですが、2024年の予想利益の12.3倍ほどで取引されており、シティグループ(C)は予想利益のわずか11倍で取引されています。

さらに、USバンコープ(USB)は、2024年の予想利益のわずか11.3倍で取引されており、PNCファイナンシャル(PNC)は、同13.7倍で取引されています。

これらの金融銘柄の多くが比較的高い配当利回りを維持していることも、割安感を示している可能性があります。例えば、USバンコープの利回りは4.4%、PNCファイナンシャルの利回りは3.6%、シティグループの利回りは3.25%です。

金融株のパフォーマンスは良好

これらの金融株は割安なバリュエーションで取引されていると同時に、好業績を上げ、良好な事業見通しを描いており、セクター全体の魅力を示しています。

例えば、上位10銘柄に含まれるバンク・オブ・アメリカ(BAC)は、堅調な2024年第2四半期決算を発表したばかりです。投資銀行部門と資産運用部門の収入が増加したことに加え、トレーディング部門の収入増が大きく寄与し、利益と収入でアナリスト予想を上回りました。

さらに、同銀行は第4四半期にかけて純金利収入が増加する見込みであることを報告しました。これは銀行株にとって重要な指標であり、銀行が収益を上げる主な方法の一つであることから、市場で好感されました。

XLFの第2位の保有銘柄であるJPモルガン・チェースも、投資銀行部門の手数料が前年同期比52%増と大幅に急増したため、利益と収入でアナリスト予想を上回りました。シティグループも、投資銀行部門の収入が60%増と急増したため、利益と収入でアナリスト予想を上回りました。

強力なスマートスコア評価

XLFの主要銘柄は割安で業績が良いため、TipRanksのスマートスコア・システムでも高く評価されています。スマートスコアは、TipRanksが独自に開発した定量的な株式スコアリング・システムです。8つの市場主要要因に基づき、銘柄を1から10までのスコアで評価します。8以上がアウトパフォーム評価となります。

XLFの上位10銘柄では、バンク・オブ・アメリカのスマートスコア「パーフェクト10」を含め、7銘柄がアウトパフォーム相当のスマートスコア8以上を獲得しています。XLFの保有銘柄リストのさらに下では、シティグループ、USバンコープ、PNCファイナンシャルといった前述の銘柄があり、いずれもスマートスコアは「パーフェクト10」となっています。

XLFの経費率は?

XLFの経費率はわずか0.09%で、投資家にとって費用対効果の高い選択肢です。経費率0.09%とは、投資家がETFに投資する1万ドルにつき、年間ベースでわずか9ドルの手数料を支払うことを意味します。

アナリストによれば、XLFは「買い」か?

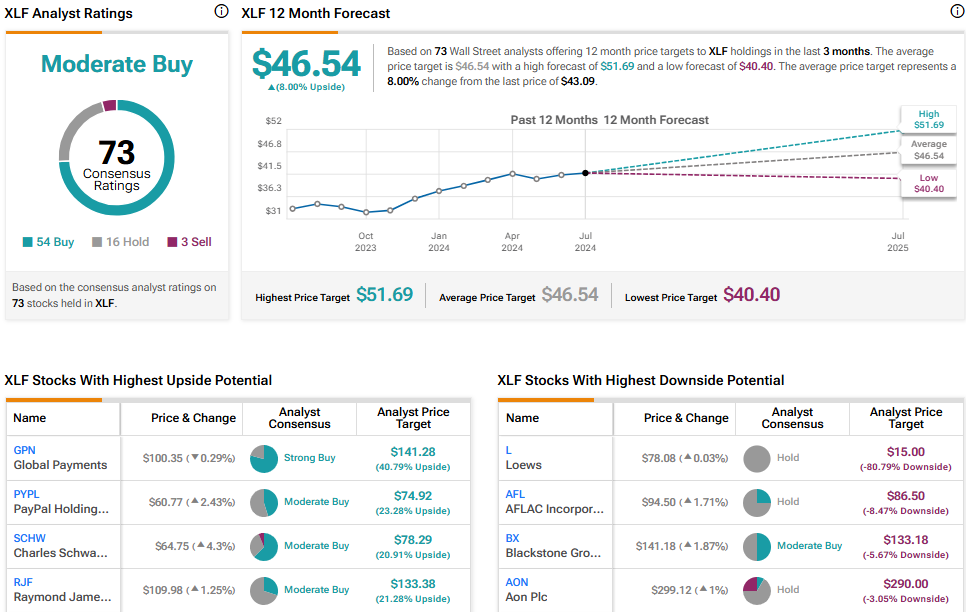

ウォール街に目を向けると、TipRanksによれば、XLFのコンセンサス評価は「中程度の買い」です。これは、ポートフォリオで保有する各銘柄の過去3カ月間のコンセンサス評価に基づいており、「買い」54件、「中立」16件、「売り」3件です。XLFの平均目標価格の46.54ドルは、今後12カ月で8%の上値余地を示唆しています。

本記事は株式投資分析ツールTipRanksの許可を得て、XLF ETF: Financials Stocks are Gaining Momentum and Still Look Cheap原文の翻訳を中心にまとめています。

米国株