目次

ストーリーハイライト

マクロ情勢が不透明な中、3つの大型株に対するウォール街の見方を紹介し、最も上昇ポテンシャルの高い銘柄を選びます。

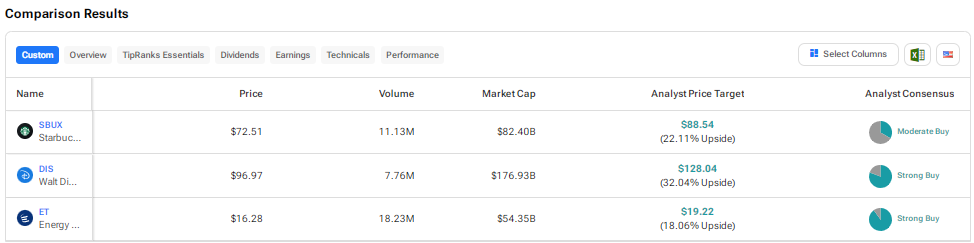

実績ある企業でボラティリティの低い銘柄を探している投資家は、大型株(時価総額が100億ドルから2,000億ドルの間)への投資を検討すべきでしょう。TipRanksの株式比較ツールを使い、スターバックス(NASDAQ:SBUX)、ウォルト・ディズニー(NYSE:DIS)、エナジー・トランスファー(NYSE:ET)を比較し、ウォール街のアナリストが最も魅力的なリターンを生み出す可能性があるとみている大型株を特定しました。

スターバックス (Starbucks Corp., NASDAQ:SBUX)

スターバックスの株価は年初来で24%以上下落しており、マクロ経済的な困難が米国や中国など主要市場で同社に与えた影響を反映しています。高インフレやダッチ・ブラザーズのような急成長新興企業との競争激化の中、スターバックスの2024年度第2四半期(2024年1-3月期)決算は市場予想を下回り、投資家は通期ガイダンスの引き下げにも失望しました。

2024年度第2四半期の売上高は前年同期比2%減の86億ドルで、米国の既存店売上高は取引高の減少により3%減でした。さらに、中国の既存店売上高は、予想以上に遅い景気回復と国内企業との競争激化を反映し、11%減少しました。第2四半期の低調な業績を受けて、通期の売上高成長率を1桁台前半、EPS(1株当たり利益)成長率を横ばいから1桁台前半と予想しています。

スターバックスは今後、商品ラインナップの拡大、店舗の拡大、サプライチェーンの改善により、事業の復活を図ろうとしています。同社は今後4年間で40億ドルのサプライチェーンコスト削減を目指しています。

スターバックス株は「買い」か?

JPモルガンのアナリスト、ジョン・イバンコ氏は7月10日、スターバックス株の「買い」レーティングを維持しましたが、目標株価を92ドルから90ドルに引き下げました。欧州のファストフード関連市場を視察した同アナリストは、スターバックスの米国でのオペレーションが同社の欧州オペレーションに大きく遅れをとっていることを指摘しています。とはいえ、同社が米国で提供しているサービスには改善の可能性があると同氏は考えています。

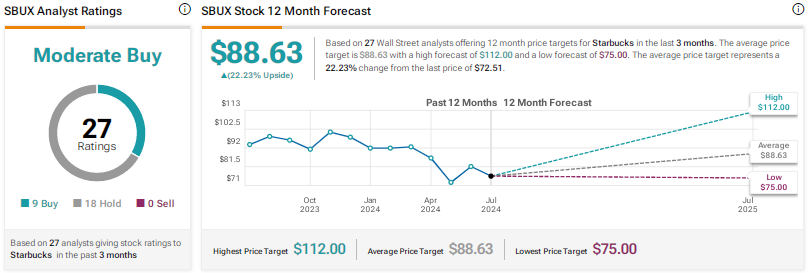

TipRanksによれば、スターバックス株の過去3カ月間のアナリストレーティングは、「買い」が9人、「中立」が18人で、コンセンサス評価は「中程度の買い」です。平均目標株価は88.63ドルで、今後12カ月で22%以上の上値余地を示唆しています。

ウォルト・ディズニー (The Walt Disney Company, NYSE:DIS)

ウォルト・ディズニーは、新型コロナパンデミック(世界的大流行)期は好調でしたが、その後のコスト増、既存のテレビ・映画興行事業における困難、アクティビスト投資家の圧力により低迷しています。ボブ・アイガー最高経営責任者(CEO)の下、同社は事業立て直しのための様々な取り組みを行っています。

ディズニーは2024年度第2四半期(2024年1-3月期)にアナリスト予想を上回る利益を上げました。しかし、売上高は予想をわずかに下回ったため、株価は下落しました。ケーブルテレビからストリーミングへの顧客の移行によりテレビ事業が引き続き低調であったこと、および当四半期に映画で大ヒット作がなかったことが売上高に影響を与えました。さらに、パークやクルーズラインを含むエクスペリエンス事業のガイダンスは予想を下回りました。

ポジティブな面は、エンターテインメント・ストリーミング事業(Disney+およびHulu)が黒字化したことです。ESPN+を含むストリーミング事業全体の2024年第2四半期の損失は1,800万ドルで、前年同期の6億5,900万ドルの損失から大幅に縮小しました。同社は、2024年第4四半期にはストリーミング事業全体で黒字を達成できると確信しています。

ウォルト・ディズニー株の目標株価は?

先週、バンク・オブ・アメリカのアナリストは、開業前費用と需要の正常化により今年下半期の見通しが控えめであるにもかかわらず、ディズニーのエクスペリエンス部門に対する長期的な強気の見方を支持する4つの理由を挙げました。これらの理由とは、継続的な成長と安定した利益、利益率の改善(特に海外パークの利益率)、今後10年間で600億ドル相当の成長投資、クルーズライン事業の拡大です。

バンク・オブ・アメリカのアナリストも、アイガーCEOのリーダーシップの下でのディズニーのコンテンツ戦略に好材料があると見ています。バンク・オブ・アメリカは、財務予想の若干の調整にもかかわらず、「クラス最高のプレミア資産」と消費者直販の収益性やNBA放映権契約のような潜在的なカタリストを考慮し、ウォルト・ディズニー株の「買い」レーティングと目標株価の145ドルを維持しました。

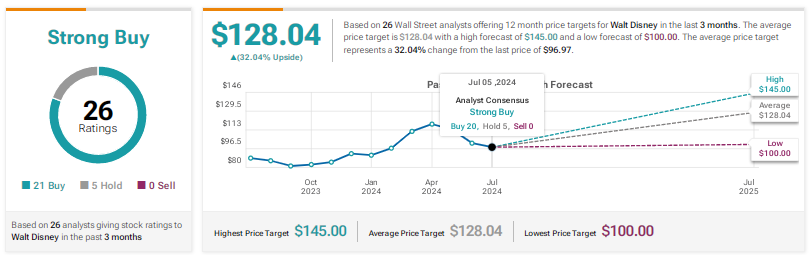

TipRanksによれば、ウォルト・ディズニー株のコンセンサス評価は「強気買い」で、過去3カ月間のアナリストレーティングの「買い」21人、「中立」5人に基づいています。平均目標株価の128.04ドルは、今後12カ月で31.9%の上値余地を示唆しています。株価は年初来で7%以上上昇しています。

エナジー・トランスファー (Energy Transfer, NYSE:ET)

エナジー・トランスファーは、北米最大級のミッドストリーム(中流部門、石油・天然ガスなどの貯蔵、輸送)企業で、エネルギーインフラ事業を運営しています。同社は44州に広範なネットワークを持ち、全ての主要なエネルギー生産盆地に資産を保有しています。

エナジー・トランスファー株は、同社の力強い成長と戦略的買収に後押しされ、年初来で18%上昇しました。5月、同社はWTGミッドストリーム・ホールディングスLLCを32億5,000万ドルで買収すると発表しました。この買収は、エネルギー資源が豊かなパーミアン盆地における同社のネットワークを強化するものです。昨年、同社はクレストウッド・エクイティ・パートナーズを71億ドルで、ロータス・ミッドストリームを14億5,000万ドルで買収しています。

さらにエナジー・トランスファーは、データセンターをサポートする電力需要の増加のかなりの割合を天然ガス発電が供給すると予想されているため、進行中の人工知能(AI)の波から恩恵を受けるのに適した位置にあります。

エナジー・トランスファー株は「買い」か?

米国みずほ証券のアナリスト、ガブリエル・モリーン氏は最近、エナジー・トランスファー株の目標株価を20ドルとし、「買い」レーティングを再表明しました。同アナリストは、同社に成長機会は尽きないと考えています。同氏は、エナジー・トランスファーのレバレッジ見通しが改善されれば、現在の3%~5%の分配金成長率を超えて、より強固な資本リターンを促進できると考えています。

モリーン氏は、エネルギー・トランスファーのデータセンターやAI関連の追い風を市場が過小評価していると主張しています。

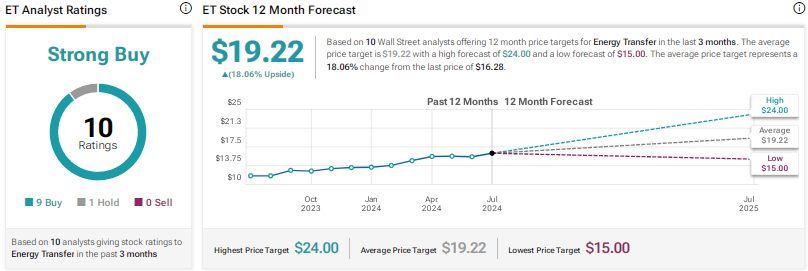

TipRanksによれば、エナジー・トランスファー株の過去3カ月間のアナリストレーティングは、「買い」が9人、「中立」が1人で、コンセンサス評価は「強気買い」です。平均目標株価の19.22ドルは、今後12カ月で18%の上値余地を示唆しています。同社が7.7%という高配当利回りを提供していることは注目に値します。

結論

ウォール街はディズニーとエナジー・トランスファー株には強気で、スターバックスには慎重な見方をしています。アナリストは現在、ディズニー株は他の大型株2銘柄よりも上昇余地が大きいと見ており、これは同社の再建努力と成長見通しへの確信を反映しています。

本記事は株式投資分析ツールTipRanksの許可を得て、SBUX, DIS, or ET: Which Large-Cap Stock Could Generate the Best Returns?原文の翻訳を中心にまとめています。

米国株