目次

ストーリーハイライト

欧州株は過去6カ月間で勢いを増しており、バリュエーションの観点からも魅力的と思われます。欧州株に特化した最大かつ最も人気のある2つのETF(上場投資信託)、バンガードFTSEヨーロッパETF(NYSEARCA:VGK)とiシェアーズMSCIユーロゾーンETF(BATS:EZU)を比較し、投資家にとってどちらがより良い選択肢であるかを確認してみましょう。

VGKとEZU ETFの戦略は?

バンガードのVGKは、「欧州の主要市場に所在する企業が発行する株式の投資リターンを測定するFTSE先進欧州オールキャップ・インデックス」に連動する投資成果を目指すインデックスETFです。

このETFは2005年にデビューし、運用資産は189億ドルで、欧州に特化したETFとしては市場最大です。

一方、EZUはiシェアーズのETFの仲間で、2000年にデビューし、運用資産残高が75億ドルと、こちらも投資家に人気のある銘柄です。

iシェアーズによると、EZUは「ユーロを公式通貨とする先進国の大・中資本株式で構成されるインデックスの投資成果に連動することを目指す」インデックスETFです。

なぜ今、欧州への投資が魅力的なのか?

欧州市場が長年にわたり米国市場をアンダーパフォームしていることはよく議論されています。しかし、欧州株が全体として魅力的に見えるのにはいくつかの理由があります。

第一に、欧州株は米国株よりかなり割安です。例えば、S&P500指数(SPX)のPER(株価収益率)は23.2倍ですが、VGKの保有銘柄の平均PERは14.7倍と大幅に低くなっています。

第二に、全体として、欧州株は米国株よりも配当利回りが高くなっています。例えば、VGKの配当利回りは3.4%で、S&P500指数の配当利回り1.4%の2倍以上です。

最後に、欧州株はモメンタムおよびパフォーマンスの点で好調に推移しています。

GRANOLAS銘柄に注目

ゴールドマン・サックス(NYSE:GS)は、欧州の「国際的な優良成長株」グループに関して「GRANOLAS」という略語を作りました。米国の主要テック株を指す「FAANG」や「マグニフィセント・セブン」にちなむものです。

GRANOLASグループは、ASML(NASDAQ:ASML)、アストラゼネカ(NASDAQ:AZN)、グラクソ・スミスクライン(NYSE:GSK)、ロレアル(OTC: LRLCY)、LVMHモエ・ヘネシー・ルイ・ヴィトン(OTC:LVMUY)、ネスレ(OTC:NSRGY)、ノバルティス(NYSE:NVS)、ノボ・ノルディスク(NYSE:NVO)、ロシュ(OTC:RHHBY)、サノフィ(NASDAQ:SNY)、SAP(NYSE:SAP)で構成されています。

欧州の株価指数STOXX600はこのGRANOLASの牽引により過去半年間で12.3%上昇し、3月には史上最高値を更新しました(その後、地政学的リスクと高金利継続の懸念から欧米市場ともに調整しました)。GRANOLASは米国のマグニフィセント・セブンを過去2年間のパフォーマンスで上回っており、しかもボラティリティが低い点が注目されます

EZUとVGKの構成銘柄は?

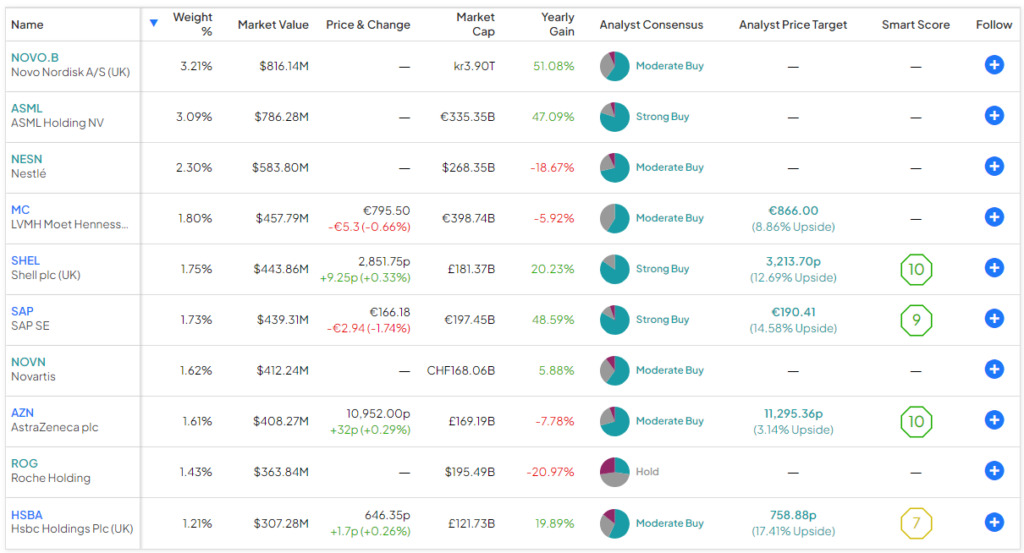

EZUは投資家に十分な分散投資を提供しており、224銘柄を保有しており、上位10銘柄の保有比率はETFの29.8%と集中度が抑えられています。以下では、TipRanksの保有銘柄ツールによるEZUの上位10銘柄の概要をご覧ください。

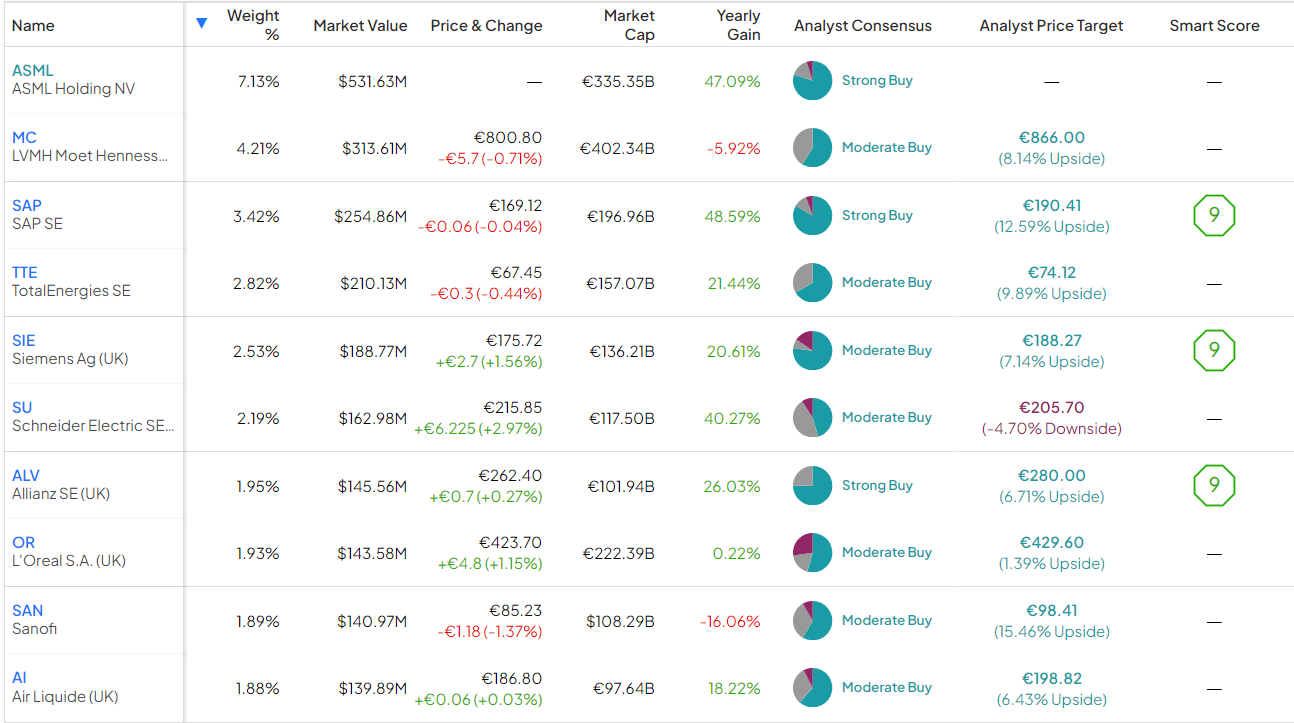

EZUと比べると、VGKはさらに分散投資と集中投資を抑えており、バンガードのETFは1,279銘柄を保有しており、上位10銘柄の保有比率はETF全体の19.8%に過ぎません。以下は、VGKの上位10銘柄の概要です。

ASML、LVMH、SAPなど、2つのETFの上位保有銘柄は共通していますが、両ETFがともに欧州にフォーカスしていることを考えると、全体として重複は予想外に少ないです。なお、VGKはGRANOLASへのエクスポージャーが高く、上位10銘柄のうちGRANOLASが8銘柄であるのに対し、EZUは4銘柄となっています。

パフォーマンス比較

3月31日現在、VGKの過去3年間の年率リターンは5.7%、過去5年間の年率リターンは8.0%です。EZUはVGKを僅差でアウトパフォームしており、同日現在、過去3年間の年率リターンは5.9%、過去5年間の年率リターンは8.6%です。過去10年間では、両ETFの年率リターンは同じ4.6%です。

リターン自体は目を見張るものではありませんが、これは現在の欧州株が割安で今後の上昇余地があるということでもあります。

ETFの配当利回りは?

両ETFとも配当利回りはまずまずで、VGKが3.4%で、EZUの2.5%を上回っています。

どちらのETFがお買い得か?

これら2つのETFを真に分ける分野の1つは、経費率です。VGKの経費率はわずか0.11%と非常に低く、1万ドルの投資で年間11ドルしかかからないことになります。VGKは国際株式に投資するETFで、この種のETFは通常、かなり高い経費率となっていることを考えると、この経費率はさらに注目に値します。

一方、EZUの経費率は0.51%です。これは、EZUの投資家が毎年1万ドルの投資に対して51ドルの手数料を支払うことを意味します。これは国際ETFとしては標準的な水準ですが、VGKの5倍近いという事実からは逃れられません。

各ETFが現在の経費率を維持すると仮定すると、VGKに1万ドル投資した投資家が10年間で支払う手数料はわずか115ドルですが、EZUに投資した投資家が支払う手数料ははるかに多く、同じ期間で640ドルになります。

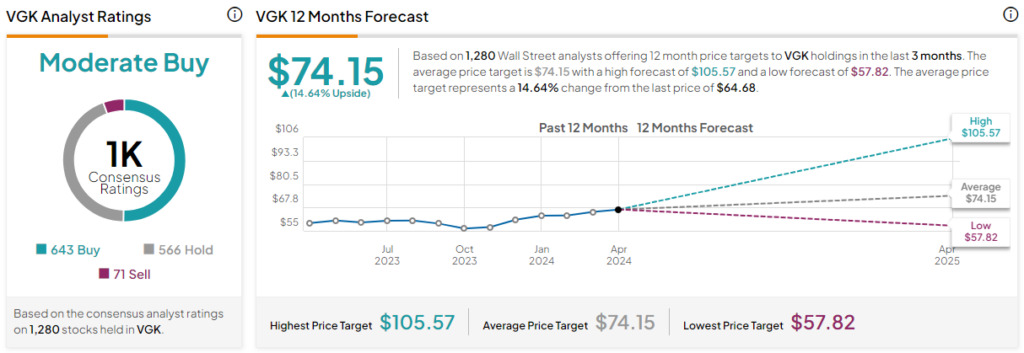

アナリストによれば、VGK株は「買い」か?

ウォール街に目を向けると、TipRanksによれば、VGKのコンセンサス評価は「中程度の買い」です。これは、ポートフォリオで保有する各銘柄の過去3カ月間のコンセンサス評価である、643件の「買い」、566件の「中立」、71件の「売り」に基づいています。VGKの平均目標価格の74.15ドルは、今後12カ月で14.6%の上値余地を示唆しています。

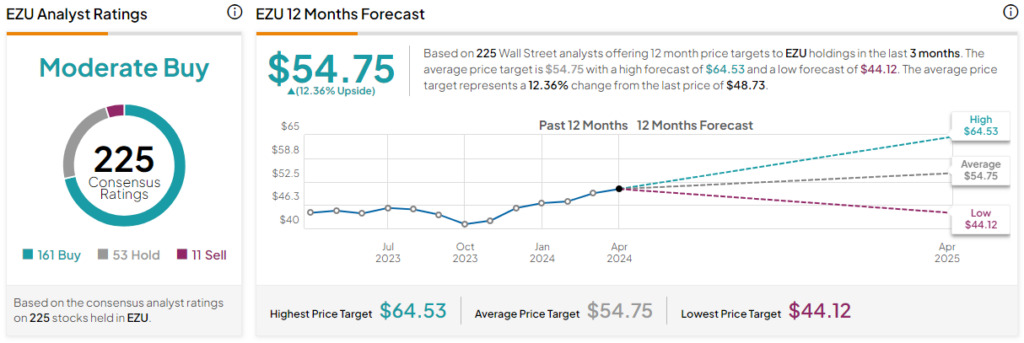

アナリストによれば、EZU株は「買い」か?

EZUのコンセンサス評価も「中程度の買い」で、各銘柄の過去3カ月間のコンセンサス評価である「買い」161件、「中立」53件、「売り」11件に基づいています。EZUの平均目標価格の54.75ドルは、12.4%の上昇を意味します。

結論

両ETFとも、過去10年間のパフォーマンスはほぼ同じですが、近年はEZUがVGKを僅差で上回っています。しかし、経費率がはるかに低く、配当利回りが高く、分散投資に優れているVGKの方が明らかに優れています。

本記事は株式投資分析ツールTipRanksの許可を得て、VGK vs. EZU: Which Is the Better European Stock ETF?原文の翻訳を中心にまとめています。

米国株