ストーリーハイライト

米国籍REIT(不動産投資信託)であるフェデラル・リアルティ・インベストメント・トラスト(NYSE:FRT)は、現在の価格水準で魅力的な投資対象となっています。56年の連続増配記録を誇るこの配当王(50年以上増配している銘柄)は最近、金利上昇の影響で価格が圧迫されています。

しかし、強靱な不動産ポートフォリオと健全なバランスシートを有する質の高い小売施設関連REITのポートフォリオは、引き続き堅調な業績を上げており、金利上昇の圧力にも耐えています。このため、足元の価格低迷は、妥当なエントリーポイントを提供しているとみられます。なお、フェデラル・リアルティは、S&P500指数の構成銘柄です。

フェデラル・リアルティは過去3年間でわずか5.5%しか上昇していません。

金利上昇にもかかわらず収益性向上

ほとんどのREITは、2022年と2023年に実施された利上げの結果、2023年の収益性が低下しました。しかしながら、このセクター内の一部の優良銘柄は堅調で、フェデラル・リアルティもそのひとつでした。同REITの収入は拡大を続け、慎重なコスト管理と相まって、金利費用の増加にもかかわらず、単位当たりFFO(賃貸収入からのキャッシュフロー)は過去最高を記録しました。詳しく見てみましょう。

フェデラル・リアルティの2023年の収入は11億3,000万ドルで、前年比9.4%増となりました。収入増は、同社の物件に対する強いテナント需要があることを反映しており、そのことは堅調なリース活動と高い稼働率からも伺えます。

経営陣、コスト抑制に努め、金利費用の拡大を吸収し、利益率拡大

費用面では、経営陣はコスト抑制に努めたため、不動産賃借費用は前年比でわずか1%増の2,170万ドルでした。一般管理費に至っては、前年比3.6%減の5,070万ドルとなりました。したがって、金利費用は22.5%増の1億6,780万ドルとなったにもかかわらず、同社は利益率を拡大できました。これにより、単位当たりFFOは6.32ドルから6.55ドルに上昇しました。

また、フェデラル・リアルティの金利費用が他のREITに比べて大きく増加しなかったのは、健全な信用力があるためという点にも注目すべきです。この恩恵は、クオリティの高いポートフォリオと極めて優れた営業実績に直接結びついています。

総負債の87%が固定金利のため、金利上昇の影響を大きく受けず

具体的には、2023年末時点でフェデラル・リアルティの総負債の87%が固定金利であるため、金利上昇の影響を大きく受けていません。また、2024年に償還を迎える債務はなく、2026年までは大きな償還もありません。したがって、現在の金利が2〜3年以上続くと仮定しない限り、フェデラル・リアルティは比較的厳しい不動産環境の中でもかなり快適に事業を継続できるとみられます。

このため、ウォール街では、フェデラル・リアルティが今後数年間も利益を拡大できるものと確信しています。単位当たりFFOは、2024年度には6.80ドル、2025年度には7.17ドルに徐々に拡大すると予想されています。

配当成長は鈍化しているが、再び加速する可能性

一見すると、フェデラル・リアルティの配当成長見通しはさえないようです。過去10年間の同REITの1投資口当たり配当金(DPS)の年平均成長率(CAGR)は3.7%程度であり、昨年8月に実施された最新の増配はわずか0.9%にとどまるなど、配当の増加は近年徐々に減速しています。この配当成長ペースは、インフレにも劣りますが、フェデラル・リアルティが近い将来に配当成長ペースを再び加速させる可能性は十分にあります。

その背景には、配当性向がここ数年で大幅に改善されていることがあります。単位当たりFFOの成長が配当の増加を上回っているため、配当性向が大幅に低下しています。配当性向は、2020年から2023年の各年で、92%、76%、68%、64%でした。単位当たりFFOは引き続き堅調なペースで成長する見込みであるため、増配ペースも近いうちに加速する可能性が高いとみられます。

なお、フェデラル・リアルティの4.4%の配当利回りは、現在の金利情勢の中でも十分なリターンを提供しています。

ウォール街の見方は?

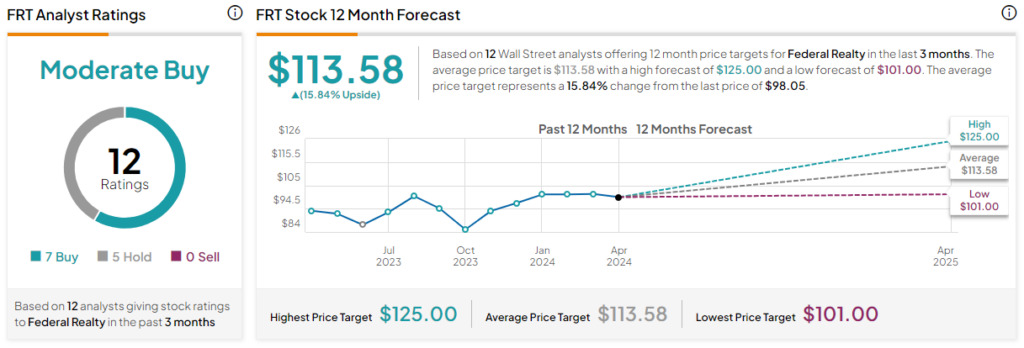

TipRanksによれば、フェデラル・リアルティの過去3カ月間のアナリストレーティングは、「買い」が7人、「中立」が5人で、コンセンサス評価は「中程度の買い」です。平均目標価格の113.58ドルは、今後12カ月で15.8%の上値余地を示唆しています。

結論

高金利が不動産セクターに圧力をかけているにもかかわらず、フェデラル・リアルティは比較的魅力的な投資機会を提供していると考えられます。強靭な不動産ポートフォリオと健全なバランスシートにより堅調な収入と利益を生み出すフェデラル・リアルティは、他の多くのREITよりも良い業績を上げているとみられます。これに、改善する配当性向に支えられた、より大きな配当成長の可能性が加わり、フェデラル・リアルティは魅力的な投資対象と考えられます。

本記事は株式投資分析ツールTipRanksの許可を得て、Federal Realty Stock (NYSE:FRT): This Dividend King Is Now Attractive原文の翻訳を中心にまとめています。

米国株