目次

ストーリーハイライト

2024年に成長株は再び主役の座に返り咲いており、そのような中、バンガード・ラッセル1000グロースETF(NYSEARCA:VONG)は、多種多様な成長株への投資に最適で分かりやすい方法です。高い評価を得ている成長株の強力なポートフォリオ、良好な過去のパフォーマンス、健全な分散投資、そして低い経費率により、バンガードの成長志向ETFは魅力的です。

VONG ETFの戦略とは?

ETFのスポンサーであるバンガードによると、VONGは、米国の大型成長株で主に構成される広範に分散されたインデックスである「ラッセル1000グロース・インデックス」に連動する投資成果を目指します。

ラッセル1000インデックスは、ラッセル3000インデックス(時価総額で米国公開株式市場の約97%を占める)の中で最も大きい1,000銘柄の指数であり、このETFはこの大きな集団の中の成長株を網羅しています。VONGは2010年に設定され、現在では運用資産が188億ドルと、かなり人気のあるETFです。

勝利のトラックレコード

ラッセル1000インデックス内の成長株への投資というこの戦略には、特に複雑な点はありませんが、VONGは、投資家に良好なリターンを創出するために長期にわたってこの戦略を採用してきました。

1月31日現在、このETFの過去3年間の年率換算リターンは10.0%です。拡大すると、過去5年間で18.0%、過去10年間で15.4%という素晴らしいリターンを上げています。2010年の設定来リターンは年率15.9%です。

見方を変えると、このETFの過去10年間の累積リターンは318.1%であり、10年前に10,000ドルを投資していた場合、現在の投資価値は41,800ドルを超えていることになります。

さらに、この成長型ETFは、2010年9月の設定以来、累積ベースでさらに素晴らしい618.7%のリターンを上げています。これは、当時 10,000 ドルを投資した場合、その投資は現在では 72,000 ドル近くの価値があることを意味しており、このファンドの力を示しています。

優れた成長株の分散ポートフォリオ

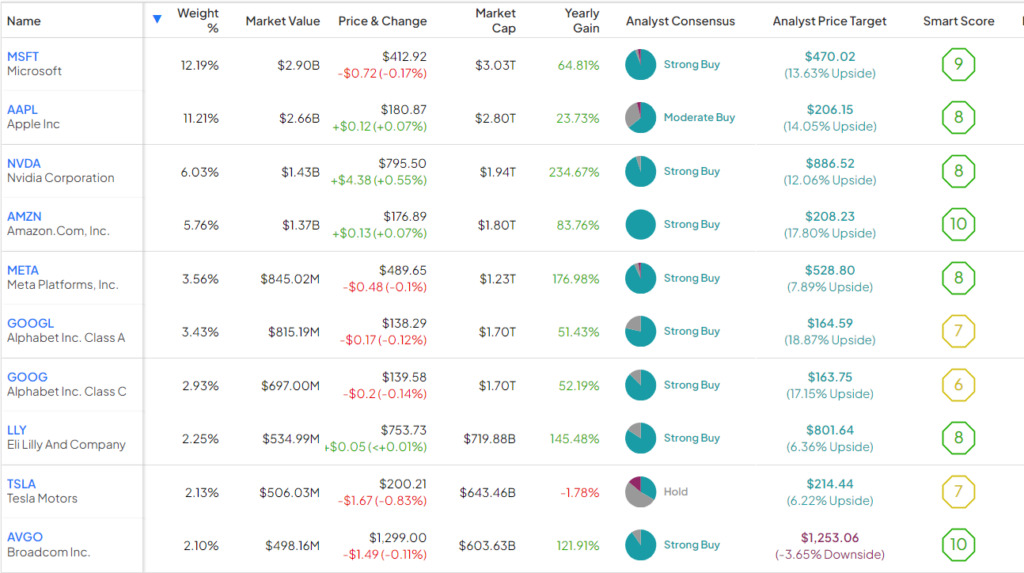

VONGは442銘柄を保有しているため、投資家に優れた分散を提供しています。しかし、上位10銘柄がETFの運用資産の51.6%を占めるなど、集中も見られます。

以下はTipRanksの保有銘柄ツールを利用したVONGの上位10銘柄の概要です。

マグニフィセント・セブンなど超大型テック株を網羅

VONGの上位保有銘柄リストには、投資家がよく知るメガキャップ・テック企業の名前がほとんど含まれています。「マグニフィセント・セブン」で知られる7銘柄であるマイクロソフト(NASDAQ:MSFT)、アップル(NASDAQ:AAPL)、エヌビディア(NASDAQ:NVDA)、アマゾン (NASDAQ:AMZN)、メタ・プラットフォームズ (NASDAQ:META)、アルファベット (NASDAQ:GOOG)(NASDAQ:GOOGL)、テスラ (NASDAQ:TSLA)に加え、ブロードコム (NASDAQ:AVGO)も入っています。

これらのメガキャップ・テック銘柄が市場全体、特にグロース銘柄を支配するようになったことを考えると、当ETFは明らかにテクノロジーに傾倒しています。また、当ETFではテクノロジーセクターのウェイトが53.0%と圧倒的に大きいですが、成長はテックセクターに限ったことではなく、VONGは他の業界の成長株も多数保有しています。

テック以外の成長株も保有

例えば、イーライリリー(NYSE:LLY)は、糖尿病とダイエットのためのGLP-1薬の画期的な成功に基づき急成長しているトップ10銘柄です。同社は最近、2023年第4四半期の売上高が前年同期比28%増と、同規模の企業としては目覚ましい成長を遂げたことを報告し、2024年の売上高が中間値で20%増になるとの見通しを示しました。

上位10銘柄以外では、VONGは世界的な決済ネットワーク企業のビザ (NYSE:V) やマスターカード (NYSE:MA) 、そしてホーム・デポ (NYSE:HD) やコストコ (NASDAQ:COST) のような大規模な小売企業など、他のセクターの様々な成長株も保有しています。

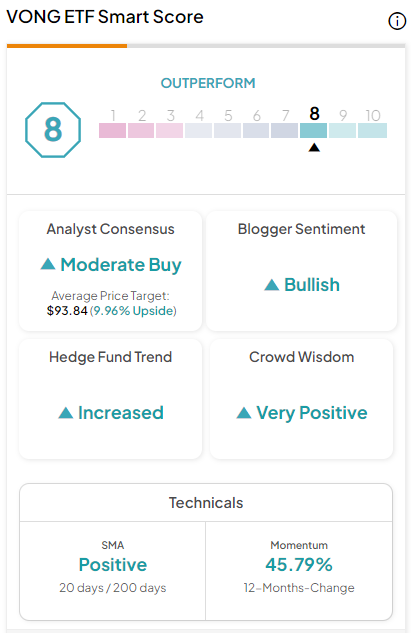

スマートスコアでも高い評価

VONGの成長株ポートフォリオは、TipRanksのスマートスコア・システムで好意的に評価されています。スマートスコアはTipRanksが独自に開発した定量的な株式スコアリングシステムです。8つの市場主要要因に基づいて、銘柄に1から10までのスコアを与えます。8点以上は「アウトパフォーム」と評価されます。

VONGの上位10銘柄のうち、スマートスコアが「パーフェクト10」のブロードコムとアマゾンを含む、7銘柄がアウトパフォーム相当の8点以上を獲得しています。VONGの上位10銘柄以外では、コストコとマスターカードが10点満点のスマートスコアを獲得しています。VONG自体のETFスマートスコアは、アウトパフォーム相当の8です。

VONGの経費率は?

おそらくVONGが投資家にとって最も優れているのは、この強力な長期パフォーマンスと高評価の成長株の分散コレクションを利用する上で費用対効果の高い方法であるということです。VONGの経費率はわずか0.08%で、非常に低いです。投資家は、VONGへの1万ドルの投資に対して、年間わずか8ドルの手数料を支払うだけです。 これは、VONGのようなリターンを上げているETFにとってはお買い得でしょう。

このETFが今後年率5%のリターンを上げ、現在の経費率を維持すると仮定すると、最初に1万ドルをVONGに投資した投資家は、10年間でわずか103ドルの手数料を支払うのみとなります。このような低コストのETFに投資することは、投資家が長期にわたって投資元本を保護するのに役立ちますが、ポートフォリオ構築の際に重要でありながら見落とされがちな考慮事項です。

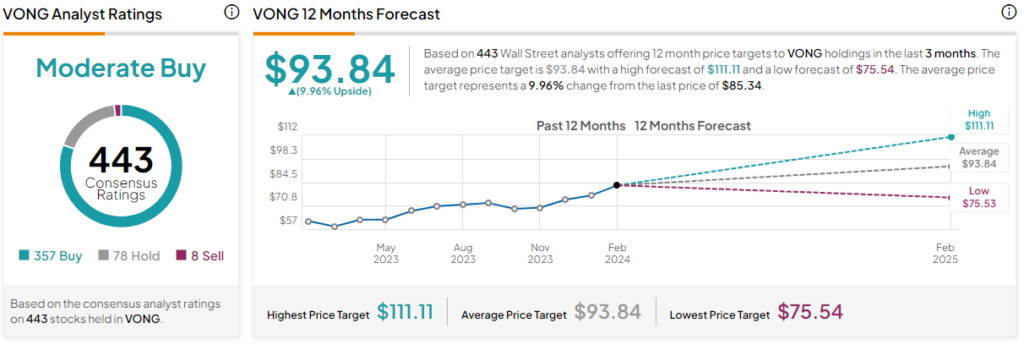

アナリストによれば、VONG は「買い」か?

ウォール街に目を向けると、TipRanksによれば、VONGの保有銘柄の過去3カ月間のコンセンサス評価である「買い」357件、「中立」78件、「売り」8件に基づき、VONGのコンセンサス評価は「中程度の買い」です。VONGの平均目標価格の93.84ドルは、今後12カ月で10.0%の上値余地を示唆しています。

結論

ラッセル1000グロース・インデックスに連動する投資成果を目指すVONGの戦略には、特に派手さやエキゾチックさはありませんが、低手数料で市場のトップ成長株の大規模なグループに投資するシンプルで効果的な方法です。バンガードETFの長期パフォーマンスの実績、良好な経費率、高格付け成長株の分散ポートフォリオは魅力的です。

本記事は株式投資分析ツールTipRanksの許可を得て、VONG ETF: A Great Way to Invest in Top Growth Stocks原文の翻訳を中心にまとめています。

米国株