目次

ストーリーハイライト

銀は、価値貯蔵やインフレヘッジとしての地位と、様々な商業・工業用途で使用されていることから、投資家に評価されています。投資家は、銀の延べ棒やコインのような銀の現物を購入して銀に投資することもできますし、投資家にとっていくつかの利点があるETF(上場投資信託)を通じて銀に投資することもできます。ここでは、銀ETFが銀へのエクスポージャーを得るのに効果的である理由と、投資家が検討すべき3つの銀ETFの概要を説明します。

なぜ銀なのか?

銀は何世紀にもわたって貴金属として評価されてきました。金と同様、銀は有限な資源であるため、価値貯蔵やインフレに対するヘッジとして使用することができます。また、銀への投資は、株式や債券のような伝統的な資産クラスを超えた分散効果を投資家にもたらし、そのリターンは歴史的に市場全体との相関性が低いのです。

しかも、銀には金よりも多くの産業用途があり、銀の需要は半導体、ソーラーパネル、医療機器などの産業からもたらされています。さらに、銀の価格は、金の1オンス(31.1グラム)当たり1,900ドル(約29万円)以上に対して、1オンス23ドル(約3,500円)程度と、金よりも手ごろであるため、多くの投資家にとって、貴金属への入り口として、より身近な存在となっています。

ETFを通じて銀に投資するメリット

ETFを通じて銀に投資することは、多くの利点があります。まず第一に、銀ETFの購入は便利です。これは、証券口座で株式やETFを購入するのと変わりません。また、銀ETFには十分な流動性があります。銀ETFは、貴金属やコインのディーラーに出向く必要がなく、市場の営業時間内であれば、いつでもボタンをクリックするだけで売買することができます。

さらに、銀の延べ棒や銀貨をディーラーやオンラインで購入する場合、多くの場合、商品のスポット価格よりも高いプレミアムや手数料を支払わなければなりません。また、銀の現物を購入する場合、保管や保険に関連する追加費用がかかることもあります。銀のETFには経費がかかりますが、銀現物の購入コストを考慮すると、ETFは投資家にとって比較的安価な銀の購入方法となります。

そのため、ETFを利用して銀をポートフォリオに加えたい投資家のために、3つのトップオプションを紹介します。

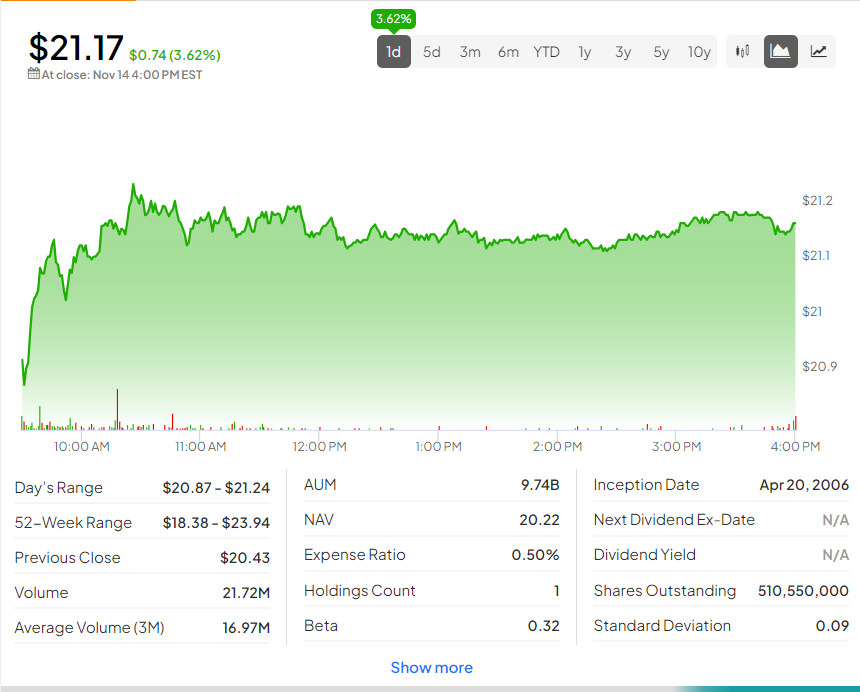

iシェアーズ・シルバートラスト(NYSEARCA:SLV)

2006年に設定された米国籍のiシェアーズ・シルバートラスト(SLV)は、市場で最も古く、最大の銀ETFです(運用資産は97億ドル)。銀へのエクスポージャーを求める投資家にとっては、格好の入り口となっています。

SLVは、45万本以上の銀地金を保有し、ニューヨークとロンドンにあるJPモルガン(NYSE:JPM)が所有する3つの異なる保管場所に保管しています。SLVは透明性の高い投資手段であり、投資家は日々更新される銀の保有量を確認することができます。

SLVの経費率は0.50%で、1万ドルをファンドに投資した場合、1年間で50ドルの手数料を支払うことになります。

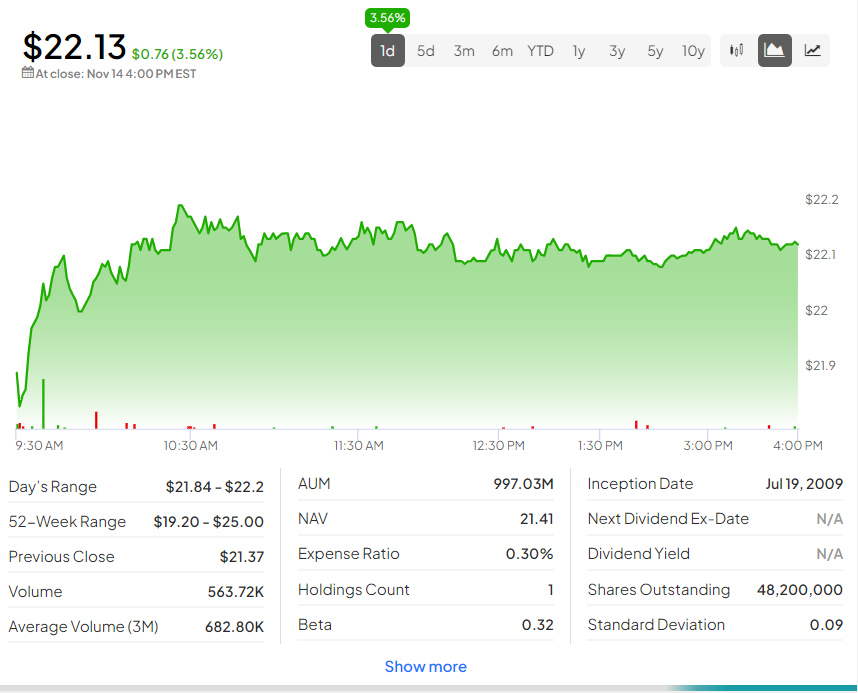

アバディーン・フィジカル・シルバー・シェアーズETF (NYSEARCA:SIVR)

米国籍のアバディーン・フィジカル・シルバー・シェアーズETF(SIVR)はSLVと似ており、投資家に銀現物への直接のエクスポージャーを提供します。SIVRの運用資産は10億ドル弱とSLVより小さいですが、銀ETFとしては2番目に大きいETFです。

SIVRは、ロンドンのJPモルガンの金庫に銀地金を保管しています。現在、46,392本の銀地金を保有しています。SIVRは、SLVと同様、透明性が高く、毎日、その保有量を更新しています。

多くの点で、SIVRとSLVは非常によく似ています。しかし、SIVRがSLVより優れている点は、経費率が0.30%とかなり安いことです。つまり、1万ドルをSIVRに投資した場合、1年目の手数料は比較的安い30ドルです。

グローバルXシルバー・マイナーズETF (NYSEARCA:SIL)

銀へのエクスポージャーを得るもう一つの方法は、米国籍のグローバルXシルバー・マイナーズETF (SIL)のようなETFを通じて銀鉱山関連に投資することです。SILは、銀の現物に直接投資するのではなく、銀の生産に携わる企業、主に鉱山会社に投資します。

保有銘柄トップのウィートン・プレシャス・メタルズ(NYSE:WPM)は、鉱山会社ではありませんが、銀鉱山プロジェクトからの生産物を所定の価格で購入する権利と引き換えに銀鉱山プロジェクトに投資するストリーミング会社です。ウィートンはその後、この銀を市場価格で売却することで利益を上げます。

鉱山会社への投資は、銀の現物に直接投資するのとは異なり、さらなるリスクとリターンをもたらします。また、事業リスクや各鉱山会社が操業する国の政治的リスクの可能性など、各鉱山会社特有のリスクが発生するため、複雑さが増します。

しかし、プラス面では、銀鉱山株は、銀価格が上昇したときに生産を増強できるため、上昇へのレバレッジを大きくできます。

SILは、最大の銀鉱山関連ETFで、運用資産は8億ドルです。34銘柄を保有しており、上位10銘柄でファンドの76.0%を占めています。以下では、TipRanksの保有銘柄ツールを使って、SILの上位10銘柄を確認できます。

SILのようなETFを通じて銀鉱山に投資する大きな恩恵は、分散投資によってリスクを下げることです。例えば、1つの銀鉱山会社の株式に投資した場合、その会社が鉱山で操業上の問題を抱えたり、操業している国からの政治的圧力に直面した場合、リスクが高くなる可能性があります。

なお、SILの経費率は0.65%で、上記の2つの銀現物投資ETFよりも少し割高です。これは、1万ドルをSILに投資する投資家は、投資初年度に65ドルを支払うことを意味します。

アナリストによると、グローバルXシルバー・マイナーズETFは「買い」ですか?

TipRanksによれば、過去3カ月間のアナリストレーティングは、「買い」19人、「中立」15人で、コンセンサス評価は「中程度の買い」です。平均株価目標32.58ドルは、今後12カ月で31.4%の上値余地を示唆しています。

結論

銀は、価値貯蔵やインフレヘッジとして機能する貴金属として、また汎用性の高い工業用金属として、投資上で幅広い魅力を誇っています。そして、ETFを通じて銀に投資することは、投資家に利便性、流動性、費用対効果など多くの利点をもたらします。

SLVとSIVRのETFは、投資家が銀の現物に直接、希釈されることなく投資できるシンプルで効果的な方法です。どちらのETFも透明性が高く、流動性があります。この2つのETFのうち、SIVRは経費率が低いため、SLVより有利ですが、どちらも投資家にとって実行可能な選択肢です。

SILは、銀の現物ではなく、銀鉱山に投資するため、銀への投資がより複雑になりますが、銀価格の上昇(下落)により多くのレバレッジを得たい投資家にとっては興味深い選択肢です。なお、SILは、SLVやSIVRよりも経費率が少し割高です。

本記事は株式投資分析ツールTipRanksの許可を得て、The Advantages of Investing in Silver Using ETFs原文の翻訳を中心にまとめています。

米国株