ストーリーハイライト

ターゲットは現在、拡大する盗難、一般消費財に対する消費者需要の軟化、金利上昇の影響を受けています。とはいえ、ターゲットは優良企業であり、強力な資本リターンが経営陣の最優先課題であることに変わりはありません。

ターゲット・コーポレーション(NYSE:TGT)は過去2年間、長期的な下落が続いています。盗難、消費者需要の低下、金利上昇などの困難が総合小売大手である同社に重くのしかかっているものの、ターゲットは株主価値の創造にコミットする強固な企業であり続けています。

株式が割安な価格で取引されており、ターゲットは今後の投資家にとって好機となる可能性があります。従って、私はターゲット株に強気です。

なぜターゲット株は下落しているか?

ターゲット株は現在、過去1年間で約29%下落し、2021年の高値からは約58%下落しています。私の見解では、この下落は3つの重要な要因、すなわち盗難の増加、消費者需要の減退、金利上昇に起因しています。それぞれの要因を見てみましょう。

盗難の増加

ターゲットの株価下落の大きな要因のひとつは、盗難の深刻化です。ターゲットは最近、米国の4つの州の主要都市で9店舗の閉鎖を発表しました。その主な原因は窃盗と小売業に対する組織的な犯罪であり、従業員にとっても顧客にとっても危険な環境を作り出しているとしています。

店舗閉鎖に関するニュースリリースの中でターゲットは、次のように言及しています。「窃盗と組織的な小売犯罪が当社の従業員とお客様の安全を脅かし、持続不可能な状況になっているため、これらの店舗の営業を継続することができません。

当社の店舗はコミュニティで重要な役割を負っていますが、店舗の労働環境およびショッピング環境が安全である必要があります」

ターゲットのこの動きは、米国で急増している万引き問題を反映したものです。衝撃的なことに、昨年だけで、米国の小売業界は犯罪と窃盗により推定1121億ドルの損失を被りました。最近、ターゲットが店舗閉鎖を決定したことは強い悪化傾向を示唆しており、当然のことながら、投資家の間に投資の安全に関する不安を引き起こしています。

消費者需要の低下

ターゲットの現在の株価下落傾向を増幅させている主な要因は、消費者需要の軟化にあります。ターゲットの直近の決算説明会では、消費者があらゆる買い物において困難な決断を迫られていることを経営陣が強調しました。

物価上昇の中で予算の制約を乗り切ることであれ、学生ローンの支払い再開に向けた戦略であれ、ターゲットの顧客はいくつかの課題に直面しています。

この問題は、同社の最近の第2四半期決算に顕著に反映されており、既存店売上高は5.4%減となり、裁量的商品カテゴリーの低迷が目立ちました。その結果、ターゲットの第2四半期の売上は4.9%減少し、248億ドルにとどまりました。

これを受けて、経営陣は以前のガイダンスを修正する必要があると判断しました。同社は現在では2023年度のEPS(1株当たり利益)を7.00~8.00ドルの範囲と予想しており、以前の予想の7.75~8.75ドルから下方修正されています。

金利上昇

金利上昇は、2つの点でターゲット株にネガティブな影響を与えています。第一に、ターゲットは一般的にインカム(配当収入)志向の投資家に支持されているため、金利上昇に直面するとその魅力は低下します。

このようなシナリオでは、ターゲットの株式コストは上昇し、投資家は国債のような同等かそれ以上の利回りと低リスクの証券を検討するようになります。

金利上昇によるターゲット株式への2つ目の直接的な影響は、同社の既存債務の金利負担の増加です。7月末現在、ターゲットのバランスシートには193億ドルの負債があります。金利の急上昇により、ターゲットの支払利息は大幅に増加し、過去12ヶ月間の支払利息は、前年の4億3300万ドルに対し、5億4200万ドルとなっています。

株主還元への強いこだわり

このような短期的な困難が財務に打撃を与えているとはいえ、ターゲットは引き続き株主還元を重視する優良企業です。

特に、同社は市場で最も際立った配当成長実績を誇っています。自社株買いへのコミットメントも注目に値します。従って、投資家は、現在進行中の株価下落を活用し、より高い総合利回り(配当+自社株買い)のターゲット株を購入できます。

配当に関しては、ターゲット は55年連続増配という素晴らしいマイルストーンを達成しています。このような長期的な実績にもかかわらず、配当の成長率は非常に好調を維持しています。

ターゲットの配当は、過去5年間では11.7%、10年間では11.6%の年平均成長率(CAGR)で増加しています。同時に、配当利回りは4.1%まで上昇しています。平均を上回る配当と継続的な増配の組み合わせが、株式の魅力を高めています。

自社株買いに目を向けると、ターゲットは過去20年間で株式数を実質的に半減させてきました。最近、自社株買いは先細りになっており、過去4四半期で1億2700万ドル相当を買い戻したのみです。しかし、株価の大幅な下落と14.6倍の控えめな予想PERで取引されていることから、経営陣のガイダンスは、近い将来、自社株買いの増加を示唆しています。

アナリストによると、ターゲット株は買いか?

株式に対するウォール街の見方については、ターゲットは、過去3ヶ月間で13の「バイ」と16の「ホールド」に基づき、「モデレートバイ」のコンセンサス評価を得ています。平均株価は146.21ドルで、39.2%の上昇可能性を示唆しています。

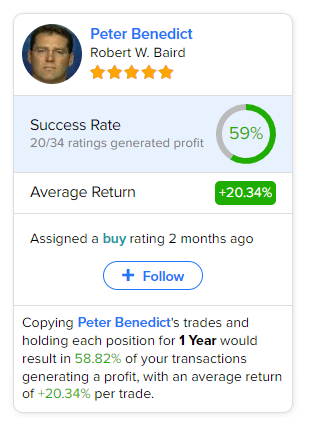

ターゲット株を売買する場合、どのアナリストをフォローすべきか迷っているのであれば、(1年間のタイムフレームで)最も正確に株価をカバーしているアナリストは、ロバート・W・ベアードのピーター・ベネディクトです。レーティング毎の平均リターンは20.34%、成功率は59%です。

要点

全体として、ターゲットは複数の困難に直面しているものの、株主還元への確固たるコミットメントを持つ、強靱な優良企業であり続けています。

配当成長と自社株買いを重視するターゲットは、55年間連続増配を続けており、投資家は同社の株主還元へのコミットメントに安心するはずです。従って、最近の株価下落は、潜在的な買い場となる可能性があります。

本記事は株式投資分析ツールTipRanksの許可を得て、Target Stock (NYSE:TGT): Should You Catch This Falling Knife?原文の翻訳を中心にまとめています。

米国株